2022年,美國公債、公司債跌出了甜甜價,許多金融機構開始推銷債券(一方面也是因為股票一直跌)。但是大家做股票做習慣了,對債券(Bond)反而陌生。

但如果你喜歡「投資了就放著不管」,那債券就非常適合你。你完全可以挑個好公司的債券後買了就不管它,每年領錢就好。

這篇文章,我會講解 美國 公司債 是 什麼,以及債券 怎麼 買等注意事項,也會幫大家比較債券、債券ETF及債券型基金的差異。

內容目錄

美國 公司債,就是美國公司發行的借據

人跟人之間借錢要開借據,上面會標明「借多少錢、利息算多少、什麼時候還」等資訊。而債券,則是法人發行的借據。這邊的法人是指各國政府、地方政府、以及公司行號等等。而美國 公司債,就是美國公司發行的借據。

所以債券也跟借據一樣,會標明「借多少錢」、「利率多少(也就是票面利息)」、「什麼時候還(也就是到期日)」等資訊。

也因為債券是法人發行的借據,所以,它有個超大的好處….

投資 美國 公司債 的好處:只要公司不倒債,收益就100%保證(不計匯率)。只要公司好,買了就不用管他了

這是 美國 公司債 最誘人的地方 :只要發行方不倒債,收益就100%保證。

倒債,是公司最後的選擇。你想想,如果我今天去跟朋友借錢,年息5%,朋友看在多年交情份上借了我,結果我卻倒債不還了。之後如果我還想再跟朋友借錢(先別說朋友會生氣的問題),就得拉高年息才行。

公司也是,公司如果倒債不還,那以後要籌錢就要付更高的成本,因為它信用不好。所以,倒債通常是公司最後的選擇。

也因此,當你挑中好公司的債券(比方說蘋果公司債)後,完全可以丟著不管。買股票不行,股價會隨著經濟好壞而漲跌,就算是蘋果這種好公司也一樣。只要是買股票,你完全有可能買在高點,然後當經濟衰退時被套牢;債券卻不用擔心,就算經濟衰退,只要蘋果不倒債,你仍然可以高枕無憂,收益100%保證。

但100%的收益保證也就代表它收益有上限,這也是跟股票最大的不同….

持有債券獲利有限但虧損也有限,持有股票獲利無限但也可能歸零

如果我今天想開居酒屋錢卻不夠,我有兩個選擇,一個是到處跟人借錢,一個是請別人投資我當股東。跟別人借錢,還錢的壓力在我身上,不管居酒屋生意如何,就算居酒屋生意後來失敗了,也得把廚房的設備、桌椅等東西賣一賣,還給債主們;

持有公司債也是這樣,如果公司破產清算了,債主們也可能拿回部份本金。

但如果是請別人投資我,我就沒有還錢的壓力了。居酒屋生意好壞都是所有股東一起承擔,生意好,大家一起分紅;生意差,大家一起賠錢。

這樣聽來投資債券好像不錯?不一定。如果我是商業天才呢?如果我能把居酒屋變成國際連鎖店、每家店都大排長龍呢?這樣的話,借我錢的人就只能拿回當初那些錢;當股東的人卻能共享榮耀、一起吃好穿好。

下面,就是投資債券跟投資股票的優缺點:

| 投資債券 | 投資股票 | |

| 優點 | 只要發行方不倒債,獲利就100%保證;就算發行方破產也能多少拿回些錢 | 獲利潛力無限,如果我能當特斯拉的早期股東,那可能獲利100倍 |

| 缺點 | 獲利有限。如果我早期是借錢給特斯拉、而不是當它股東,那特斯拉不管發展多好我都只能拿回本金和利息。 | 如果今天不是投資到特斯拉而是鳥公司,那公司破產我的股票也變壁紙。 |

| 配息 | 債息是公司成本的一部份,只要公司不違約,配息也是保證收入。 | 股息是公司獲利的一部份,如果公司獲利不好,可以不發股息。 |

也因為債券跟股票大不相同,債息也跟我們習慣的股息不太一樣…

債息vs. 股息:債息有保障,股息沒有

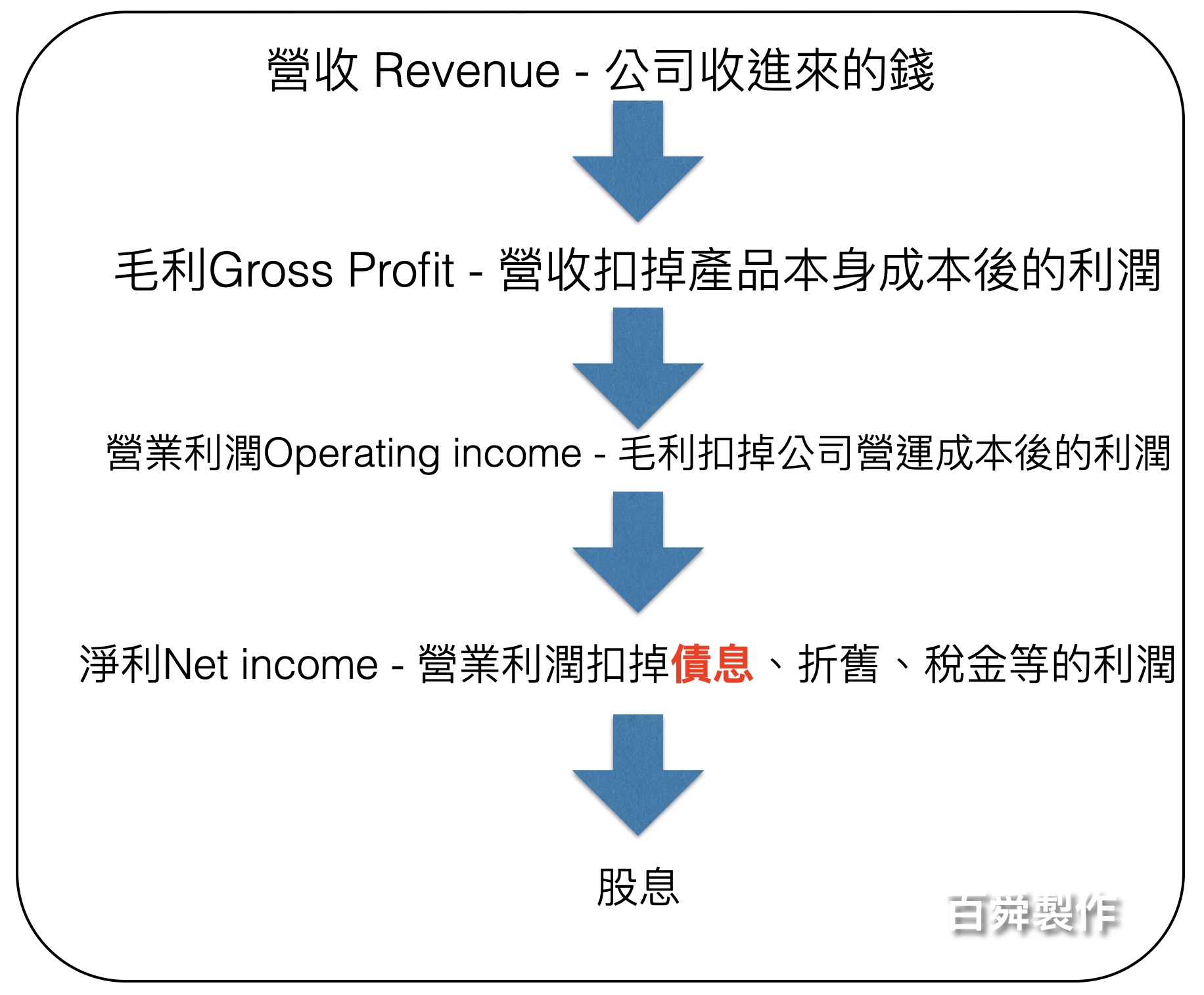

債息(也就是債券的配息)是公司經營的成本,畢竟借了錢就是要還,所以計算獲利時,得先扣掉債主們的債息,剩下的才是獲利,整個順序就如下圖:

(延伸閱讀:營收、銷貨淨額、營業利潤、毛利、淨利是什麼意思?毛利率、營業利潤率要怎麼解讀?這篇文章告訴你)

股息,是獲利的一部份。沒有任何一間公司敢保證配多少股息。所有配股息紀錄良好的公司,都只是紀錄好而已,哪天萬一它本業出問題,那它可以不配股息,頂多被股東們罵、股價下跌,不會怎樣;

債息卻不是,如果公司該付債息時不付錢,就是信用有瑕疵,之後再發債就得用更高的利息來吸引人了。

美國 公司債 殖利率 和 票面利率的差別:。票面利率代表每年現金流,殖利率才算進買賣價差

因為債券到期,公司都會還你100塊。這邊的100塊是指「每單位100塊」,你買10個單位,它到期就還你1000塊,買100個單位,到期就還10,000塊。

債券只要發行方不倒債,到期都會還你每單位100塊,但卻不一定賣你一百塊(也就是不一定用100塊發行債券)。也就是說,你可能借它90塊,到期對方還你100塊;也可能你借它105塊,到期對方還你100塊。

你說,借105塊怎麼可以只還100塊!?嗯,但對方可能跟你借三年、給你年息5%啊,如果你借它105塊,對方每年付你5塊錢利息、持續付三年,總共利息付給你15塊,到期又還你100塊,那你不是還賺了10塊錢?又或者,你可能用90塊買進債券,到期時公司還你100塊,那你也賺了10塊錢的價差(專有名詞叫做資本利得)。

所以,買債券的報酬率分成兩種:票面利率&殖利率(Yield)。票面利率就是每年會配給你的利息,殖利率則是算進買賣價差後折現到每年的年化複利報酬。

這兩個名詞間的區別千萬要搞清楚。之前有朋友問我:2022年債券跌這麼多,美國公債殖利率都有4.45%。那如果我有3,000萬,我全部買美國公債的話不就每年賺130萬?也太好了吧!

這是錯的。像美國公債雖然殖利率在2022年有到4.45%,但它的票面利率只有2%或者3%。所以在到期之前,每年只能領2~3%的配息,離想像中的「每年賺130萬」差很遠,頂多每年領60~90萬。所以,如果看著殖利率4.45%,以為買進後每年都能領到4.45%的獲利,這是錯的。在持有債券期間,其實只能領到2%的年配息,要等到債券到期(或者賣掉),才能領剩下的資本利得收益!這要特別留意。

當然,美國倒債的機率非常非常低。只是當規劃退休生活、或者未來現金流時,要參考的絕對是票面利率,剩下的資本利得只能在賣掉或者到期時算入。

再來,買債券時也要注意配息的金額計算。債券有個名詞叫「面額」,是指「到期能拿回來的錢」,不是「總共付出去的錢」。

前面提過,債券到期每單位都還你100塊,但你可能需要付出110塊。如果我花11,000美金,買10,000塊的債券,那「面額 = 10,000」,「總共付出去的錢 = 11,000」。

這11,000可能是含了手續費的報價,也可能含了前手息(後面名詞解釋列表裡面有),總之,你付出11,000,不代表能拿回11,000。能拿回多少要看「面額」。每年領到的配息也是依「面額」計算。

如果我花11,000美金,買10,000塊的債券,票面利率5%,那每年能領到的利息是「5% x 10,000 = 500」,而不是「5% x 11,000 = 550」,這要特別留意,別錯估了每年能收到的利息。

而如果你擔心某間公司會不會倒,那可以這樣判斷…

如何判斷 美國 公司債 風險?如果公司還在提高股息,就不容易倒債

因為債息是成本,股息是獲利的一部份。如果公司還能調高股息,那表示它(至少目前)不容易倒。

什麼時候公司會倒?現金不夠用的時候。當老闆四處借錢也付不了薪水和房租,那就只有關門。所以,公司可能有賺錢但仍然倒閉,因為公司簽的合約可能明年才付款,但公司今年現金卻不夠用了。

但,股息是公司獲利的一部份,而且是現金。所以當公司願意拿現金配給股東,表示至少它現金還夠用。不夠用就根本不會拿現金配給股東了。所以,如果你覺得某間公司債券不錯,或者你的債券最近暴跌,讓你擔心它會不會倒,那可以參考它近期的股息配息紀錄。

查詢配息紀錄可以用那斯達克證交所的網站,在上方輸入股票代碼就好。那查詢美國公司債呢?你要先知道它的ISIN Code…

美國 公司債 查詢 :用ISIN Code輸入網站就好

美國 公司債 跟 美國 股票 有個最大的不同,同一家公司的公司債可能有好多種。一家公司頂多發行三種股票,像是A股、B股、C股;卻可能發行十種以上的債券,有不同的到期日、不同的配息率等等,非常多種。為了明確區分誰是誰,我們需要債券的ISIN Code。

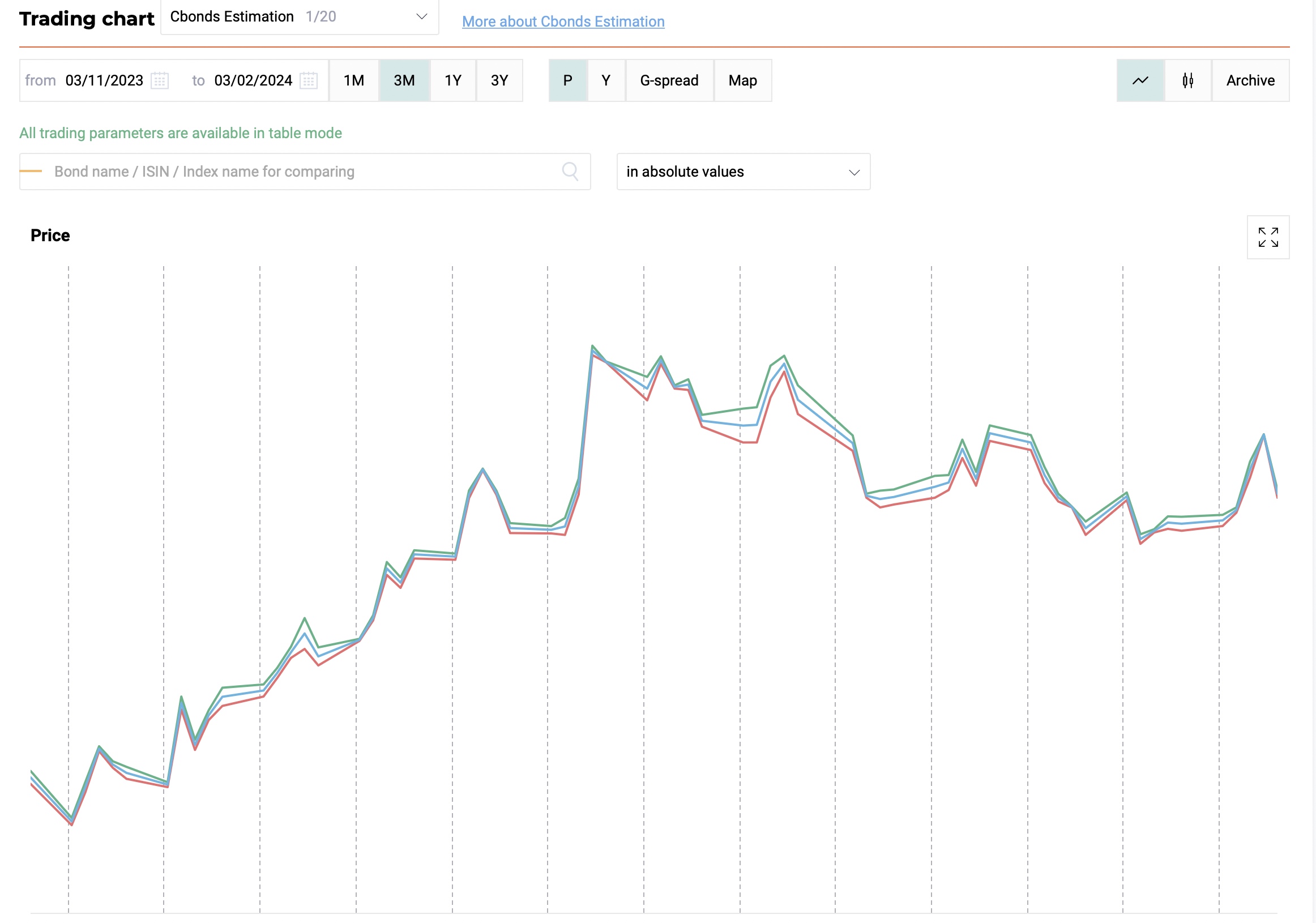

債券的ISIN Code就是債券的身分證字號,只要知道這檔債券的ISIN Code,就可以輸入網站查詢 美國 公司債 的走勢圖 等等資料。像是Cbond這個網站

美國 公司債 走勢圖:用Cbond網站查詢

比方說我要查蘋果公司債的走勢圖,它的ISIN Code是US037833CH12,我只要打開Cbond網站,在上方輸入ISIN Code(圖一),往下滑,就可以看到它的價格走勢圖(圖二)

或者也可以用盈透證券的債券掃描儀查詢線圖。盈透證券官網連結在此。Cbond網站不付費的話只能看到走勢圖,不能看到詳細價格;盈透證券的債券掃描儀則可以看到詳細價格(圖三):

不過,美國 公司債 價格 跟股票價格的邏輯很不同…

美國 公司債 價格,沒有集中報價,網路上看到的價格不一定能成交

常有朋友問:「我掛90塊想買債券,在網站上看到價格明明有碰到,為什麼我就沒有買到呢?」因為債券的交易過程有點像房地產。

債券跟股票不一樣,股票有集中交易所(像台灣就是台灣證交所),買賣股票都是透過證交所,價格一致;債券卻沒有,債券是雙方談好價格就成交了,跟房地產很像。你看中一間房子,實價登錄查到隔壁一坪賣60萬,結果屋主就是要賣你一坪70萬,你只能氣噗噗,也沒別的辦法。

為什麼債券價格大部份還是用談的、沒有集中交易所呢?我認為這是因為債券的流動性低,因為債券種類太多,而且大部份債券持有人又喜歡抱到到期,不像股票一樣喜歡買低賣高。不同到期日、不同配息的債券不能互相買賣,所以交易同一種規格債券的人要比交易同一種股票的人少。

既然價格是用談的,那就會牽扯到很多因素,像是買的規模。這跟買魚買菜差不多,中盤商買菜跟我去買菜成本就是有差。所以,大型金融機構拿債券一般來說比較划算(人家一買買一百億,總比買十億的划算吧?)

而不管是Bloomberg、Cbond或任何網站上的報價,它報的也只是其中一筆交易(可能是最大的那筆)的報價,不是所有交易的報價。可能最大一筆交易成交在90塊,但第二大的成交在92塊、第三大的成交在94塊。而你的掛單可能被放到第三大的那筆,就沒有成交了。

美國 公司債 要用複委託買比較好還是海外券商好?看你需不需要人幫忙研究

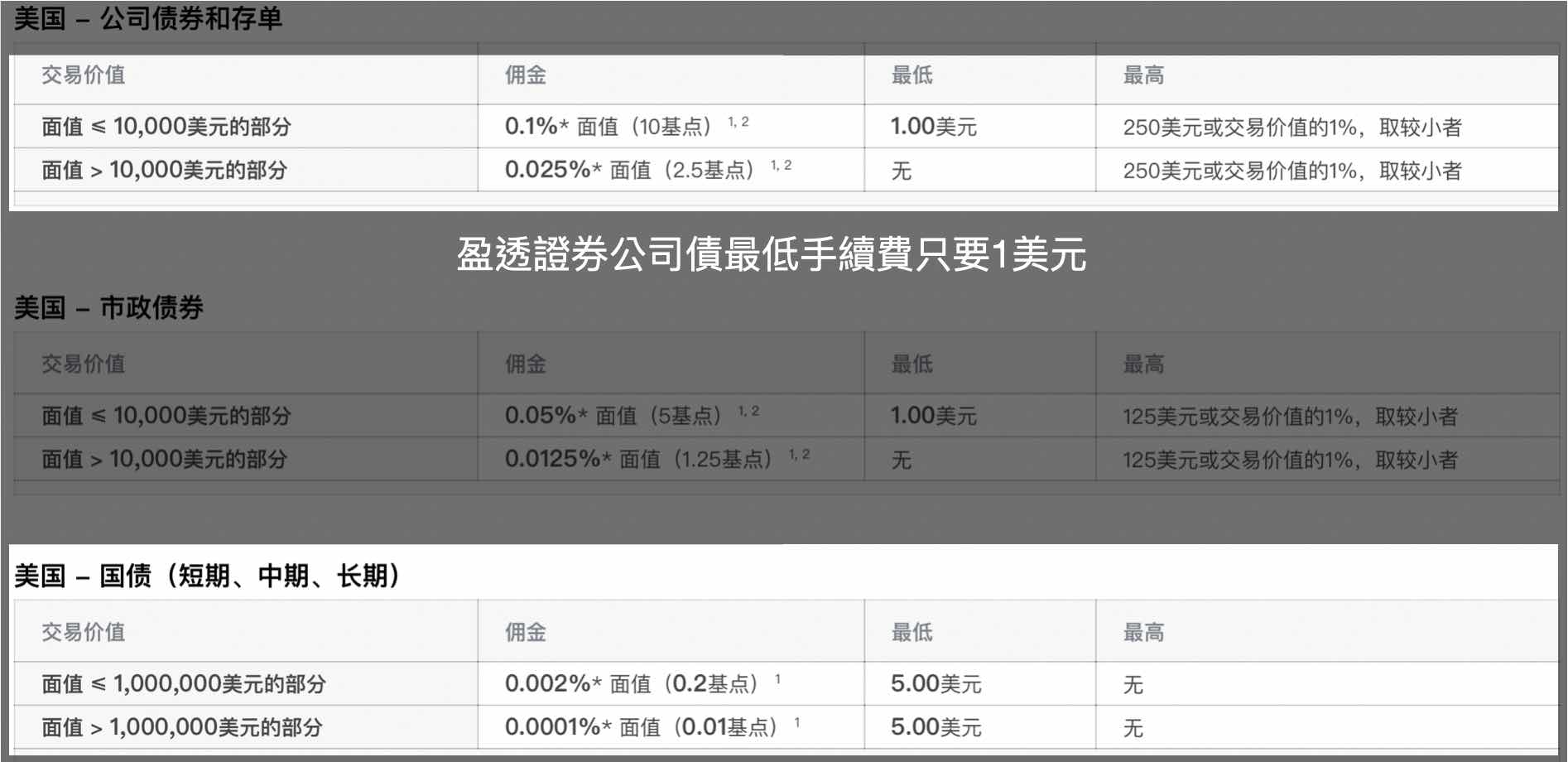

除了透過台灣境內金融機構的複委託買賣美國國債/公司債之外,海外券商也可以購買。像盈透證券買債券的門檻只要1000美元(約30,000台幣)以上就好,手續費也很便宜,最低是1美元、最貴也只要250美元(約7,500台幣)。(盈透證券官網連結在此)

(延伸閱讀:<美債入門> 如何用盈透證券買美國公債 / 公司債?)

而複委託的門檻高(動輒30,000美元,約900,000台幣)、手續費也貴(如果收1%手續費的話就要9,000台幣)。所以,如果我們買30,000美元的美國公司債,用複委託買可能需要9,000台幣的手續費,用盈透證券買可能只需要15美元(10,000×0.1%+20,000×0.025%),約450元台幣。是不是差很多?

但,海外券商沒有服務。你沒辦法問他們哪個債券適合你,當債券不小心被降評或大跌時也找不到人問,而複委託雖然門檻高、手續費貴,但他們有許多人可以幫忙做研究、幫你找資料。所以,哪個好?只能說各有好壞,就看你願不願意付這些手續費來換服務了。下面是我整理的比較表格:

| 買公司債的門檻 | 手續費(以購買30,000美元公司債為例) | 優點 | |

| 台灣境內金融機構的複委託 | 30,000美元起跳(少部份債券有降至10,000美元) | 如果是1%的話就是300美元,約9,000塊台幣 | 出事時找得到人問,也可以找人幫忙做研究和搜集資料 |

| 海外券商(以盈透證券為例) | 1,000美元 | 15美元,約450塊台幣 | 手續費便宜,入手門檻低。 |

美國 公司債 價格,一般來說,券商報價比銀行好

也因為債券成交過程像房地產、沒有集中報價,所以不同券商、不同銀行的報價會有差異,所以要貨比三家。

但要比的不是手續費,而是含進手續費後的報價。比方說,同樣一檔債券,A券商報價96塊,內含手續費2%;B銀行報價97塊,內含手續費1%,那當然是A券商划算(如果對方手續費都外加不內含,那可以請對方算好內含手續費後的報價給你,客戶最大嘛)。

這牽扯到各家機構報價規則的不同。有的券商報價只含手續費,沒有含交易室成本等雜費,所以它可能手續費看起來高,但實際上已經包含了所有雜費。

而一般來說,在台灣,券商的債券報價會比銀行好,這是因為法規有差異。券商是受託買賣,意思是,券商只是收到你的需求後向國外買個債券再賣給你,它賺個轉手的手續費而已。

銀行不是,在銀行買債券簽的是信託合約,銀行需要基於信託合約,盡「善良管理人」義務。要進行商品審查等流程。所以,在券商,只要能公開交易的債券大多能買到;在銀行,只能買銀行核准的那幾種。而也因為銀行要盡「善良管理人」義務,所以銀行的債券報價中多半除了手續費外,還會加上信託保管費,就比銀行貴了。

總之,買債券時要貨比三家很正常,但要比的不是手續費,而是含進手續費的報價,這才是我們真正的成本喔!

而因為「債券流動性不好」,所以更要選擇大公司的債券…

債券價格因為流動性差,發生意外價格會跳空下跌。買公司債請務必挑選大公司、好公司

前幾年景氣好、利率低的時候,有人喜歡高收益債(也就是評價差、利息好的公司債)。他們心想,每年穩穩的十幾%利息可以領,不好嗎?公司的現金流量看起來也沒多大問題啊?

然後,2020新冠疫情來了,許多高收益債直接掉50%。為什麼會如此?又是因為「債券流動性不好」的關係。如果你習慣做股票,就想像一檔成交量超級低的小股票然後出意外吧,就差不多是那種情景。

所以,為了避免中槍、原本期望的穩健報酬一夜變成惡夢,最好還是挑選大公司、評等好的債券為主。那,什麼叫「評等好」的公司呢?

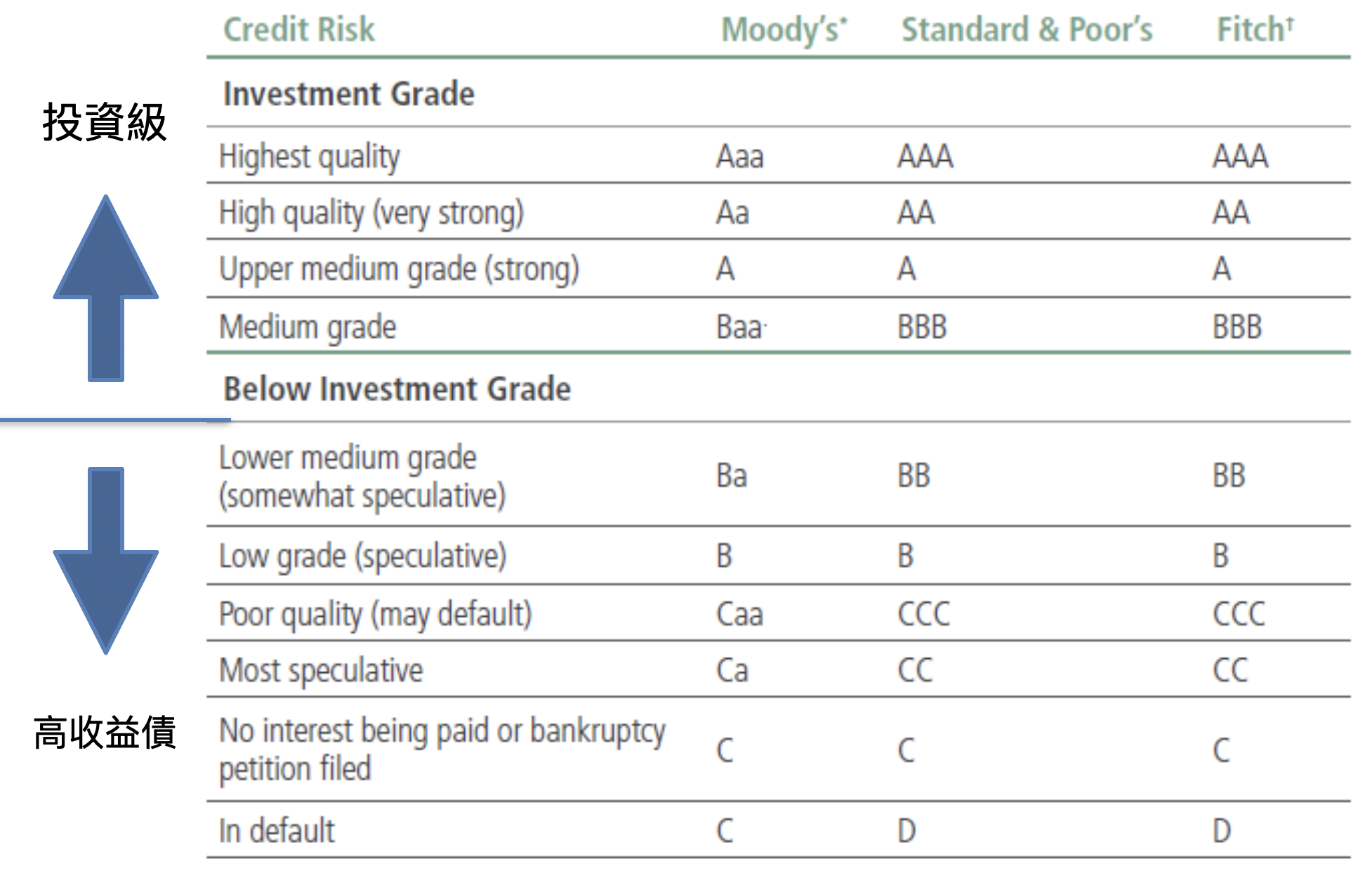

用信用評等挑出好公司

「信用評等(Rating)」代表一檔債券的違約機率。當一間公司越不可能違約,信評就越高;越容易違約,信評就越低。

(延伸閱讀:<美債入門> 公司債信用評等簡介,以及標普、穆迪各評等30多年來的違約機率統計(內附違約機率表))

但有一好就沒兩好,通常信評越好的債券票面利率就越低。債券利息是發債公司吸引資金的成本,當它信用越好,就越能省利息;當它信用越差,就要付出更多利息才能吸引人借錢。

下圖是三大信評公司 – 穆迪、標準普爾、惠譽 – 的信評一覽表,越上面的評等(像是Aaa)越高:

(延伸閱讀:<美股分析> 信評和指數都是它的印鈔機。全美三大信評公司、S&P500的編製者 – 標準 普爾 S&P Global。)

所以,如果你看到一檔債券價格很好、發行公司卻沒聽過,信用評等就很好用啦。建議大家還是買信評A以上的債券比較穩當。

公司債價格主要受經濟好壞影響,升降息是次要。如果未來降息時經濟出狀況,公司債依然會大跌。

2022年通膨嚴重,聯準會狂升息,債券(包括美國公債)都狂跌。很多理專或營業員就說「等到聯準會降息時債券價格就會上漲」,這不完全正確,因為,公司債價格受到經濟的影響更大。

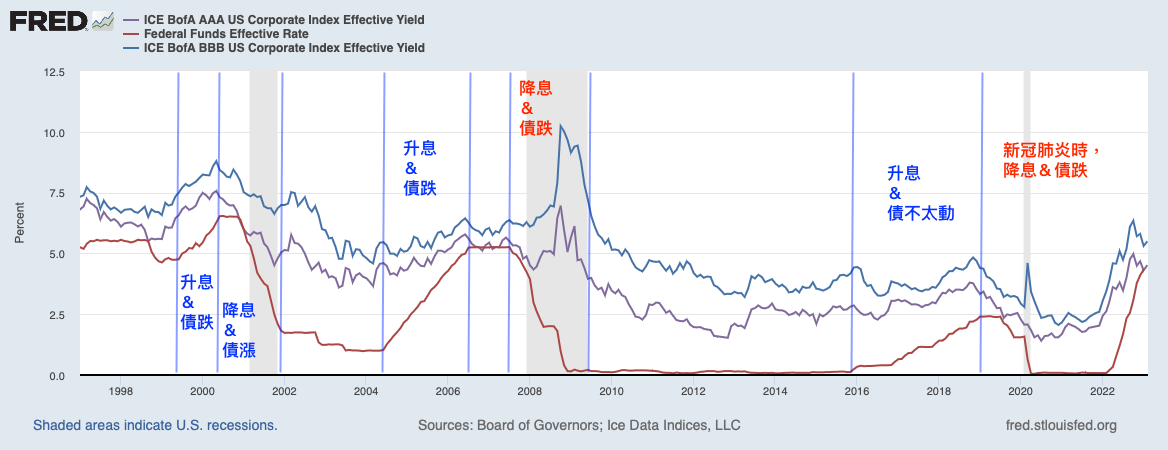

下圖是美國聯邦基準利率(Fed Fund Rate)跟AAA級和BBB級公司債殖利率的歷史曲線圖,紅色是聯邦基準利率,紫色是AAA級公司債,深藍色是BBB級公司債,灰色區塊則是經濟衰退時期。

而因為這是殖利率,所以,當殖利率上漲時代表價格下跌(因為債券變便宜,資本利得就變高,殖利率就上漲了),殖利率下跌代表債券變貴(資本利得變少,殖利率就跌了)。

(上面這段話有點繞口我知道,但債券就是這樣….)

你會發現,2015~2018年時聯準會持續升息,但債券價格不太動;而當金融海嘯及新冠肺炎那種經濟衰退時,就算聯準會狂降息,債券價格依然狂跌。所以,升降息跟債券價格不是「升息債券就跌、降息債券就漲」的必然關係,升降息的確會影響債券價格,但經濟好壞影響得更大。

(延伸閱讀:摩根大通、富國銀行等銀行怎麼賺錢?如何用美國大銀行股的財報數據簡單觀察美國經濟?)

為什麼大家說升降息會影響債券價格呢?

因為,許多機構法人會跟銀行借錢買債券,比方說用利息1%跟銀行貸款,然後買配息3%的蘋果公司債,這樣就賺到2%的利差。你說2%利差有什麼好賺的?但這些法人們的資金數以億計,就算只有2%也很多錢。這,就叫「利差交易(Carry Trade)」

當聯準會升息,原本跟銀行貸款的1%利息變成2%,蘋果公司債還是配3%,利差就只剩1%了。這時候,法人們就會紛紛賣債券去還銀行錢,債券價格就下跌;而當聯準會降息,跟銀行貸款的利息1%變成0.5%,蘋果公司債還是配3%,利差就變成2.5%,就有更多法人去借錢買頻果公司債,債券價格就上漲。

以上都很好,但要有個前提:經濟沒出問題。

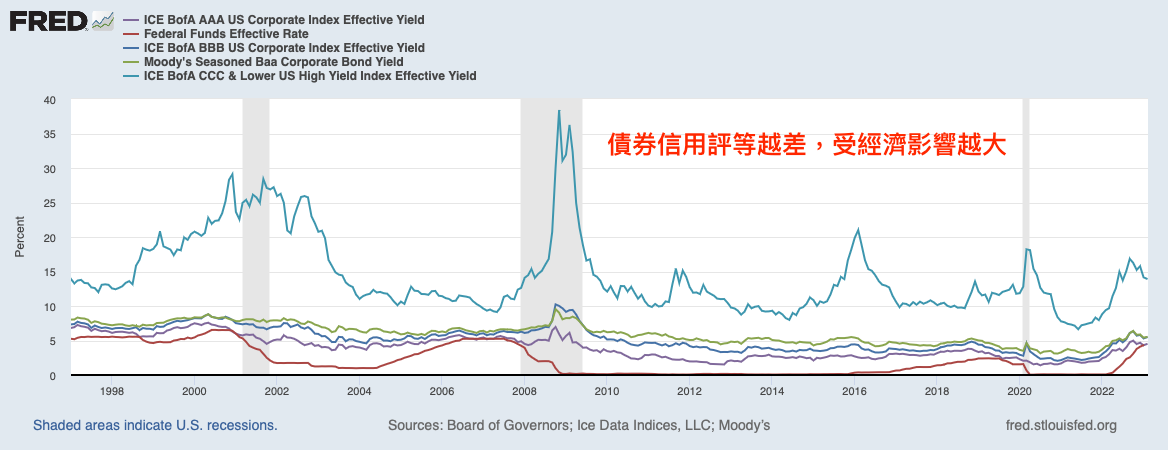

經濟有問題,發債的公司可能倒債,誰還在乎利差啊?利差多大我都不要。此時法人們紛紛拋售債券,公司債價格會大跌,聯準會瘋狂降息也沒用了。而且,債券信用評等越差(代表越容易倒債),受經濟影響越大:

圖中最上面那條線,是CCC以及評等以下的高收益債,可以看到,當灰色區塊出現時,它殖利率爆噴的更明顯(也就是價格狂跌)。

所以,如果未來降息但經濟有狀況時,公司債可能會大跌。這時候還是可以考慮些好公司的公司債(像是蘋果),評等差的公司債就免了。

(延伸閱讀:<美股分析> 高特利 / 奧馳亞Altria(MO.US)股價 適合存股嗎?公司債可以買嗎?這是我的想法…)

(延伸閱讀:<美股介紹> 蘋果 Apple(股票代號:AAPL)股價未來會如何?蘋果 公司債 可以買嗎?這是我的想法…)

TLAC是什麼?是「危機時會變成股票或消失的債券」,通常殖利率比較好,但風險也較高

有的金融債(就是金融機構發行的債券)評等好、但殖利率也很好,可能因為它是TLAC債券。很多金融債都有TLAC,TLAC的全名是「Total Loss-Absorbing Capacity」,中文翻作「具損失吸收能力」。

TLAC 債券跟大多數公司債不同,大多數公司債,只要公司不違約,到期可說是保證收益(不計匯差)。可是TLAC 債券在重大危機發生時(比方說金融機構賠太多錢),這些債券會被轉成股票、或者直接註銷也就是欠的債不算數啦。

你說,怎麼可以這樣!?但公司也沒騙人,公開說明書裡都會寫得很清楚,這檔債券有TLAC功能,而通常這些TLAC債券的報酬率也會好一些。

那,TLAC 債券可以買嗎?我是建議不要啦,買債券要的就是安穩、就是要穩穩領配息,要買這種報酬稍微好一點、但是發生事情時可能會變成股票或者消失的債券,那倒不如去做股票好了,股票停損很方便,債券要停損很麻煩(因為流動性差)。

所以,當你看到一家知名金融機構(比方摩根大通),公司債的殖利率卻很好,不妨問問銷售人員這是不是有TLAC屬性。如果有的話,我建議你最好換一檔債券吧。

債券專有名詞整理

以下我整理了買賣債券常看到的專有名詞給各位參考:

| 名詞 | 解釋 |

| 發行人 | 就是跟你借錢的那家公司 |

| 到期日 | 這張借據何時會到期,也就是對方何時會還你錢 |

| 面額 | 注意,不是「你付了多少錢」,而是「到期會還你多少錢(不計前手息)」。 |

| 票息(又稱票面利率) | 就是當你持有債券期間會領到的配息。要注意的是,它分母是100塊,因此如果你買了100個單位,每單位成本是110塊,花了110,000,票息5%。你領到的利息是500塊,不是550塊。 |

| 殖利率(YTM) | 就是算進資本利得(或者資本虧損)後的年化複利報酬率。要注意的是,如果殖利率5%,票息只有2%的話,持有債券期間仍只會領到2%的年息,剩下的資本利得要等賣出或到期才拿得到。 |

| 發行人可否提前買回 | 有的債券會附帶這個條件(或稱作提前call回)。比方說,如果以後利率降得很低,發行人現在的債券票面利率卻很高,那它可能覺得不划算,就會提前買回債券,也就是還沒到期就把錢還你。這個日期通常都會寫在公開說明書裡,發行人可以提前買回,也可以不提前買回。 |

| 下一提前買回殖利率 | 邏輯跟「到期殖利率」一樣,只是現在的殖利率改為到下一提前買回日。 |

| 償債順位 | 就是萬一公司破產時你拿錢的順位,順位越前面越早拿到錢,順位越後面就是別人拿完了才換你。通常順位越後面,票面利率越高。 |

| 前手息 | 債券配息通常是每季或者每半年一次,如果債券是每半年配一次,我卻在10月才買,那12月時公司一次配給我7~12月的利息不就很不公平?所以我需要先付7~10月的利息錢給之前持有債券的人,這就叫「前手息」。 |

| 投資等級債 | 評等較高的公司債,以S&P來說,就是評等在BBB以上的公司債 |

| 高收益債 | 評等較差的公司債,風險高、利率也高。但發生事情很難逃,個人投資者可以考慮買高收益債ETF、高收益債基金,但不建議直接買高收益公司債債券。 |

債券vs. 債券型ETFvs.債券型基金

接下來,是許多人的疑惑。到底買債券跟債券型ETF有什麼差?跟債券型基金呢?其實最大的差異就是債券有「只要發行方不倒債,到期就保證收益」,債券ETF和債券型基金卻沒有。你如果在高點買了債券ETF,可沒有人能保證何時會漲回來。

有人說,債券ETF分散風險在一籃子債券,風險比單買一檔債券更低。的確,分散的風險一定比較低,但也犧牲了報酬率,像單買美國公債的殖利率,很容易比美國公債ETF的殖利率還好。像我現在(2023年9月8日)查詢的「4.94年到期的美國公債」,殖利率是4.08%(已含手續費);同樣一天,iShares的3~7年公債ETF(股票代號:IEI)殖利率是2.1%。所以,分散和流動性是ETF的優點,報酬率可能較差卻是ETF的缺點。

那哪個比較好?我的想法是,如果30,000美金對你不是什麼問題、對發債公司又有把握的話,就買債券吧!債券有「到期保證收益」,只要選擇信評好的公司,就算不小心買高了、套牢了也不用擔心,放到到期就好;債券ETF和債券型基金卻沒有這個優點;債券ETF和債券型基金雖然有分散風險的好處,但報酬率同時也被犧牲了一些。所以,如果你對某間公司有把握,不妨直接買債券。像我對蘋果、Google很有信心,那直接買蘋果、Google發行的公司債就好。

以下是我整理的對照表給大家參考…

| 債券 | 債券ETF | 債券型基金 | |

| 報價 | 需要詢價,各機構報價不同 | 盤中即時價格 | 沒有即時報價,須等隔日計算淨值後才知道成交價格 |

| 投資門檻 | 高(動輒10,000~30,000美金) | 低 | 低 |

| 內扣費用 | 無(但有的銀行會另外收信託保管費) | 低 | 高 |

| 配息繳稅 | 美國政府不課稅,台灣政府會算入海外所得 | 美國政府要課30%配息稅 (台灣投信發行的債券ETF不用) | 美國政府不課稅,台灣政府會算入海外所得 |

| 優點 | 只要發行方不倒債,到期就保證收益(不計匯率) | 買賣反應迅速,內扣費用低; | 如果經理人厲害的話,可能績效比債券ETF好;配息不課稅 |

| 缺點 | 投資門檻高 | 沒有到期保證收益 | 沒有到期保證收益;成交當下無法知道價格;內扣費用比ETF高。 |

延伸閱讀 – 另一種固定配息的產品 – FCN介紹:

如果想更瞭解FCN,可以參考下面這篇文章:

Podcast:

如果你懶得看字、覺得用聽的更方便,下面是我的Podcast,內容絕大部份取材自部落格和粉絲頁:

無留言