「MSCI 調整台股權重」每幾個月就會出現在新聞上。而當它一調整,各個股價就開始起伏,可見 MSCI 指數 的影響力有多大。MSCI 是什麼?為什麼它影響力這麼大?

Table of Contents

MSCI 是什麼?它是專編指數的美股 上市 公司,而且2016~2021年漲了六倍!

MSCI 是什麼?「MSCI」全名是「Morgan Stanley Capital International」,本來是Morgan Stanley旗下的一間子公司。在 2009 年 5 月,它正式脫離 Morgan Stanley(股票代號:MS),成為美股上市公司。從此以後,只要用複委託或者海外券商就能買 MSCI 的股票,做它的股東。而且它很會漲。

(延伸閱讀:<美股入門> 美股開戶,用複委託好還是海外券商好?這篇文章告訴你!(比較複委託、盈透證券、嘉信理財、TD Ameritrade)

由上圖可以看到,在2022年大升息之前,MSCI 股價 十分平穩。除了貿易戰和新冠疫情這種大事之外,就是穩穩向上爬。雖然不會一個月漲30、40%,但五年漲6倍也十分驚人。為什麼 MSCI 股價 會如此平穩又一路向上呢?首先,先來談談什麼是指數…

股價指數是什麼?它可以讓人快速瞭解股市狀況

股價指數,據說是道瓊工業指數的創辦人 – 查爾斯.道(Charles Dow)發明的。當時美國人喜歡買公司債,不喜歡買股票。公司債買了領利息就好,多麽輕鬆?股票有好多檔,看不懂。

道先生就想出了「股價指數」,他把當時美國的上市公司依照股價高低編成一個數字(股價貴的比重高、股價便宜的比重低),讓大家一眼看懂整個股市的好壞,非常簡單!「道瓊工業指數」就這樣誕生了。

這概念非常受歡迎,所以後來就有了許多指數,像是「標準普爾五百指數 S&P 500」、「那斯達克指數」、MSCI 台灣指數等等;

(延伸閱讀:美國 股市 指數 懶人包,一文解析及比較道瓊工業指數、S&P500指數、那斯達克指數、費城半導體指數)

或者代表產業的「MSCI 金融業指數」、「費城半導體指數」等。

從此以後,我們看「台灣加權股價指數」就知道台股好壞;看「費城半導體指數」就知道半導體興衰,方便得多。

那如果我覺得台灣未來很好、但不知道要買哪間公司怎麼辦?這些指數也延伸出金融商品,像是「元大台灣50(股票代號:0050)」這檔ETF,只要買這檔ETF,就能買下台灣前50大上市公司;

覺得美國未來很好,就買「S&P500指數ETF(股票代號:SPY)」;

覺得美國金融業未來很好,就買「iShares美國金融指數ETF(股票代號:IYF)」,就能投資整個美國金融業。

這都讓投資變得更方便簡單!

但人家幹嘛要發行ETF或者基金?因為可以賺保管費。我下面整理了金融商品的產業鏈和利潤來源給大家參考:

| 公司種類 | 營業性質 | 利潤來源 |

| 券商(買賣股票要找券商,像永豐金證券、國泰證券等) | 負責提供平台讓客戶(散戶或者機構法人)買賣股票或ETF | 買賣手續費 |

| ETF發行商(發行商要靠券商幫忙打廣告推銷ETF,像iShares等) | 編製各種主題、各種產業的ETF,提供給券商讓投資人買賣。 | ETF保管費(通常以ETF規模計算) |

| 指數編製公司(像MSCI、S&P Global) | 編製指數,提供指數給ETF發行商追蹤 | 指數授權費(可能是年費制、或者以ETF規模計費) |

那對上市公司有什麼好處?如果這間公司的股價被編進指數裡,那追蹤這檔指數的ETF都要去買它的股票,它股價就上漲,股東就更有錢啦。所以上市公司對這些指數編製公司都畢恭畢敬。

指數公司的利潤來源 – 授權費!

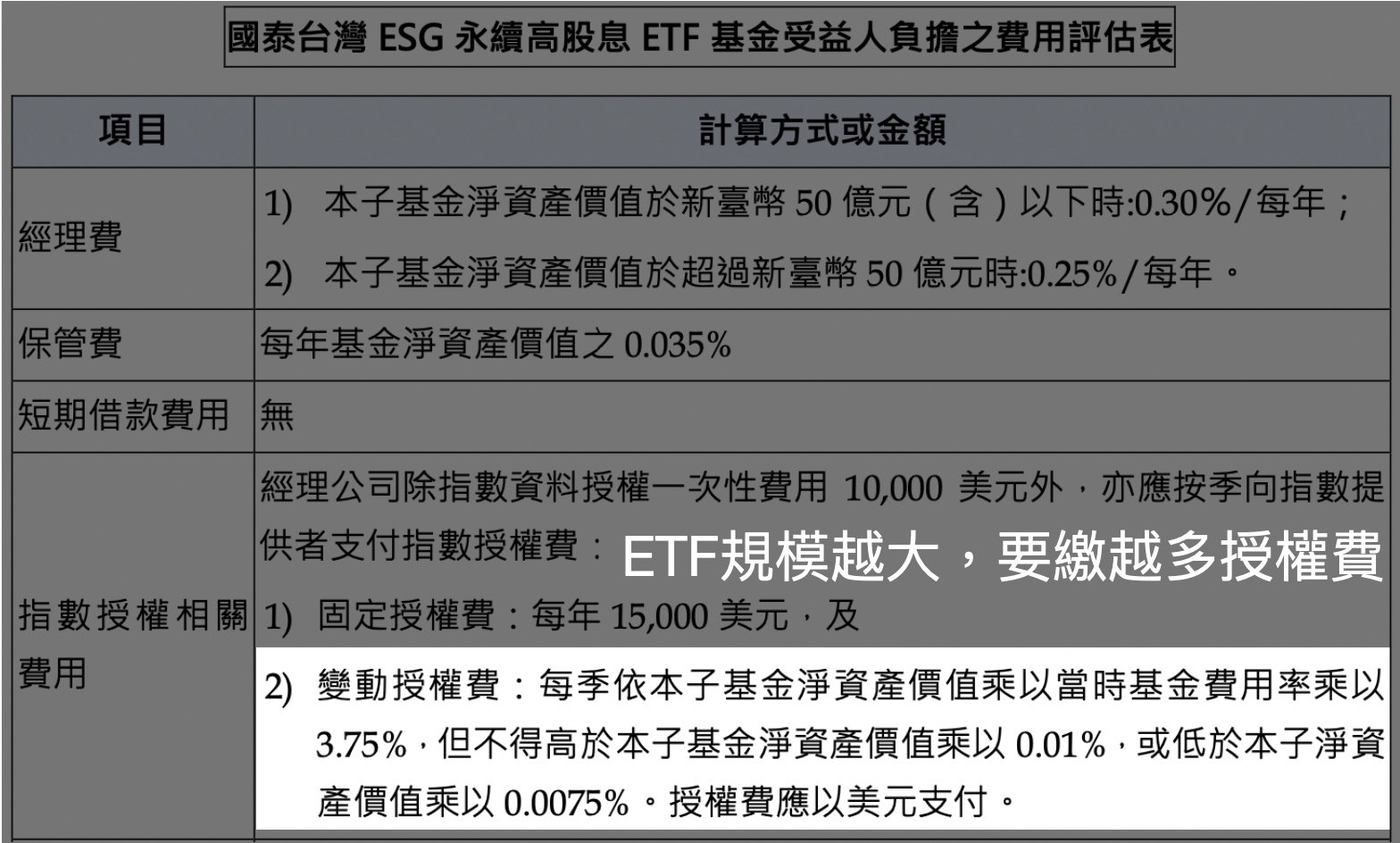

MSCI編的指數,不是免費讓人用的。基金公司發行基金、ETF公司發行ETF,都要繳「授權費」給它。授權費怎麼計費?有每年固定繳費的低消,也有隨著ETF 規模增減的變動授權費。像「國泰永續高股息ETF」,產品說明書中就有寫到「指數授權相關費用」。除了每年15,000美元的低消外,還須依照資產高低付變動授權費。

這,就是MSCI 主要的賺錢方式。每年MSCI 有將近70%的EBITDA(稅前息前折舊前收入)是來自這些指數授權費用,而隨著追蹤MSCI 指數的ETF 規模越來越大,它的「指數授權費」就會年年增加。

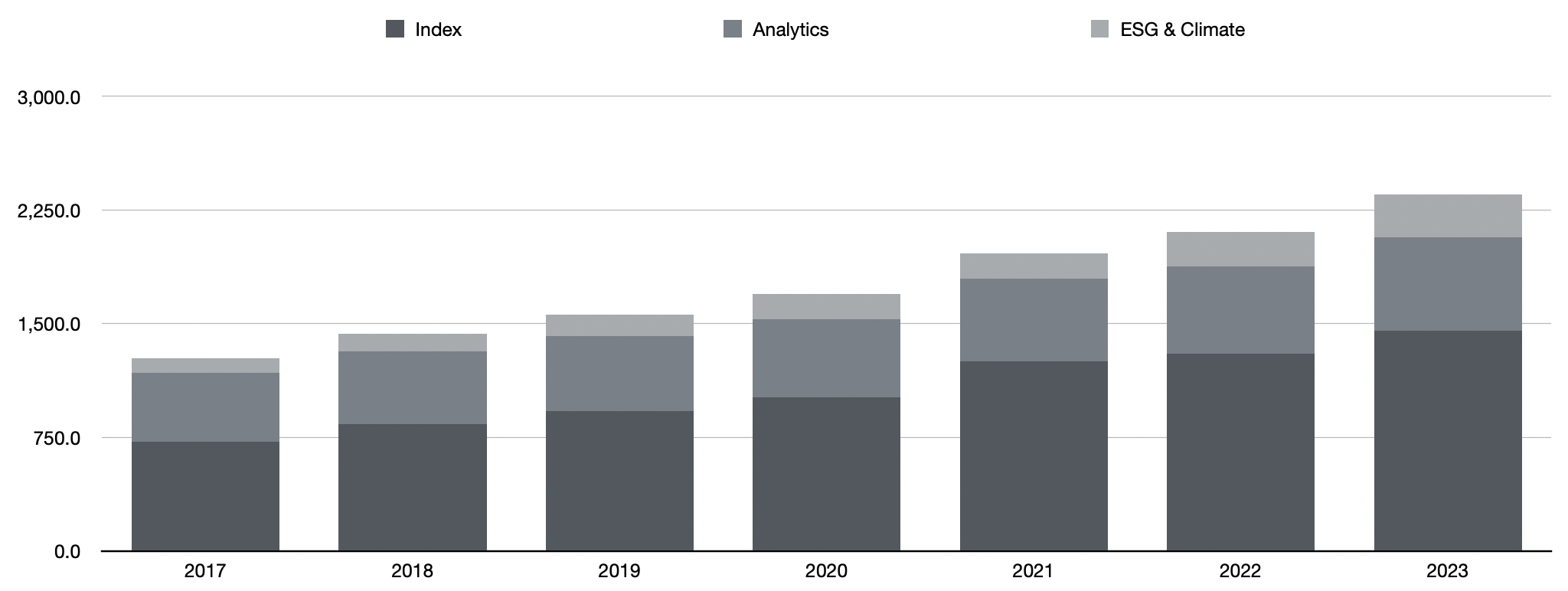

下面是MSCI的營業項目:

| 營業項目 | 說明 | 計費方式 | 2022年佔EBITDA比重 |

| 指數Index | 就是我們熟悉的MSCI 指數,除了提供給各類基金及ETF外,也提供給交易所編制選擇權 | 訂閱費、以資產計費、一次性支付 | 74.1% |

| 分析Analytics | 提供各類模型及分析工具給客戶 | 訂閱費、一次性支付 | 18.64% |

| ESG及氣候 ESG & Climate | 協助投資機構評鑑各個企業的ESG分數,並協助他們將ESG評鑑結合進自己的投資系統。 | 訂閱費、一次性支付 | 4.59% |

以下則是這三大營業項目近年的營收比重:

(由上圖可以看見,「大數據分析業務」每年營收的增長並不明顯,反而是指數相關營收年年上升)

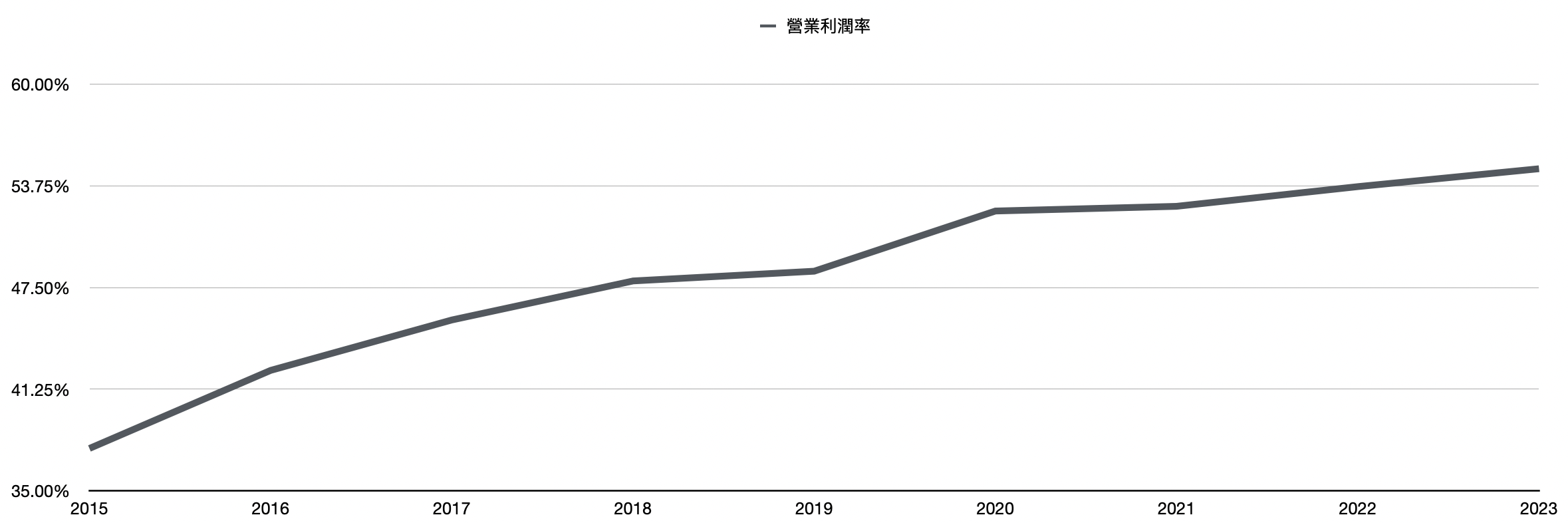

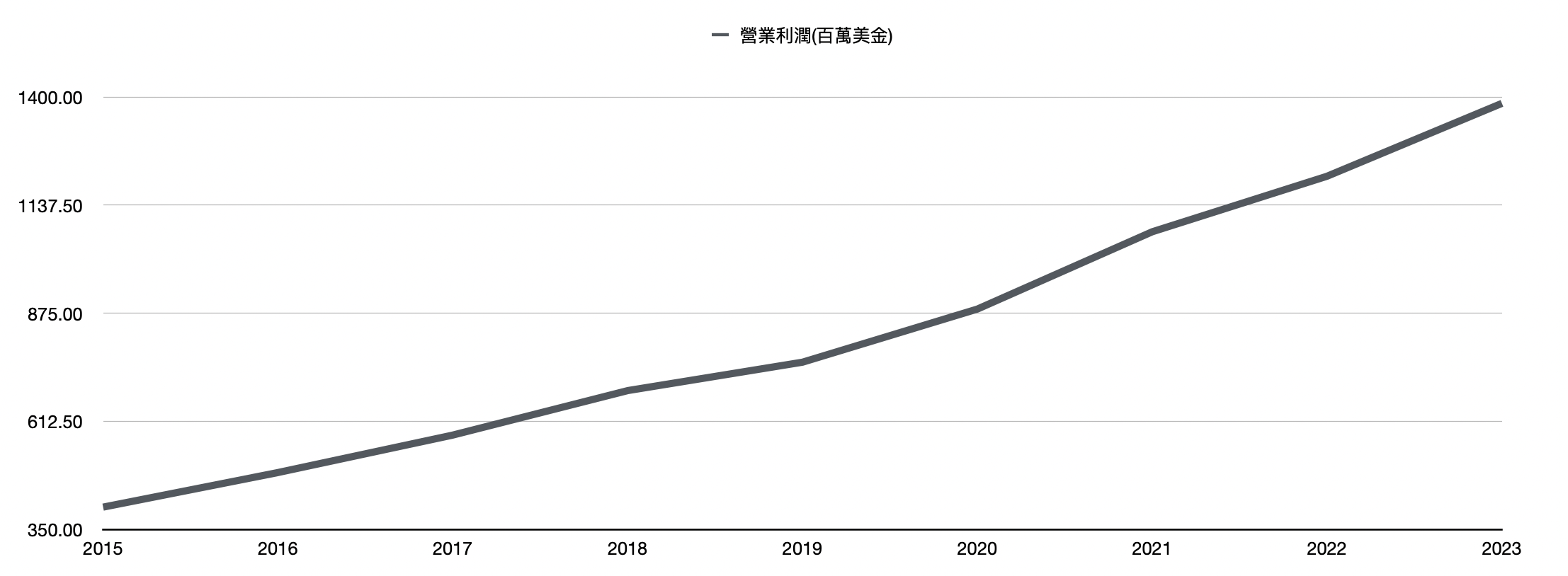

更好的是,MSCI不用自己經營ETF,它不會因為ETF規模增加而提高營運成本。因此,MSCI的營業利潤率(就是營收扣除人事行政場地等費用後賺進來的錢佔營收的比率)也逐漸變高。

(延伸閱讀:營收、銷貨淨額、營業利潤、毛利、是什麼意思?毛利率、營業利潤率要怎麼解讀?這篇文章告訴你)

營收每年增加、營業利潤率也難以衰退,那營業利潤自然就跟著每年變多了(淨利有時候因為公司併購的關係反而會起伏不定)

這麼優異的表現,是因為指數公司有個先天優勢…

編指數很簡單,讓人用我編的指數卻超級難…

「指數」是先搶先贏的遊戲。

前面提過,「道瓊工業指數」創辦人「查爾斯.道」,一百年前為了讓美國人更好理解股市,想出了「道瓊工業指數」。隨著時間過去,大家都在談論「道瓊工業指數」和「S&P500」指數了。

這兩個指數比較好嗎?指數哪有什麼好壞的?就只是一堆股票編的數字而已;但既然指數沒有好壞,對後進者也沒什麼好處。現在大家對「S&P500指數」已經熟了,為什麼要用別的?

如果我今天編了一個「百舜美股指數」,一樣涵蓋了美國的前五百大企業,要怎樣說服別人改用我編的指數、不要用「S&P500指數」?完全沒有誘因。

MSCI 也有類似的優勢,它很老了。1969年「MSCI 世界指數」就誕生了,到現在已經快五十年。它可說是海外股價指數的先驅。

這邊指的海外是以美國當基準,美國境內的指數龍頭則是S&P Global,就是「S&P 500」和「道瓊工業指數」的發行商,也是上市公司。

(延伸閱讀:信評和指數都是它的印鈔機。全美三大信評公司、S&P500的編製者 – 標準 普爾 S&P Global)

基於指數產業的特性,這兩大指數龍頭誰也吃不下誰,像MSCI也有編制「MSCI 美國指數」,可是沒什麼人聽過,大家還是看S&P500;S&P Global也有編制「S&P 亞洲指數」,一樣沒什麼人理他,大家都看「MSCI亞太」。因此,美國境內的指數差不多被S&P global給搶了,國際股市指數又被MSCI給佔了。想賺指數財的後進者,只有想些新題材的指數,像是「鋰電池指數」、「太陽能指數」等來搶市場。

不過要學MSCI沒那麼容易,MSCI有個好夥伴,就是指數界的龍頭-iShares。

MSCI指數的大客戶 – iShares ETF!

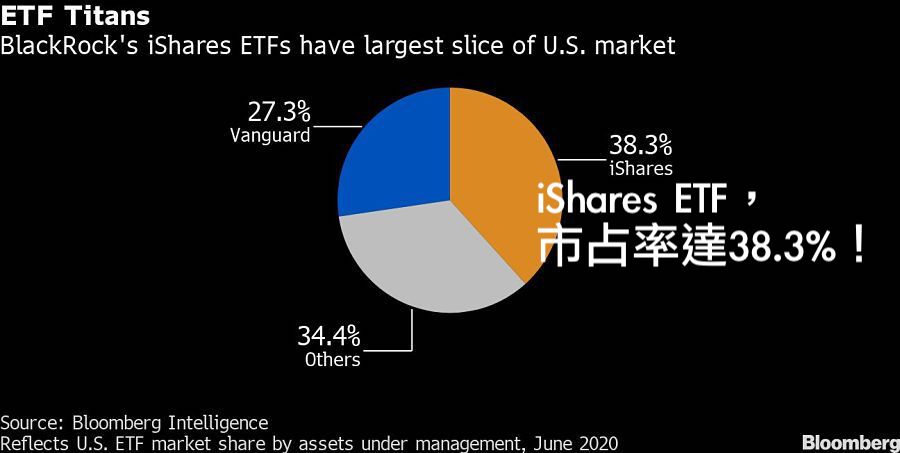

ETF看似五花八門,其實是很寡佔的市場。這個產業中只有兩大龍頭:iShares與Vanguard。

下圖是2020年六月時的ETF市占圖(以資產總額計),可以看到,龍頭iShares市占率達38.3%,第二名則是Vanguard,市占率為27.3%。第三名呢?嗯,就是「其他….」(就是像State Street、嘉信等等)

可見ETF市場有多寡佔了。

為何會如此呢?因為這種區域型指數的ETF與指數一樣,都是大者恆大,客戶懶得換標的。「指數投資」很長期,跟股票不同,這種區域型ETF的投資人喜歡長期持有。不同品牌的區域型ETF,長期下來績效不會差太多 (績效差很多的劣質ETF早就被淘汰了)。既然績效不會差太多,那換來換去有差嗎?

或許有人想「那管理費有差啊!」的確,2013年時,Vanguard就曾為了節省開銷,與MSCI解約部份指數ETF,改為追蹤FTSE(可惜這間公司沒上市)。這當時讓MSCI大跌,嚇走一票人。

但後來證明,Vanguard能降價,iShares也能。降價雖然會傷害一時的收益,但長遠來看卻能留住客戶。以追蹤S&P 500 的ETF為例,iShares的ETF(股票代號:IVV)和 Vanguard的ETF(股票代號:VOO),管理費都是0.03%,沒有差異。

而現在MSCI不用擔心了,因為2019年10月30日,MSCI與iShares再度簽訂十年的長約,這十年當中,iShares追蹤MSCI 指數的ETF,會再依照ETF的資產規模,繳「指數授權費」給MSCI(平均約是資產規模的萬分之2.6)。

這筆錢有多少?很多。MSCI於年報中寫到,2020年,MSCI從iShares賺了約1.86億美金,佔全年營收的11%。那為什麼iShares這麼好,願意跟MSCI 簽這種合約呢?因為MSCI也承諾,某些指數只獨家讓iShares發行ETF。雖然這讓其他MSCI的客戶氣得牙癢癢的,但iShares是ETF的龍頭,強強聯手對兩者都好。

這就是為什麼MSCI一調整權重,各國股市都被牽動的原因。因為iShares的ETF也得跟著調整各股票的比例。

MSCI (MSCI.US)財報 – 優於預期,我覺得只要經濟不衰退,就有機會。只是因為高利率,可能不會像2020年之前低利率時漲得那麼兇了

MSCI 公布財報後,大幅優於預期,股價大漲9%多!曾經,我覺得因為聯準會升息,公債殖利率高漲,讓資金更願意去買公債和存美金定存,不喜歡買ETF,對MSCI 股價 不好。

但現在美國應該已經停止升息,未來應該要嘛就是維持利率不動,要嘛就是降息。這種情況下,如果經濟還在成長,新的資金也有可能流入MSCI,推高它的股價。因為只要經濟持續成長,市場上就會自動生出更多錢。

只是,2020年之前美國的利率極低,市場資金為了賺錢,幾乎都流到ETF裡,讓MSCI 漲得又快又猛;現在利率比當時高得多,可能會有許多資金去買公債、公司債或者美金定存。所以,只要經濟成長,MSCI 股價 仍有機會,但很難像過去低利率時代漲得那麼兇猛了。

延伸閱讀:

<美股入門>道瓊工業指數是什麼?S&P500指數是什麼?那斯達克指數是什麼?這篇文章告訴你!

<美股分析> 近十年,它漲得比 那 斯 達 克 指數還多 – 那 斯 達 克 證券交易所集團!

<美股分析> 信評和指數都是它的印鈔機。全美三大信評公司、S&P500的編製者 – 標準 普爾 S&P Global。

Podcast:

如果你懶得看字、覺得用聽的更方便,下面是我的Podcast,內容絕大部份取材自部落格和粉絲頁:

無留言