很多朋友總感覺美股遙不可及,不知該買哪檔股票好。但我們的口袋裡就有很好的股票,巴菲特也早就買了。就是Visa(股票代號:V)和萬事達卡Mastercard(股票代號:MA)。

先說結論,我認為,只要經濟持續成長,Visa、Mastercard的股票就有機會。因為,伴隨著經濟成長,錢會越來越多。而我們花錢時卻繞不開這兩大信用卡巨頭,所以,經濟成長時多出來的錢,很可能變成這兩大巨頭的業績,推升他們的股價。

現在支付越來越方便,除了手機支付、智慧手錶支付之外,還有BNPL(Buy Now Pay Later),但這都不會影響Visa和MasterCard。因為,Visa 和 Mastercard 只負責建構運錢的網絡,只負責計算總共有多少消費,再把錢從發卡行搬到收單行(這名詞後面會解釋)。至於用手機付、信用卡付、智慧手錶付?是先買後付還是一次付清?跟它完全沒關係。

雖然單純,卻很會漲!Visa、Mastercard從金融海嘯後到現在,股價漲了20多倍!就連AI當道的2023年,Visa 股價 也漲贏大盤。

內容目錄

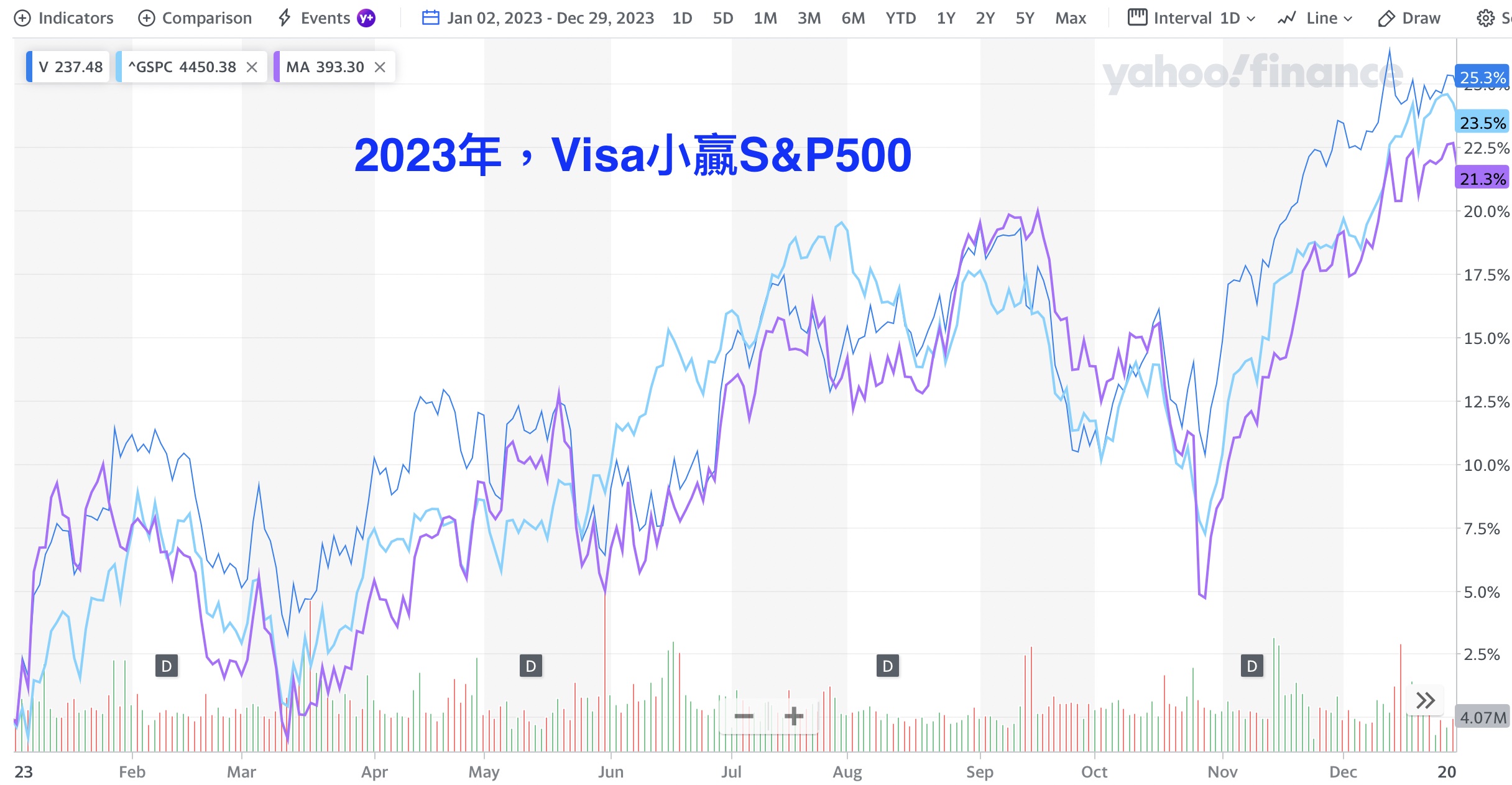

2023年,Visa 股價 小贏S&P500!

2023年,雖然AI讓S&P500漲了23.5%,但Visa 股價 也不遑多讓,漲了25.3%。Mastercard 股價稍微遜色一點,漲了21.3%:

而且如果時間拉遠一點,這兩大巨頭漲更多!像Mastercard自2009年一月至今,就漲了28倍…

為什麼這麼會漲?Visa、Mastercard到底在做什麼?我們從信用卡的演變史開始講起,可能更容易理解…

要了解Visa 股票,先來看信用卡演變史

(以下資料來源為富比世雜誌,原文在此)

信用卡的主打就是「先享受,後付款」。

其實1930年就有類似的概念了,叫做「收費牌(Charga-Plate)」。各百貨公司都會發行自己的收費牌,它長得像狗牌(像下圖)。客戶可以拿這個牌子去百貨公司消費,先記在帳上,之後再去付錢。這不就是「先享受,後付款」嗎?但這時候還是各自做各自的,每家店獨立運作,這家的收費牌沒辦法到別家用。這有點像是你跟你家巷口雜貨店很熟,偶爾忘記帶錢包時可以先賒帳的概念。

這麻煩的是,你如果要去好幾家店買東西,就要帶好幾個牌子。你會發現,整個信用卡發展史,就是逐漸從「需要帶很多張卡」收斂到「只要帶一卡就能走天下」的過程。

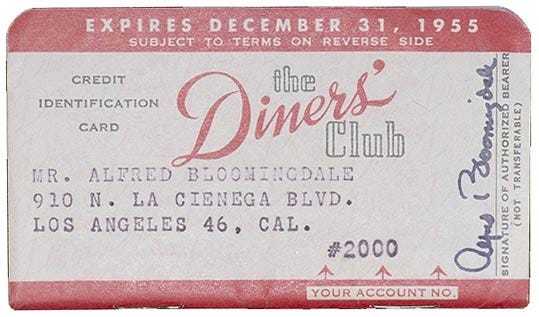

Diner Club卡,是整合不同商店的先驅。

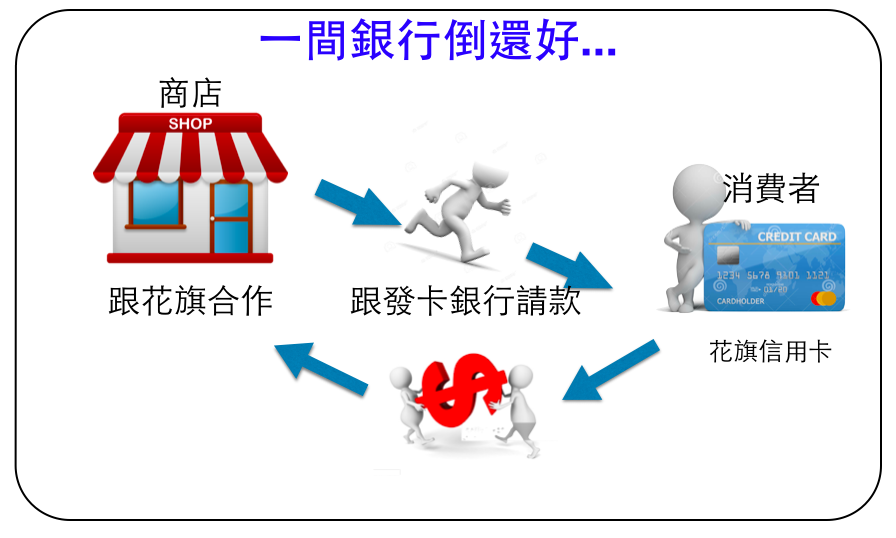

1950年,大來俱樂部(Diner Club)創辦人Frank McNamara 因為去餐廳吃飯忘了帶錢包,而想到了「簽帳卡Credit Card」的概念。他和合夥人Ralph Schneider推出了Diner Club卡,持卡人可以拿著這張卡去餐廳消費,將餐費計入這張卡,餐廳再向大來俱樂部請款。持卡人每個月再一次付錢給大來俱樂部,大來俱樂部跟餐廳收取一點佣金來維持營運。這,普遍被認為是第一張簽帳卡。這個概念也是現在Visa、Mastercard收入來源的雛形。

現在,你拿的這張卡可以跨店家賒帳了,不再像以前的收費牌那樣只能跟某家商店賒帳。只要跟Diner Club有簽約的店家,你都可以拿著這張卡先享受後付款。

這個概念很成功,於是各類商店都推出類似的簽帳卡,但不能互相通用!可能餐廳們加入了Diner Club,百貨公司加入了另一個俱樂部,加油站又再加入一個。結果就是,我出門需要帶一張用來吃飯的卡、一張在百貨公司買東西的卡、一張用來加油的卡,麻煩得要死。所以在1950年時,金融業急需有個大一統的支付方式,可以連結所有商店。但1958年前的所有嘗試都失敗了,因為那時候嘗試的都是小銀行,規模和客戶數量都不足,店家們不信任。

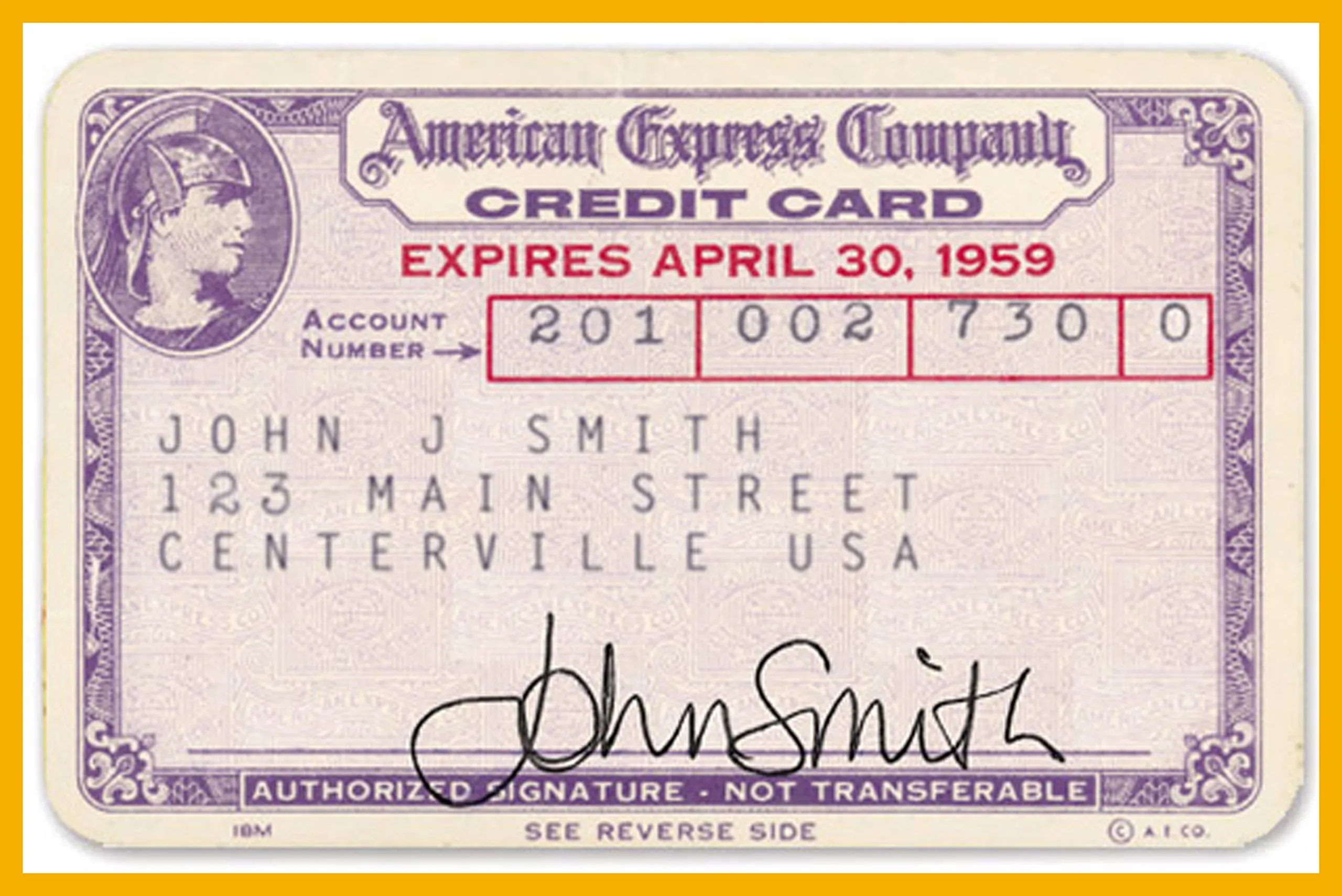

接下來登場的就是美國運通American Express和美國銀行Bank Of America了,他們算是第一次嘗試把所有簽帳卡合而為一。美國運通原本是間貨運公司,後來轉而經營匯票和旅行支票。在那個一切都沒電子化的1950年代,匯票和旅行支票可以省去帶大筆現金旅行的麻煩。美國運通在1958年推出了第一張簽帳卡,把上述Diner Club卡的概念從餐廳推展到其他商店。客戶每年繳年費給美國運通,然後每月跟美國運通結一次帳,等於是客戶用年費來換取方便,不再需要帶著現金趴趴走(匯票和旅行支票需要到銀行兌換成現金,還是沒有信用卡方便)。另外,美國運通也跟商店收交易費當作佣金。

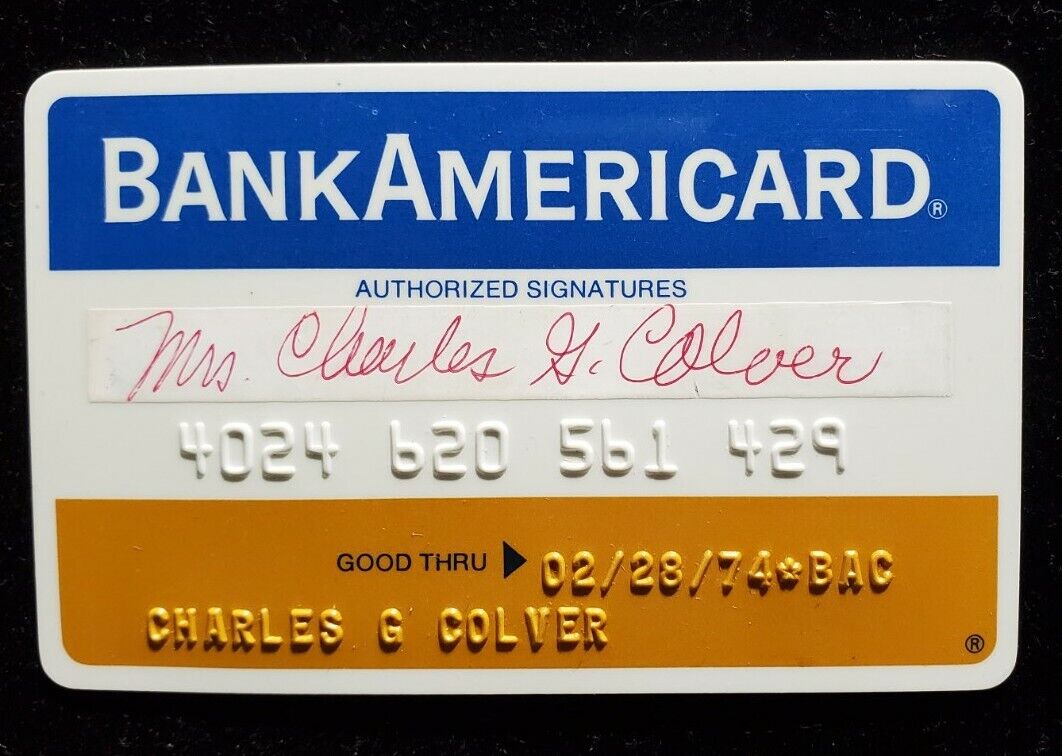

1958年稍晚,美國銀行Bank Of America 把美國運通的「簽帳卡」概念再推進一步,他們向60,000個客戶發行 BankAmericard,而且先給每個客戶300美元的信用額度,這才是真正的「信用卡」。「簽帳卡」的消費金額限於我的戶頭金額,如果我戶頭有10,000元,那我就只能花10,000元;但「信用卡」卻是銀行借你一筆信用額度,如果我花光了300美元卻還不出來,那可以分期償還。

結果,美國銀行真是太天真了….。這個測試一開始很成功,但當他們拓展到200萬張信用卡時,整個計畫就漏洞百出。當時的拖欠率超過22%,還引發了許多信用卡詐欺犯罪。美國銀行官方宣佈他們虧損了880萬美金(欸,是1960年代的880萬美金喔!)。

不過,當他們想辦法補足諸多漏洞(像是盜刷和欠款等)後,這個計畫就逐漸起飛。美國銀行甚至把這套Know-How授權給英國、法國、加拿大、日本等國的銀行發行BankAmericard。

這下倒好,雖然這些銀行們得到BankAmericard授權,但彼此之間還是不能通用。就好像不同的7-11雖然都有總部的授權,但我在這家7-11記杯買一送一的咖啡,沒辦法到另一家兌換一樣。

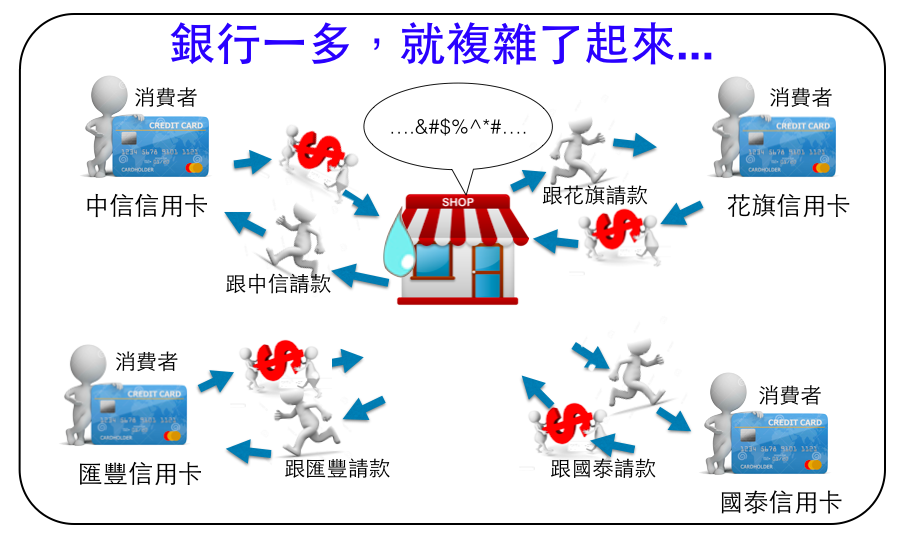

隨著用信用卡的人越來越多,各銀行和商店都也陷入一片混亂。為什麼會陷入混亂?想像一下,原本只有美國銀行發行BankAmericard,所有店家只要對美國銀行就好;現在,A銀行有自己的信用卡,B銀行也有自己的信用卡,那店家要請款不就要一次跑兩家銀行?更何況還不只兩家銀行發信用卡?

再說,原本是各類商店都有自己的簽帳卡,出門要帶好幾張簽帳卡以應付不同的店家,BanAmericard成功把各類消費的簽帳卡整合成一張信用卡;現在,變成各家銀行、各國銀行都有自己的信用卡!我在自己家附近刷卡還可以,一出遠門就完了,就又要開始帶好幾家銀行的信用卡!我要繳錢也變得很麻煩,要跑好幾家銀行!

最終,銀行們終於面對現實,認知到合作比各自為政好。美國銀行也放棄了對BankAmericard的控制權,各國銀行把自己的信用卡合而為一,變成了Visa這個組織。現在店家請款不需要找好幾家銀行了,統一對Visa就可以;我們出遠門也不用帶好幾家銀行的信用卡了,帶張Visa卡就可以。

(Mastercard的歷程大同小異,這邊就不多提啦)

也逐漸奠定了現在的支付產業架構….

Visa、Mastercard 股票 只負責搬錢,不發信用卡

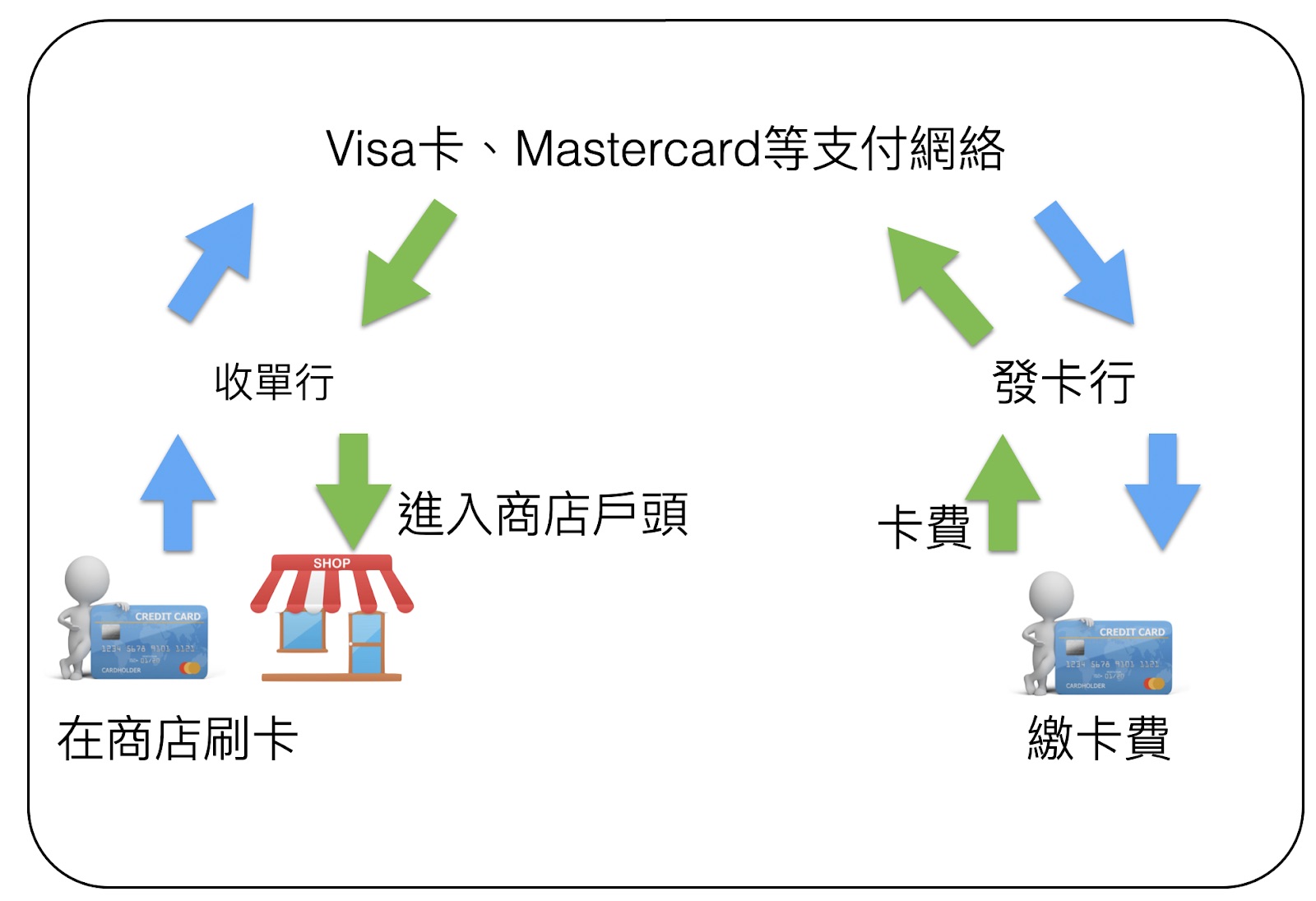

Visa和Mastercard跟銀行之間的分工現在很明確,就像下圖這樣(藍色箭頭表示刷卡交易,綠色箭頭表示繳了卡費後的金流):

你可能有些名詞看不懂,沒關係,下表是名詞解釋:

| 名詞 | 定義 | 賺錢方式 | 美股上市公司 |

| 商店(Merchant) | 我們花錢買東西的地方 | 銷售商品 | 各商店們,包括好市多、沃爾瑪等等 |

| 持卡人(Account Holder) | 就是我們這些刷卡的人 | 沒,我們是負責花錢的…. | 無 |

| 發卡行(Card issuer) | 就是發信用卡的各銀行,比方說拿花旗卡,那發卡行就是花旗銀行 | 遲繳滯納金、循環利息;行銷部隊打電話推銷;刷卡手續費拆帳; | 花旗(C.US)、美國銀行(BAC.US)等大銀行 |

| 收單行(Merchant Acquier) | 就是幫商店裝刷卡機的銀行,讓他們能收信用卡。也是各商店進入Visa、Mastercard等網絡的門戶。 | 刷卡手續費拆帳 | Firstdata(股票代號:FDC)、Block(之前的Square)(股票代號:SQ);各大銀行 |

| 清算行(Merchant Processor) | 幫忙收單行處理雜事,像是把資料整理好傳送給Visa、把錢從我們的口袋搬到商家戶頭等等。 | 放款給商家的利息收益;幫忙處理雜事的手續費 | Global Payment(股票代號:GPN) |

| 支付網絡(Payment Network) | 就是Visa、Mastercard等組織,他們負責連結商店和消費者的銀行戶頭。 | 依交易量或交易次數計價的清算手續費;跨國交易手續費;資料分析費用等 | Visa(V.US)、Mastercard(MA.US) |

流程是這樣:我刷卡,會形成一筆「請款要求」。這個要求會透過收單行、清算行進入Visa等網絡,他們再跟發卡行說要收多少錢。等我繳卡費後,卡費就會再經過Visa等網絡,進入商店的戶頭。

金流經過的每個環節,都會收點過路費。我們刷卡需要約3%的手續費(就是有時候會聽到的”刷卡加3%”,但大部份情況下都是商店吸收),這筆錢由收單行和發卡行分掉,每家銀行分的比例不同。一般來說,收單行賺刷卡金額的2%,發卡行賺刷卡金額的1~1.5%(所以知道為什麼銀行都猛推信用卡了吧,因為我們刷卡他們也有賺)。

除此之外,Visa也會給銀行回扣,大約是刷卡總額的萬分之五。Visa則收約刷卡總額的0.13%。

所以,銀行和Block(之前的Square)這樣幫商店裝刷卡機的公司,是Visa、Mastercard的客戶;銀行和Block的客戶則是商店和消費者。

(延伸閱讀:<美股分析> Square(現在叫Block,股票代號:SQ)遭做空機構狙擊,需要擔心嗎?這是我的想法…)

那Visa / Mastercard靠什麼賺錢呢?概念就像最初的大來俱樂部一樣,跟銀行收取佣金。他們營收可分成以下幾類:

Visa 股票 營業項目簡介:

他們的收入分成四類:

| 營收項目名稱 | 簡介 | 2021年營收占比 |

| 服務營收Service Revenue | 提供金融機構Visa技術相關的支援,以Visa卡(或Visa其他支付工具)的交易量計費 | 35.38% |

| 資料清算營收Data processing revenues | 協助金融機構之間清算、交割支付的金流,以交易次數計費 | 39.38% |

| 跨國交易營收International transaction revenues | 協助金融機構跨境刷卡清算以及匯率間的轉換,以跨境刷卡的交易量計費。 | 20% |

| 其他營收 Other revenue | 加值服務。包括大數據分析、反詐騙分析等服務 | 5.23% |

(Visa 無法提供個別營業項目的營業利潤率,所以用營收占比來表示)

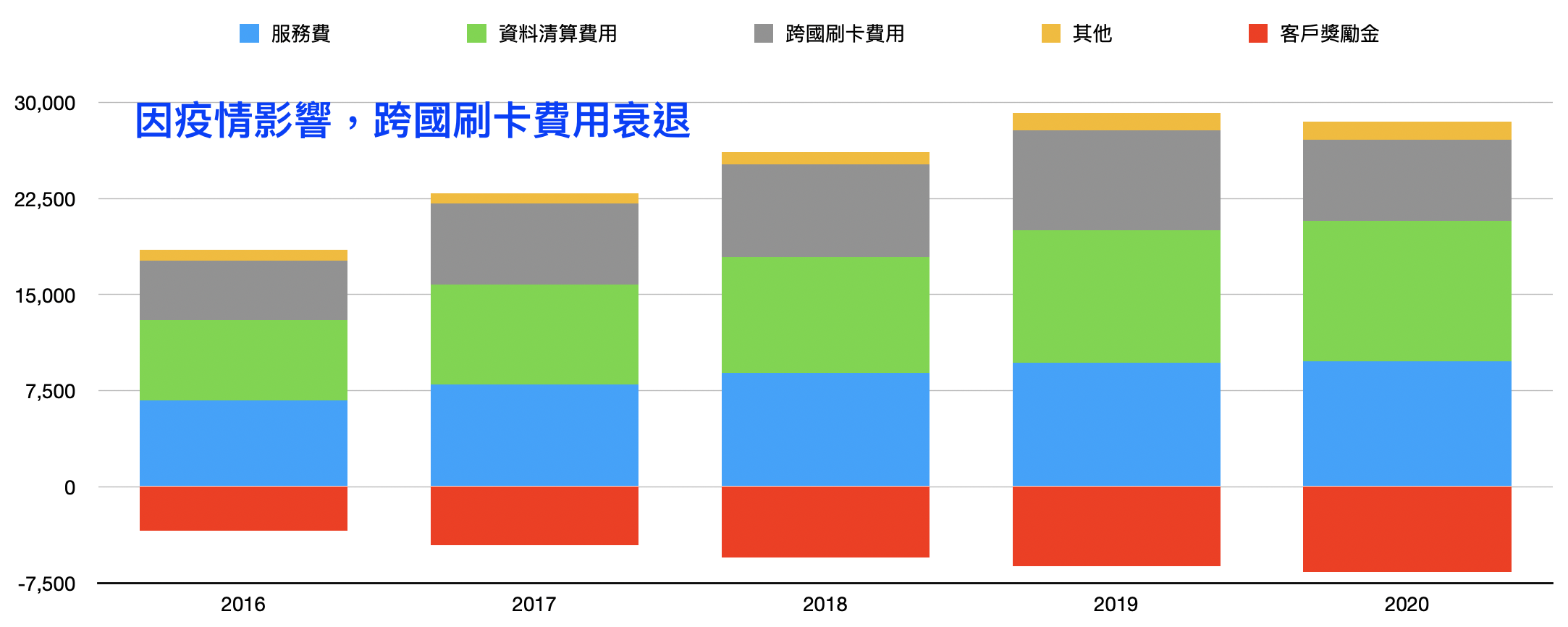

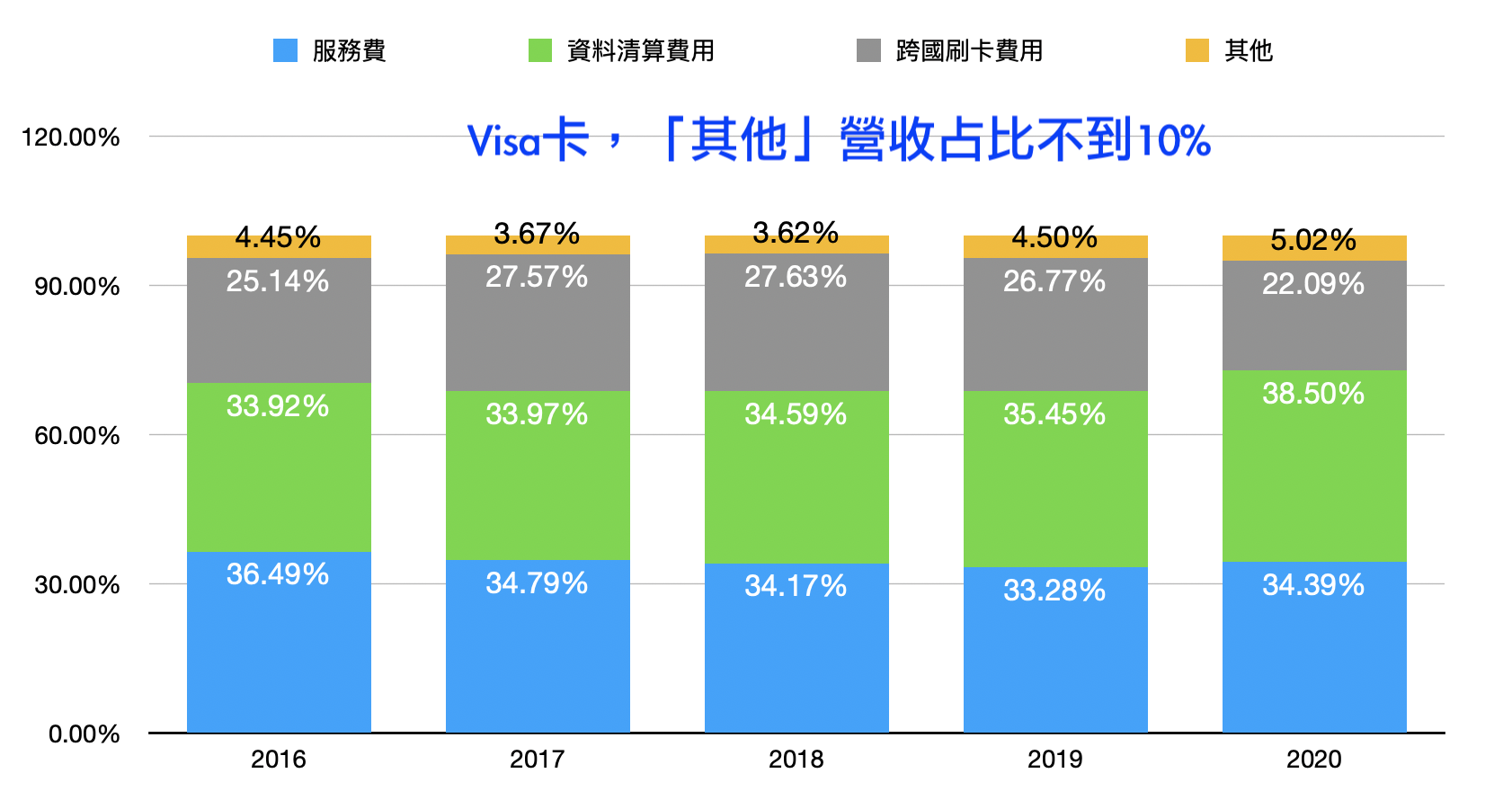

歷年Visa的營收比重如下圖:

因為疫情,跨國刷卡相關費用衰退了。

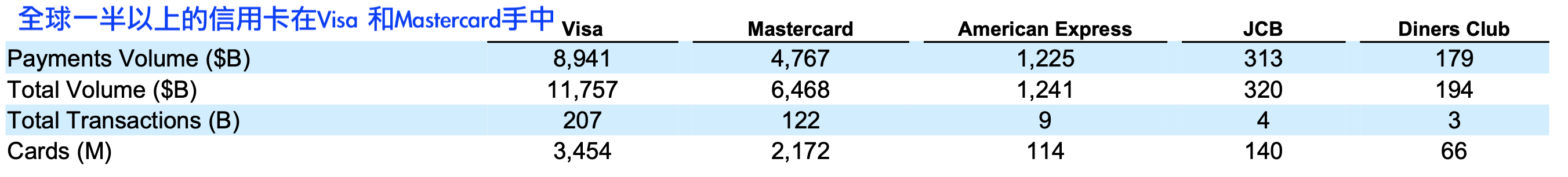

所以,我們每刷一次卡,他們就賺一小筆錢。要躲過還滿難的,因為全球有一半以上的信用卡,是Visa和Mastercard。

|

| 資料來源:2020 Visa公司年報 |

另外一半是中國的銀聯卡,也是由中國銀行們聯合成立的組織,架構跟Visa差不多。據說銀聯卡的發卡量和交易金額已經超過Visa,成為全球最大的信用卡組織。但銀聯卡大多在中國境內,海外用戶不多。而且銀聯也沒上市,數據不公開。

所以在銀聯上市之前,Visa/Mastercard鋪天蓋地。不管我用哪間銀行的卡,只要上面有他們的標誌,他們就會賺一點錢,卡海戰術啊。

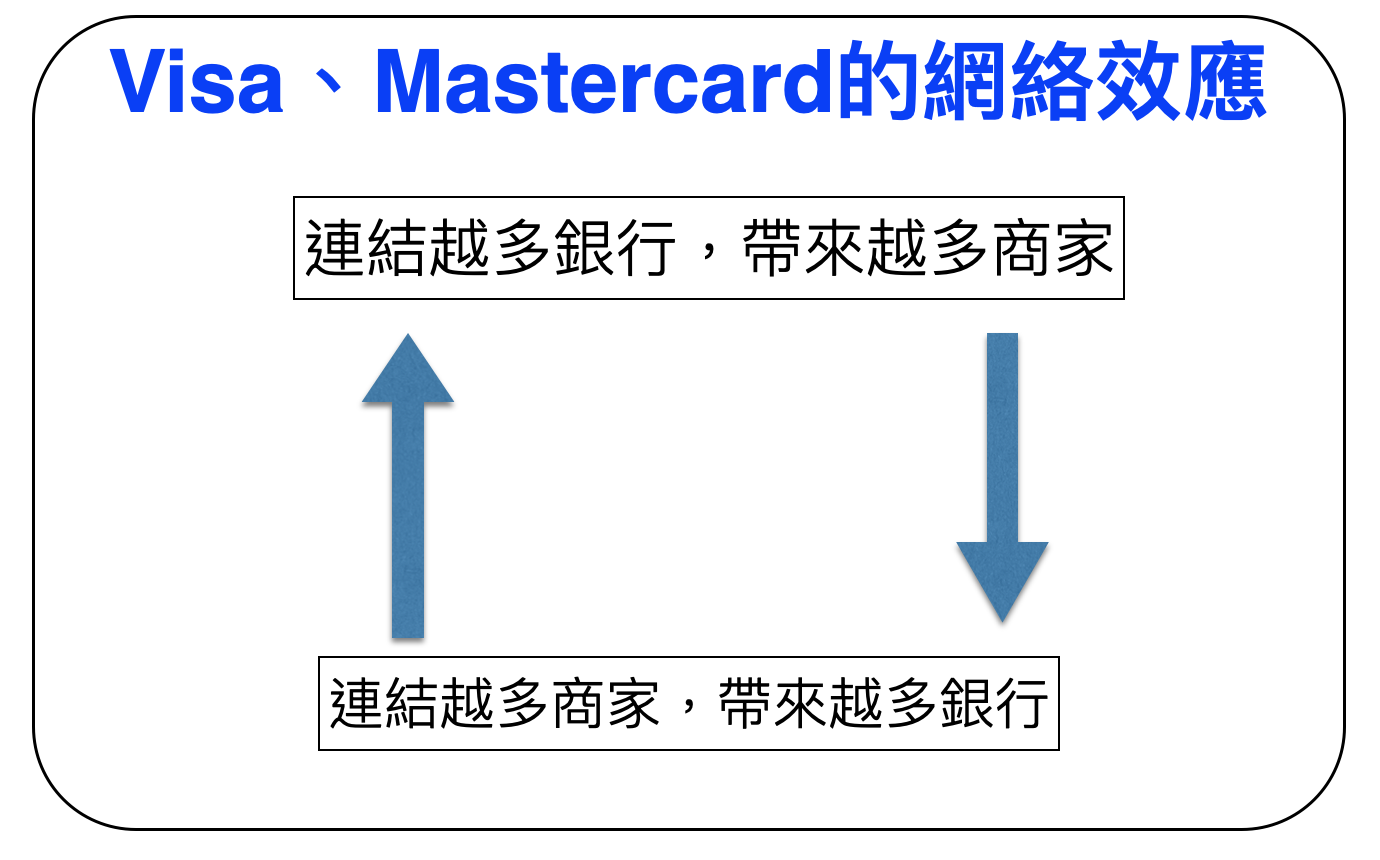

這種優勢非常難打破:

Visa/Mastercard 股票 等具備網絡效應,難以打破

如果我開了間餐廳,我會想加入Visa/Mastercard鋪天蓋地的網絡,讓大家都能來我的店刷卡,還是加入收費便宜、但沒什麼人用的網絡?我想會是前者;

如果我是銀行,想發信用卡,我會想選已經有很多商店加入的Visa/Mastercard網絡,讓我的卡到處都能用,還是加入收費便宜、但沒什麼店家能用的網絡?我想還是前者。

這就是Visa/ Mastercard的威力,也是護城河中的「網絡效應Network effect」。也是他們十年來能漲這麼多的原因,競爭對手太難打破了!就連全世界最大的公司蘋果(股票代號:AAPL),發信用卡也是跟Mastercard合作。為什麼他們的網絡會這麼強大?因為他們最老,1960年就開始做了。

那,Visa跟Mastercard差在哪呢?

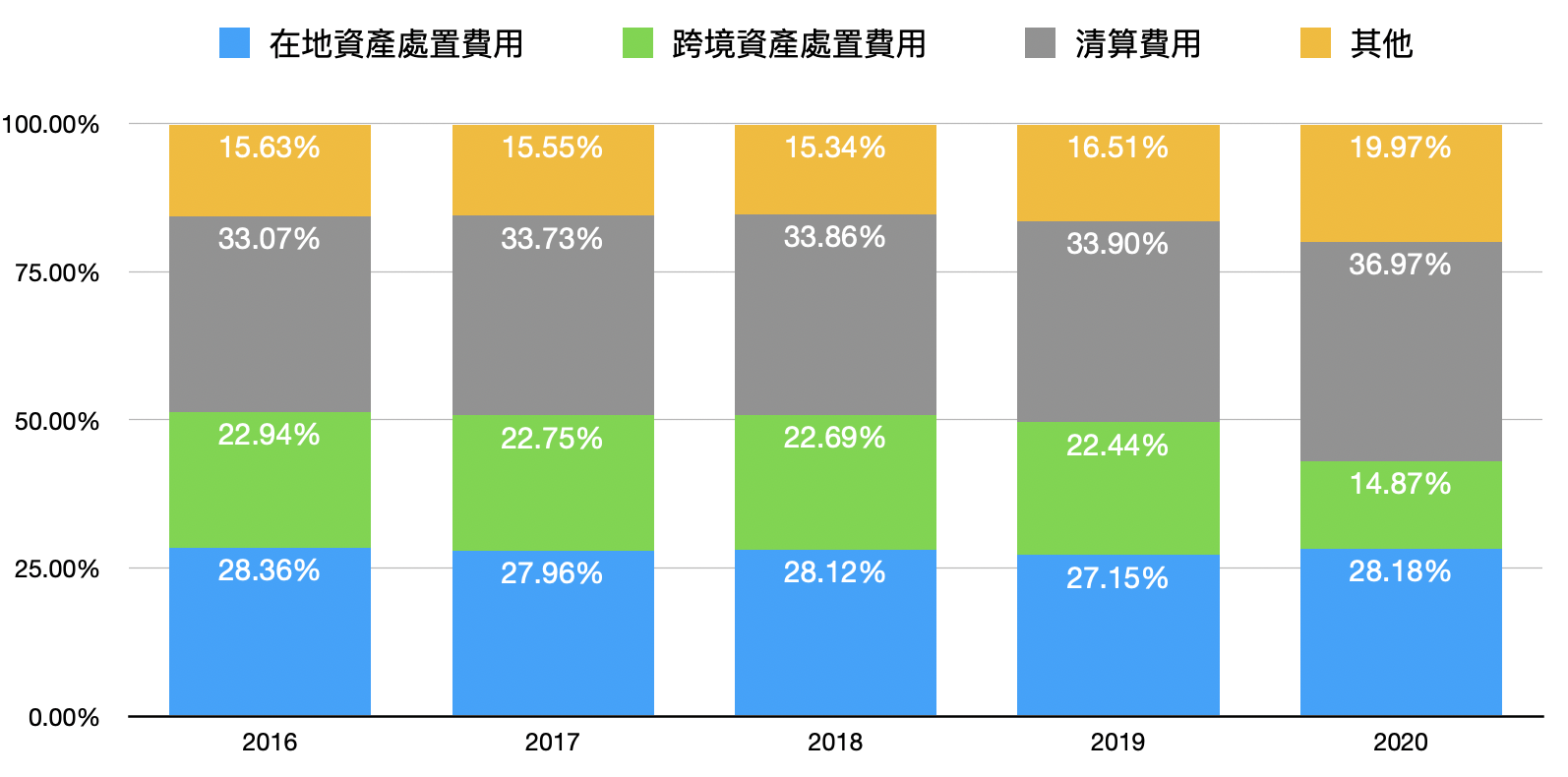

Mastercard 股票 更依賴數據分析等加值服務賺錢

Visa和Mastercard都有做加值服務(Value added service),就是些大數據分析、防盜刷等等的服務,兩間公司都算在「Other revenue」裏面。而Mastercard的「other revenue」佔比重更高。

下圖是Visa 歷年來各項營收項目的百分比(扣除給客戶的回扣):

下圖是Mastercard的:

Visa營收中,「其他」佔不到10%,Mastercard則佔了將近20%。這就是老二的宿命吧,信用卡沒有老大多,只好另闢蹊徑。

Visa / Mastercard 財報,可一窺全球消費狀況。

有誰還會比這兩大信用卡巨頭更瞭解全球消費景氣呢?他們也都會在每次財報中發表年度展望。由於這兩大信用卡公司的賺錢方式跟「刷卡次數」和「刷卡金額」息息相關,所以,如果他們的展望還不差,代表今年景氣不太需要擔心;如果他們展望悲觀,那可能就好不了了。

如果經濟真的衰退,Visa、Mastercard會跌很慘…

Visa/Mastercard 股票 ,可以參考摩根大通的利差展望。

老大Visa、老二Mastercard,都逃不過景氣影響,甚至影響更嚴重。景氣好、我們刷卡多、他們就賺更多;景氣差、我們省錢、他們也賺得少。

所以當大盤好的時候,他們會漲得更高,就像前十年一樣;當大盤慘的時候,他們會跌得更慘。就像美國運通在金融海嘯的表現(因為那時候Visa和Mastercard才剛上市)那樣:

或者像2020年3月的新冠疫情股災、和最近的烏俄戰爭這樣。

還好,我們可以參考摩根大通的利差收入展望來判斷景氣。只要景氣持續成長,Visa、Mastercard的股價就不會有大問題;如果相反、景氣衰退,那還是別持有他們比較好。

Visa(V.US)財報 – 美國近期天冷影響消費,但今年看起來沒問題

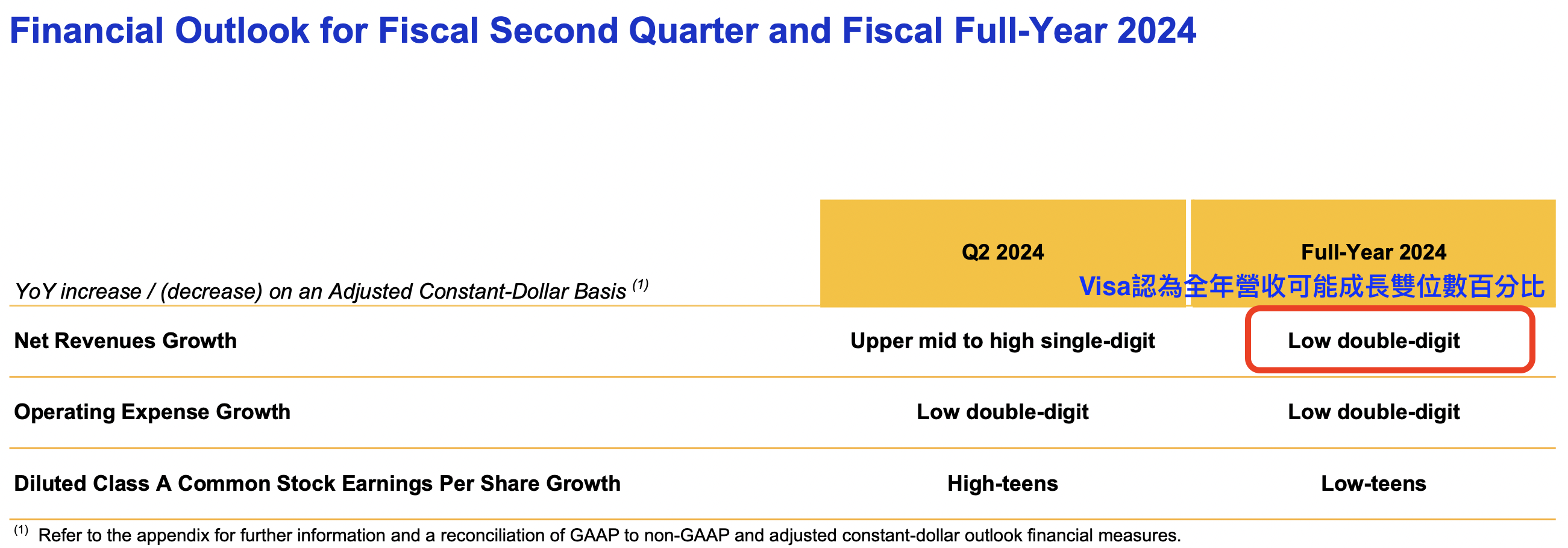

信用卡巨頭Visa(股票代號:V)上週四公布財報。美國很多城市最近很冷,像堪薩斯城就冷到-10度多,人們都不出門,自然也就沒有消費了,這影響了Visa近期的業績。

但如果你不在意這種短期的影響,放眼到全年的話,目前看來沒有問題,Visa認為全年營收可能成長低雙位數百分比(也就是10~15%),代表經濟還行。

而且目前看來,也還沒有能威脅Visa地位的競爭對手和政策,所以可以考慮用你喜歡的方式佈局Visa。

Podcast:

如果你懶得看字、覺得用聽的更方便,下面是我的Podcast,內容絕大部份取材自部落格和粉絲頁:

8 留言

xyz軟體王

2016 年 9 月 26 日 於 上午 10:18謝謝分享!....

蘇百舜

2016 年 12 月 18 日 於 上午 9:14謝謝您的支持:)

Neil

2016 年 12 月 16 日 於 上午 4:42讚!寫得很好 謝謝

蘇百舜

2016 年 12 月 18 日 於 上午 9:14謝謝您的稱讚:)

Andrew

2023 年 2 月 6 日 於 下午 5:09謝謝分享,好厲害的分析阿

[email protected]

2023 年 2 月 7 日 於 下午 4:21感謝稱讚:D

Eric

2024 年 7 月 11 日 於 上午 9:07感謝整理分析,學習很多

百舜

2024 年 7 月 17 日 於 上午 10:35謝謝稱讚:D