(美國每家公司會計年度不同,標題的”2025年第四季”指的是2025年9月下旬開始公布的財報,公布的是2025年7~9月的業績)

如果你還不清楚什麼是財報和法說會,可以看下面這些文章:

「法說會是什麼?為什麼要關注法說會?美股 法說會 內容上哪找?要關注哪些重點?」

再來,看財報需要知道「營收、營業利潤」等名詞,可以看下面這篇:

「營收、銷貨淨額、營業利潤、毛利、淨利是什麼意思?毛利率、營業利潤率要怎麼解讀?這篇文章告訴你」

Table of Contents

2025/ 11/ 17~2025/ 11/ 21 財報行事曆

Spotify(SPOT.US)財報 – 公布後下跌2.25%

音樂串流巨頭Spotify(SPOT.US)公布財報,公布後下跌2.25%。

財報表面上沒大問題,公司的營收年增率趨緩,從高峰時期的20%衰退到本季的+7.12%。但這是匯率的關係,如果扣除掉匯率影響的話本季的營收年增率是+12%,還能接受。

因為Spotify是盧森堡公司,它雖然在美國上市,但財報是用歐元計價。美元貶值就會讓他們從美國賺到的收入跟著貶值,財報就不好看了(美國的付費訂戶佔整體的25%)。但匯率衝擊只是暫時的,等哪天美元升值時就會回來了,這個還好。

付費訂戶的年增率本季是11.51%,月活躍用戶的年增率是11.41%,付費訂戶佔月活躍用戶的比例也維持在39.41%,都沒出問題。

那為什麼還是跌了?為什麼上一季財報公布後Spotify股價就上不太去?明明財報表現還不錯?這跟媒體上講的「展望不如預期」無關,而是它有個細節出了問題。

接下來我會細部拆解Spotify的財報,看是哪裡出了狀況,然後談談未來會如何。

Roblox(RBLX.US)- 財報數據都很好,公布後卻大跌15.5%!

遊戲平台Roblox(RBLX.US)於10月30公布了第三季財報,財報表現都很棒,一切財報數據都沒問題,但公布後卻暴跌15.5%,

原因不像媒體說的「營收不如預期」。而是它將採取的新措施….

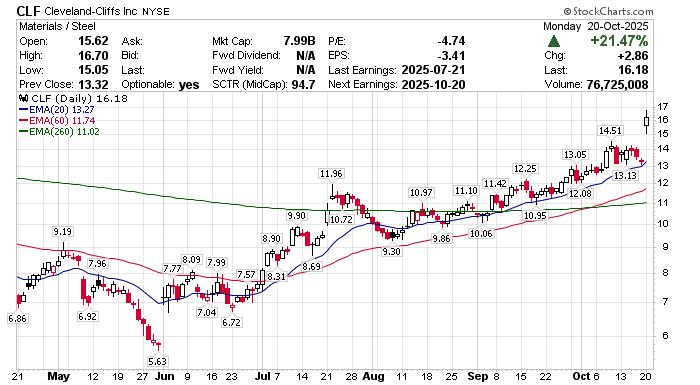

克里夫蘭鋼鐵(CLF.US)- 受惠汽車關稅,公布財報後大漲21%!

克里夫蘭鋼鐵(CLF.US)在10月20日的盤前公布財報,公布後大漲21.47%!從五月底到現在已漲了3倍。

它這次的財報有符合預期的利多,也有意外的驚喜。本次CLF的EBITDA(稅前息前折舊前利潤)是1.43億美金,超乎市場預期的1.25億美金,因為平均每噸鋼材的售價提高。本季每噸鋼材的平均售價比上一季漲了17塊美金,因為汽車鋼材佔業績的比重提高。

車用鋼材是所有鋼材中最難製造的,它要耐震、耐風吹日曬雨淋,還得要輕要耐用!像建築用的鋼樑重一點就沒關係,沒人在意。汽車可不行,太重了就會拖累油耗和速度。

而既然難製造,售價就貴。車用鋼材也是所有鋼材中最貴的。

本季汽車鋼材的出貨量是2024Q1後最高,車用鋼材的業績佔比從26%提高到了30%,所以平均售價也就提高了。出貨量提升、平均單價又變好,業績自然就上去了。

公司也簽了新的汽車鋼材長期合約(2~3年),也認為汽車的前景看好。因為川皇用汽車關稅來歡(ㄒㄧㄝˊ)迎(ㄆㄛˋ)各國去美國設廠,也用鋼鐵關稅來鼓(ㄅㄧ)勵(ㄆㄛˋ)各車廠用美國製造的鋼。只要這個方向不變,那CLF就能受惠。

以上是預料之內的利多,也是本次大漲的基礎。下面則是意外的驚喜…

(請至付費專欄閱讀)

摩根大通(JPM.US)- 就業雖放緩,但美國人仍在花錢

摩根大通公佈了最新財報,再度調漲了利差收入展望(NII Guidance),不但調漲了今年的,連明年都一起調高了。所以股市不小心跌深的話可以考慮進場,因為美國經濟目前還行,還沒出問題。

法說會中也有人問到就業放緩的問題,因為聯準會主席鮑威爾說就業明顯放緩、準備結束縮表。摩根大通說他們也注意到了這個問題,但信貸的違約率和繳款率仍然正常,美國人也仍在花錢。所以,就業放緩還沒影響到消費和信用市場,目前都正常。

(延伸閱讀:摩根大通、富國銀行等銀行怎麼賺錢?如何用美國大銀行股的財報數據簡單觀察美國經濟?)

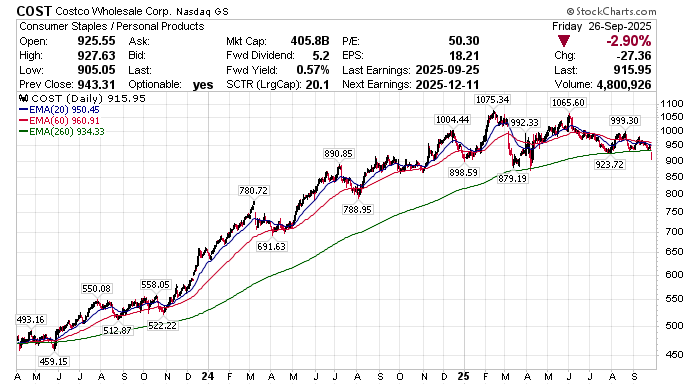

好市多(COST.US) – 會員續約率下跌

好市多上週公布財報,股價下跌2.9%,難得的收在年線下方。因為公司預期會員續約率還會下降。

好市多有近一半的營業利潤是靠會員費,會員續約率一向高於90%,但這季續約率卻只有89.8%,而且公司認為還會下跌,再加上好市多的估值不便宜,股價就跌了。

續約率下跌是因為會員結構改變,線上註冊的會員變多了。現在好市多的新會員約有一半是線上註冊、而且不到40歲,這些人忠誠度更低,喜歡有需要時再續約,續約率就被拖累了。

但,會費收入、會員總人數的年增率沒問題,「平均每個會員貢獻的毛利」也沒問題,公司也還在持續展店,所以好市多本身沒問題,只是股價會顛簸一陣子,畢竟大家也不知道續約率會跌到多慘,而且股價估值也高;但只要經濟好,好市多長遠就沒問題,你可以繼續持有或者考慮佈局。

想看更詳細的好市多財報圖表,歡迎看這篇文章。

關於我:

Hi, 我是百舜。證券分析師(CSIA)合格,曾在全台前五大券商任美股分析師,服務法人客戶,專長是挖掘法人尚未注意到的好公司。我會在這裡分析常見的美股,以及介紹各類投資策略。

如果你想瞭解更多我的背景,請看這篇文章;

如果你想看更多我的碎碎念,歡迎追蹤我的臉書粉絲頁;或者X粉絲頁

如果你想收到本站的最新文章,請在此輸入email;

如果你喜歡聽美股Podcast,歡迎追蹤我在Spotify以及Apple Podcast的「百舜說美股」

如果你想瞭解更多「生活中的美股」,歡迎參加我的付費課程

如果你想瞭解更多美股好公司,歡迎參考我的付費訂閱

本專欄和盈透證券合作,如果您覺得本篇文章有幫助,歡迎點擊此盈透證券的官網連結

此內容由盈透證券的付費影響者(paid Influencer)提供。 影響者不以任何其他方式受僱於盈透證券、與盈透證券合作或以其他方式附屬於盈透證券。 該內容代表影響者的觀點,不一定得到盈透證券的認同。 影響者的經驗可能不能代表其他客戶,且本內容中的任何內容都不能保證未來的表現或成功。

本文所包含的任何資訊均不構成盈透證券購買、出售或持有任何證券、金融產品或工具或參與任何特定投資策略的推薦、促銷、要約或招攬要約。 投資涉及風險。 投資者在做出投資決定之前應獲得自己的獨立財務建議並了解與投資產品和服務相關的風險。 風險揭露聲明可在盈透證券網站上找到。

盈透證券是 FINRA 註冊經紀商和 SIPC 會員,也是美國國家期貨協會註冊期貨佣金商。 盈透證券為其客戶提供執行和清算服務。 有關盈透證券或本影片中提到的任何盈透證券產品或服務的更多信息,請訪問 www.interactivebrokers.com。

文中的任何股票代號或投資產品僅用於說明目的,並非旨在描述建議。

Great!

感謝感謝~~~

Thanks very much ~~

不客氣~

無限感恩

不客氣:)