波音(Boeing,股票代號:BA)最近流年不利,好不容易捱過之前737摔飛機的意外後,2024年1月5日一架737又在爬升途中機艙門爆開(還好當時乘客都有繫安全帶。所以飛機緊急迫降後無人傷亡。)。當時想說可能不嚴重,但為防萬一,還是先觀察看看後續再說。結果殊不知….,拖了幾個月後現在還沒上軌道。

現在適合佈局波音 股票 嗎?我認為,先等這些風波過去再說比較好。2023年Spirit組裝出問題,波音幾個月後宣稱解決,當時股票大漲,我也跟著試單佈局了一些。結果根本沒解決啊!過一個月後又出包了。當時傷透了我的心(還有錢),也發現在這個問題上相信管理層有點危險。

被火燙過一次後就知道怕了,我相信華爾街的分析師們也都是如此。我認為,波音的底子仍然很雄厚,只是這個737的問題不知道還要拖多久……。市場上還有那麼多好股票,不用專情於波音,等這件事完全解決、事過境遷、不要再有那麼多餘波後再考慮佈局波音也都來得及。

Table of Contents

波音,賣飛機的同時也接國防部案子

波音有四個營業項目:

| 營業項目名稱 | 營業項目簡介 |

| 商用飛機Commercial Airplane(BCA) | 負責研發及銷售737、747、787等商業飛機 |

| 國防航太Defense, Space $ Security(BDS) | 負責研發國防軍備,主要客戶是美國政府。以接標案為主 |

| 全球服務 Global Service(BGS) | 提供「商用飛機」、「國防航太」兩大類客戶全球性的服務。包含零件更換、技術升級、教育訓練等等。總之賣出產品後的後續服務都歸在這裡面 |

| 波音資本 Boeing Capital(BCC) | 負責管理波音自家的資金。 |

雖然營收項目分為四類,但它主要的獲利來源只有兩個:商用飛機 & 美國政府。我們熟悉的波音是做商用客機的波音,而它營收中也有30%~60%是來自政府(每年比重不同)。

接政府案子是穩定現金流,賺不了大錢卻也餓不死;波音 股票 會不會漲還是要看商用客機賣得好不好。但如果哪天經濟衰退、股價大跌,波音賣不了飛機時,政府標案就是救命的稻草了….

波音 股票 漲跌不靠政府,政府標案只有穩定現金流

波音也是美國五大軍工巨頭之一。軍工前三大巨頭分別是「洛克希德.馬丁Lockheed Martin(LMT.US)」、「諾斯洛普.格魯曼」、「雷神科技」,這三家純以軍工為主;再來就是「波音」和「通用動力」,這兩家公司都斜槓做商用產品,通用動力最知名的是私人飛機名牌 – “灣流”。

(延伸閱讀:<美股分析> 全美最強的軍火公司 – 洛克希德.馬丁。投資它,最怕這個風險…)

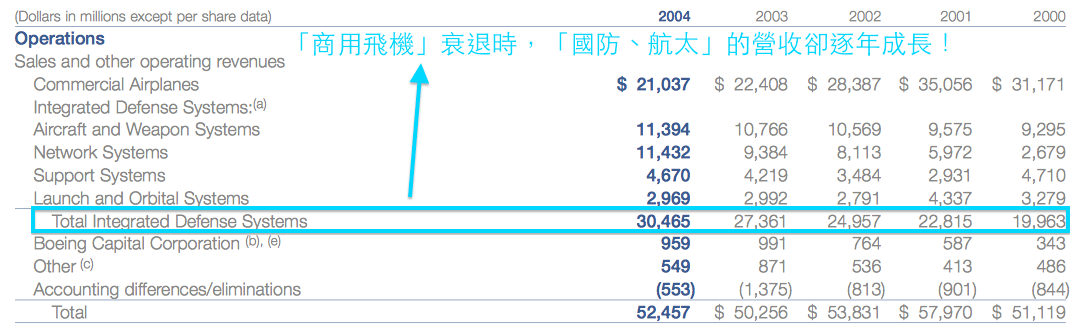

做政府生意有個好處:「不受景氣影響」。政府合約是一筆筆的國防預算,不會因為景氣衰退就取消,所以波音在這塊的營收,完全跟景氣循環無關。像2001年到2004年的科技泡沫化,股市大跌,「商用飛機」營收也從310億美金衰退到210億美金;但「國防航太」的營收反而成長!從2000年的199億美金成長到2004年的304億美金,因為那時候美國政府狂加國防預算,準備報復911:

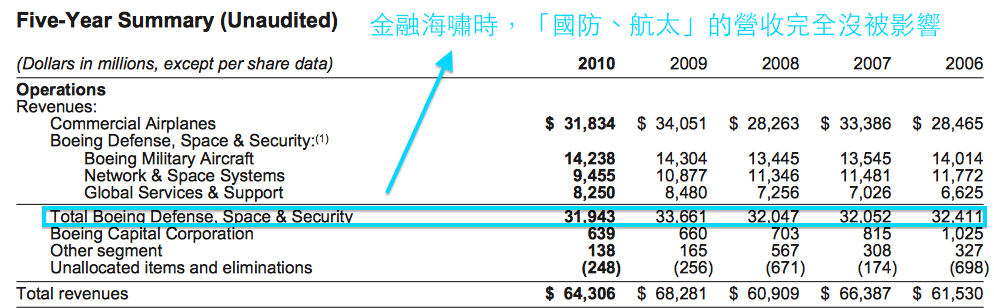

金融海嘯時也是,「商用飛機」從2007年的333億美金衰退到2008年的282億美金,但「國防航太」卻持平,都差不多是320億美金。

(2016年後波音重新分類了旗下營收項目,由原本的兩類改為現在的四類。)

波音幫政府製造的東西上天下海, 從衛星(跟NASA合作)到無人潛艇都有, 還有幫空軍加油的空中加油機等等。2000年時還曾跟洛克希德.馬丁搶過F-35戰鬥機的標案, 當時的概念機「X-32」因為太可愛而被網友惡搞。

(原本長這樣)

(網友改的)

可惜,波音斜槓賣飛機害它輸了。據說美國政府的考量之一,是因為波音已經稱霸商用飛機領域,在軍工也是大廠。而洛克希德.馬丁雖然是軍工龍頭,但在商用領域著墨很少。因此美國政府認為如果把標案判給波音,可能波音會同時稱霸商用、軍工兩個領域,最後吃定美國政府。再加上F-35也有些波音概念機沒有的優點,因此就由洛克希德.馬丁得標。不過由此也能看出波音在軍工上的實力。

美國政府也曾明確指出,不希望現存的幾大軍工巨頭再合併,因為美國政府想保留談判的優勢。因此美國政府也不可能太過倚重某一家公司,勢必在發標案時會注意各大公司間的平衡。

而且,政府收益雖然穩定,利潤率卻很低(不到10%)。接政府標案的獲利要靠公司自己想辦法。因為許多政府標案的金額是固定的,政府給波音固定的金額,要求在指定時間內交出成果。如果波音不小心成本失控、進度延遲,那可不甘政府的事。

而且做政府生意有個規定:「賣給政府的技術不能賣給民間」(不過一些安全帶扣環等等的東西無所謂,這裡指的是關鍵的技術),不然民間富豪就有能力搞叛變了。所以「一魚二吃」,想拿同一樣東西賣給政府和民間可不行。

所以,對波音來說,政府收入是穩定現金流,賣「商用飛機」、再賺後續的維修升級才是 波音 股票 成長的主力…

波音 股票 成長靠商用飛機,但起伏也最大

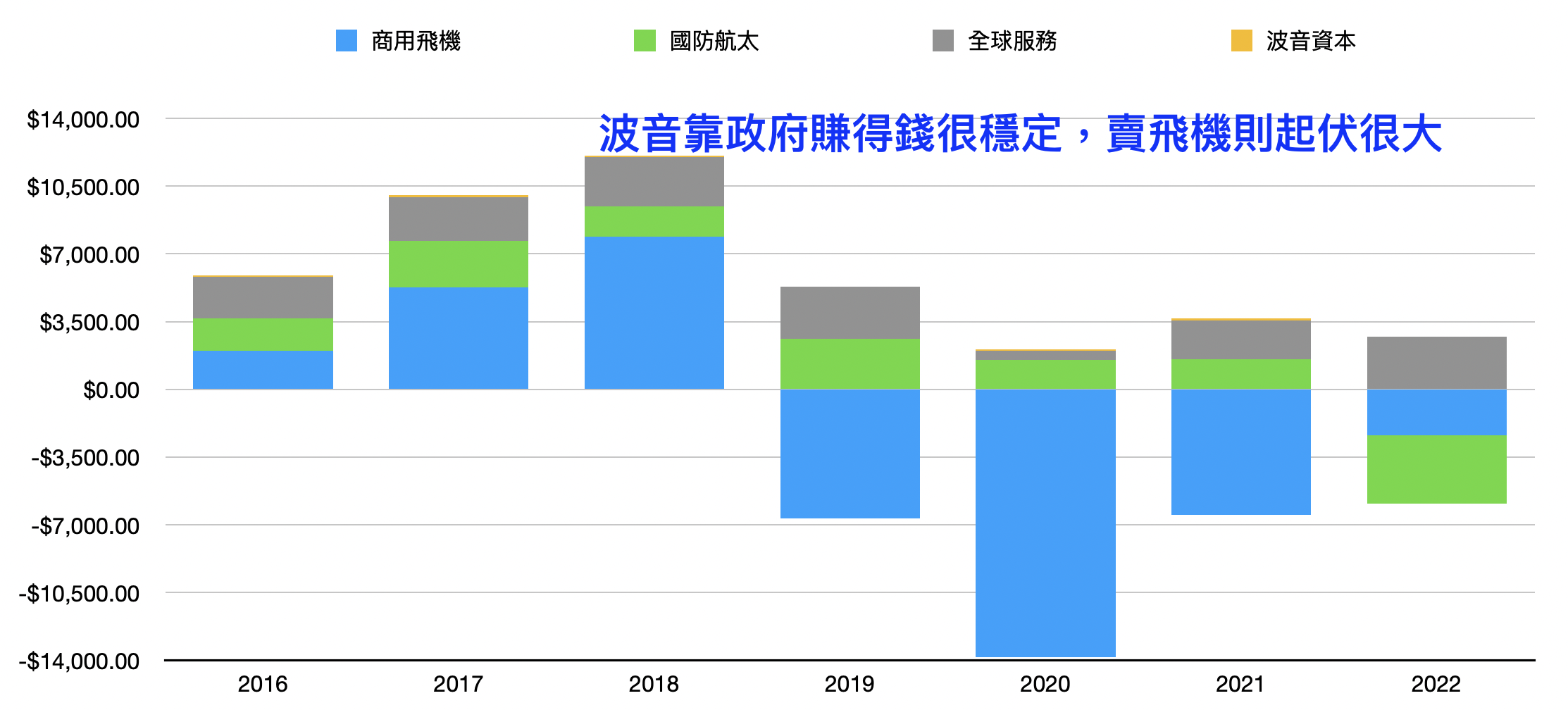

下圖是波音從2016~2021年來的各類項目營業利潤圖,可以看出,以營業利潤(Operating income)來說,「商用飛機」(藍色柱狀圖)的營業利潤在2019年後,因為摔機和疫情被整個拖累,起伏很大;

(延伸閱讀:營收、銷貨淨額、營業利潤、毛利、是什麼意思?毛利率、營業利潤率要怎麼解讀?這篇文章告訴你)

灰色柱狀圖,也就是「全球服務」這個營收項目,它在2020年時因為疫情關係,飛機都停在機坪,沒人要修飛機,這塊營收就瞬間大減。

反倒是「國防航太」的營業利潤(綠色),就算波音摔了737、又被疫情重擊,「國防航太」的營業利潤依然很穩定;

(2022年的”國防航太”因為被政府收了些研發的開銷,再加上表現有點落漆,營收衰退,營業利潤就賠錢了)

而波音的商用飛機中,又最仰賴波音737…

波音 股票 737影響最大

先來講講波音737和其他型號的不同,波音737是「窄體客機」。

商用飛機分成「寬體客機」和「窄體客機」,座位120個以上叫寬體,反之則叫窄體。窄體客機通常只有中間一條走道,兩邊各三排座位,通常飛國內線或短程,因為飛機小油箱也小;

寬體客機則多半有兩條走道,像是波音747、777,甚至新上市的787都屬於寬體客機。這類客機除了有兩到三排走道,還可能有上下樓層。通常看到的「在飛機上放雙人床或個人衛浴」的奢華頭等艙,都是寬體客機。

廉價航空就是窄體客機為主。之前出事的737 Max就是窄體客機。美國國內線、中國國內線也都用窄體客機。這些航線距離短,但同時包含了商務往返的需求。特別是美國還沒有高鐵,要跨州移動只有自己開車,或搭火車、巴士和飛機,商務客趕時間,一定是搭飛機啊!所以國內線的航班通常都很密集,航班密集飛機數量又要多才行。也因此,737賣得會比其他寬體客機好,出國的班次不會那麼密集。

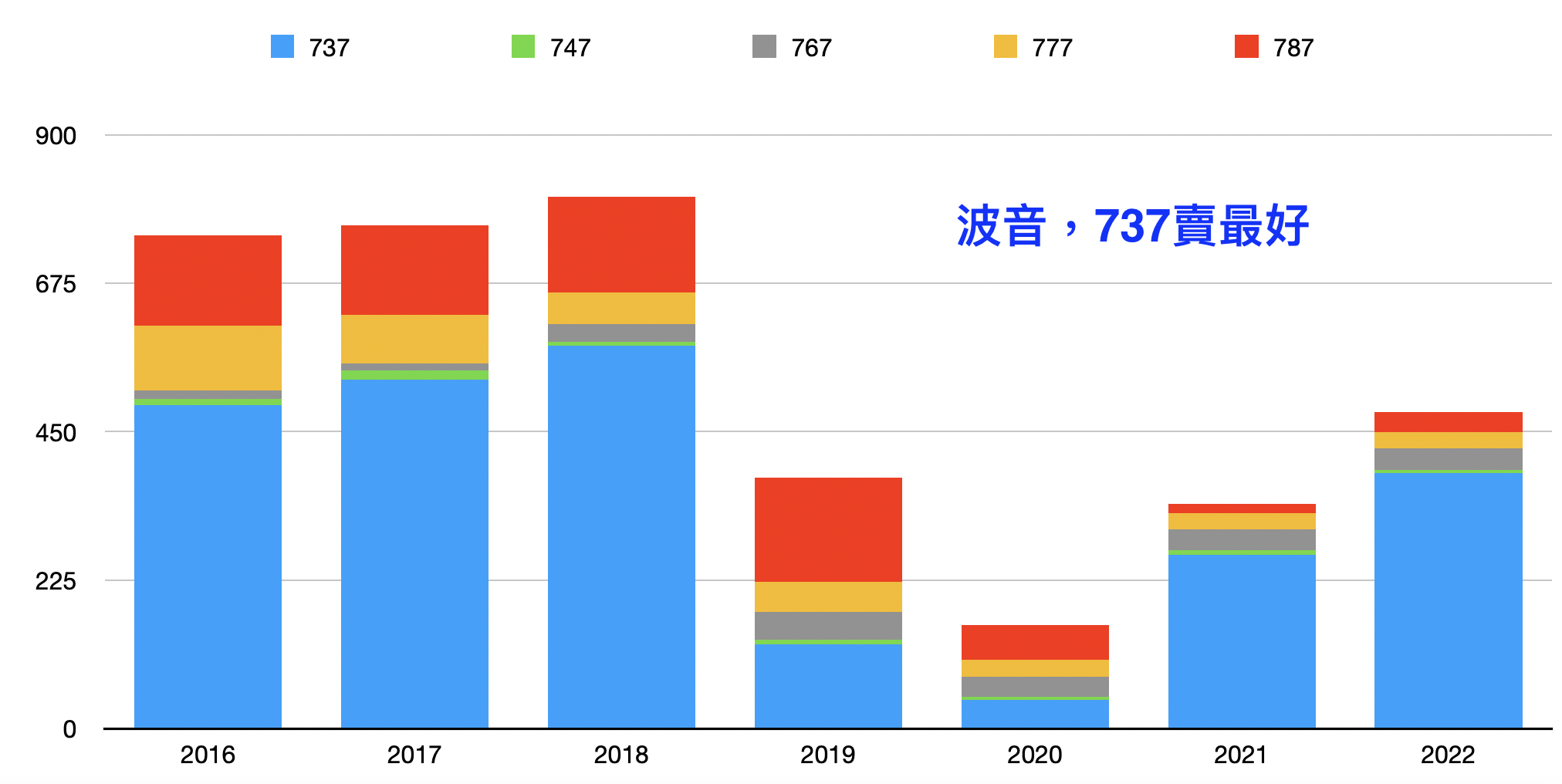

下圖是2016~2022年波音各商用飛機的交機量,藍色是737,紅色是787。可以看到,在737出事之前,737佔了整體出貨量的60%以上!直到2019年後才驟降為33.4%,最近又變多了。

波音沒有公佈每種機型各自的利潤率,但我們可以來試算一下。最熱賣的737-800,一台約8,200萬美金,約24.6億台幣;而 787 一台則約2.24億美金,約66億台幣,是737的2.73倍。假如737跟787的利潤率(就是賣一台飛機賺多少錢)相同,那賣2.73台737,才會等於賣一台787。但737賣得比787好太多了,2022年,波音交了387架737,只交了31架787。如果照上面的售價來算(實際情況還會有折扣等等因素,這邊不考慮),737為波音帶來了317.34億美金的營收,787只有69億美金。737真的是波音的金雞母啊,這也是為什麼當初737 Max出事時波音 股票 會重摔了。

那為什麼波音能夠撐過當初737摔飛機的劫難呢?除了有政府餵標案、讓它能活下來之外,波音的最大優勢就是…

波音的超大競爭優勢:造飛機很花錢,還需經過重重審核才能賣

畢竟飛機不是名牌包、不是設計好看就能用,飛機得通過一堆測試才能放行。而這過程約需3~5年。再說,製造飛機除了技術之外,還需要錢。因此較小型的競爭對手很難搶波音市場,他們必須先籌措一大筆錢來造飛機,還得通過各國監管機關的檢測,才能賣飛機。這也是波音「無形資產」的護城河。

(延伸閱讀:<投資入門> 護城河是什麼?有護城河的公司就會漲嗎?我覺得還要看這個因素…)

總之,「造飛機」除了資金門檻高之外,技術門檻也高,也受到嚴格監管,這都是進入門檻。這也是波音和空中巴士能長年瓜分市場的原因。

波音 股票 的近況 – 訂單很旺,但供應商老是出包。管理層說今年交機數量會落在展望的下緣

波音最近像個放羊的孩子,老是在調整交機目標(可能也是因為737 Max摔機後嚇怕了,現在更謹慎),這是它最大供應商Spirit Aerosystem(股票代號:SPR)的問題。2023年9月7號,波音管理層說,今年的737Max 全年交機量展望,應該是落在400~450架的下緣。

「400~450架」雖然跟上一次財報提出的全年展望一致,但是「下緣」卻是最新加上去的。

這間Spirit是什麼?它原本是波音的一個部門,但在2005年時由波音分割出來。生產飛機很複雜,裏面有很多的設計和非常多的零件,也有很多全球各地的供應商。設計、組裝、管理這些供應商,這都是個麻煩事。

所以,波音在2005年把Spirit分割出來,一方面省成本(這樣波音自己的財報就好看多了,少了一部份的成本),一方面也能接別人的生意。而且跟波音獨立後,Spirit也會更有創意和揮灑空間(因為要接別人的生意,而且不會受到波音的約束)。現在,Spirit就像當初一樣,負責設計、組裝,和管理全球的供應商。他們負責約波音一架飛機裡60%的組裝。

然後就出包了。

不是什麼大麻煩,不會造成嚴重的飛安問題。但你也知道,汽車可以接受組裝公差(就像特斯拉的組裝有公差一樣),飛機可不行,一點點差錯都不行。所以,波音和Spirit現在全面在檢查新生產的飛機,暫時無法交貨。

那為什麼不換一家供應商、不用Spirit呢?因為,一架飛機生產之前,波音都需要跟Spirit規劃產線、組裝等細節。現在如果換掉供應商,那等於之前那些規劃要全部重來一次,只會拖更久。波音只有坐下來好好跟Spirit解決問題,才能省時間又省錢。

那空中巴士有類似的問題嗎?沒有。因為空中巴士沒有把類似的部門分割出來,一樣留在自己公司裡。這樣一來它的品質比較穩定、不容易出錯,但壞處是,也就不會有像波音787鈦合金的設計(當你只是一間大公司的部門時,就不用那麼努力創新啦)。

那波音交機出包,空中巴士能趁機搶訂單嗎?也不行。生產飛機非常複雜又曠日費時,所以每一年的產能通常都安排得好好的,很難臨時插隊或者臨時增產。要增產一架飛機,需要多訂很多很多很多材料、多生產很多很多很多零件….,難度很高。所以,不用擔心波音交機出包會把訂單拱手讓給空中巴士。

只要波音別再摔飛機、而且供應商別再出包,那 波音 股價 就只取決於經濟前景的好壞。因為…

波音 股票 隨經濟起伏,因為經濟越好,飛機賣越好;經濟越差,飛機賣越慘

前面提過,對波音來說,接政府訂單是「穩定現金流」;賣商用飛機和後續的維修服務才是股價上漲的動力。

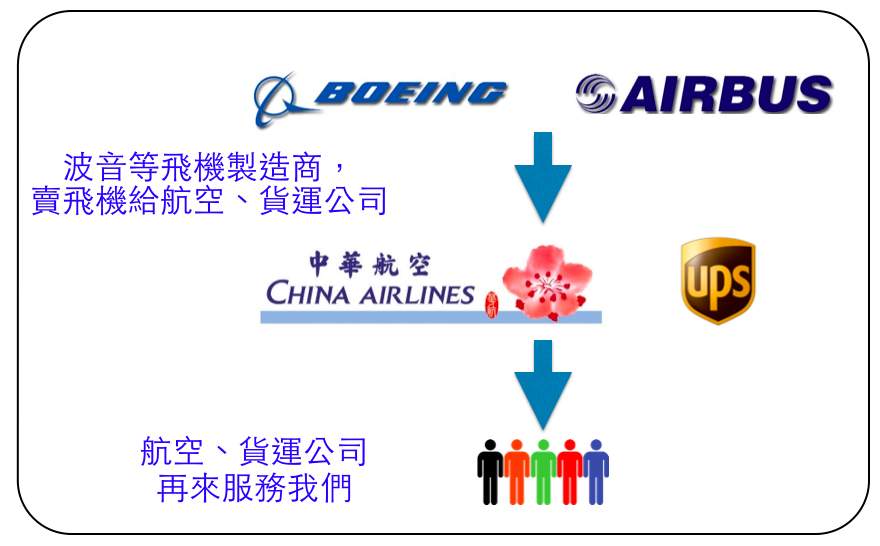

而波音在「商用飛機」這一塊的客戶是航空公司和貨運公司,但航空公司和貨運公司的客戶則是我們這些普羅大眾們。

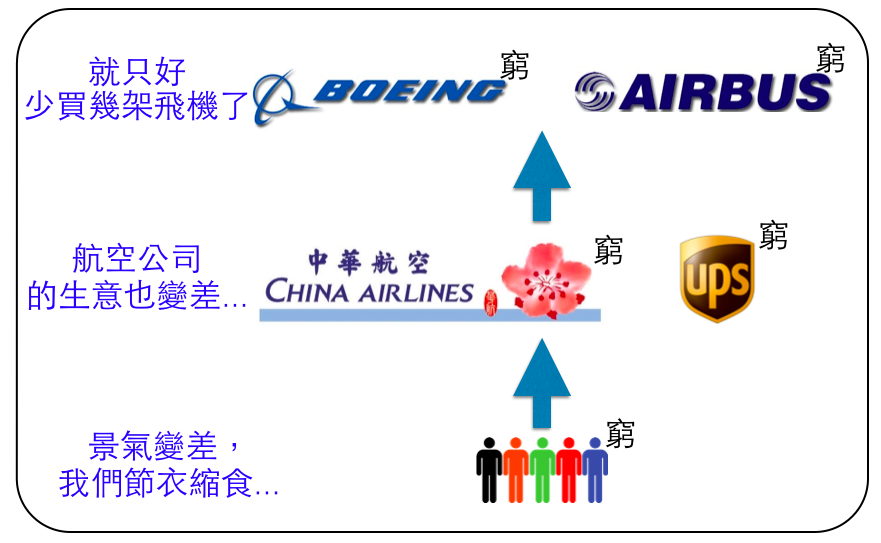

當景氣衰退時,我們會減少旅遊,企業會節省差旅費,飛機用得就少,飛機的耗材就用得少,波音的「全球服務」這一塊收入就差,股價就掉了:

因此,波音 股價會隨著景氣起伏。當大盤漲時波音 股票 可能漲更多,大盤衰退時則 波音 股價 會跌得更慘。像2000年~2003年科技泡沫化的時候,S&P500跌了35.76%,波音 股價 卻跌了62.03%,比大盤多跌30%:

金融海嘯時也一樣,S&P500跌了45.66%,波音 股價 卻跌了59.32%。

好在,空頭時輸給大盤,多頭時卻能漲贏大盤!因為當景氣好時,我們旅遊、跨國出差和貿易的需求就高,飛機就用得更兇,耗材也用得更兇。這些耗材要跟誰買?只有波音和空中巴士。所以波音就賺更多錢啦!

像2003~2007年的多頭時,S&P500漲了67.08%,波音 股價 卻漲了230%!將近大盤的四倍!

而在波音摔737之前,也就是2010到2018這段時間,S&P500漲了142.5%,波音卻漲了495.79%!遠超S&P500!

波音 股票 估值雖然便宜,但現在便宜是波音自己公司有問題….

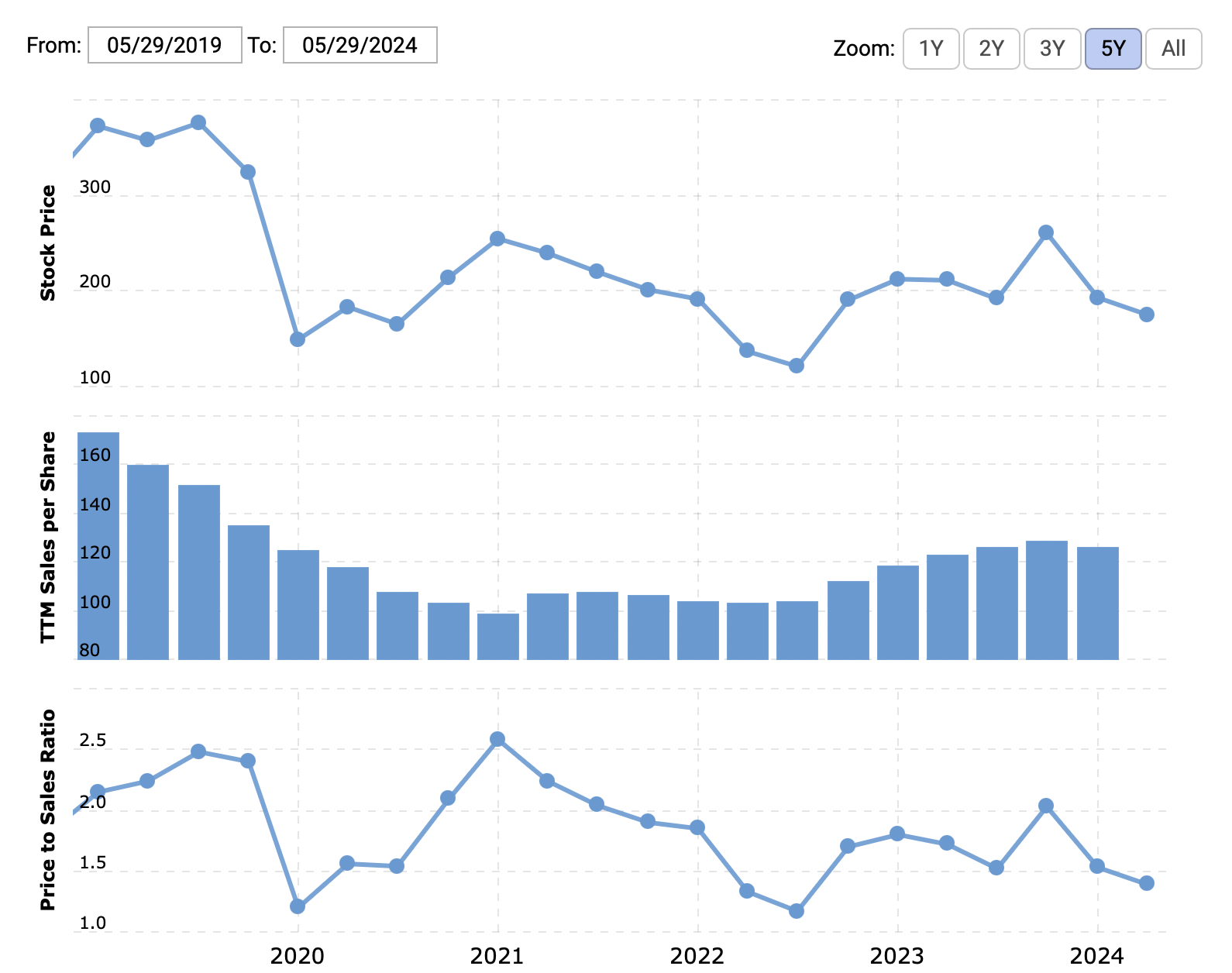

波音目前的「股價 / 銷售比(price / sales ratio)」現在算便宜,下圖是2018年至2024年5月的「股價 / 銷售比」:

它現在的「股價/銷售比」是1.39,已經低於平均(平均值約1.89),這是波音公司自己的問題。大環境現在好好的,S&P500仍在新高附近徘徊,波音卻在谷底。這種狀況我不建議佈局,因為不知道還會跌多深、事情還會多嚴重。我認為,等到波音這些事情塵埃落定後,再考慮佈局比較好。

結論就是:波音前景堪慮,建議先觀察就好。

以估值而言,波音在下跌前的「股價 / 銷售比(price / sales ratio)」本就偏高,如果收盤一樣是跟盤前一樣跌8%,那差不多是跌到平均數左右,不算貴,卻也不算便宜。目前波音才剛出事,還很難說後續會如何。我會先觀察看看。

Podcast:

如果你懶得看字、覺得用聽的更方便,下面是我的Podcast,內容絕大部份取材自部落格和粉絲頁:

2 留言

SC

2024 年 6 月 5 日 於 下午 9:02波音的公司債,您的看法如何?是否建議繼續持有…

百舜

2024 年 6 月 6 日 於 上午 8:59老實說我很矛盾。波音的展望和現金流真的不太好,飛機交不了貨錢就進不來,而且也不知道飛機何時才能交貨;但也很難想像波音會違約的樣子,因為波音違約或者破產都會掀起巨大波浪。我的想法是,您可以稍微減碼一點降到您能安心的程度,如果最壞狀況發生,那不至於大賠;如果波音挺過去,那也還是有賺到。一點想法請您參考。