迪士尼Disney(DIS.US)於2025年8月6日公布了最新財報,公布後股價小跌4%。因為串流用戶停滯不前,本季財報沒有驚喜也沒有驚嚇。

迪士尼的未來會如何?一樣,只要經濟好,迪士尼應該會逐漸上漲。

至於迪士尼的公司債,我覺得不要太久(別超過十年)都可以考慮,然後買進後持有到到期。詳細分析會放在後面。

本文前段會先講迪士尼的重點分析。如果想看更詳細的財報分析,可以滑到最後的附錄。

Table of Contents

迪士尼 股票 獲利的兩大主軸:旗下人物 & 頻道收入

迪士尼旗下的人物族繁不及備載,除了迪士尼原生的一堆人物(冰雪奇緣的艾莎算在這裡面),還有皮克斯系列、復仇者聯盟和星際大戰。

這些人物可以拍成電影、做成影集、搞個遊樂園區(像下圖就是2023年巴黎迪士尼樂園的「冰雪奇緣」遊樂園區)、再做成週邊產品…

還可以再搞個音樂劇、或者真人電影,像下圖的美女與野獸音樂劇 …

這些人物你我都很熟悉,而迪士尼就可以一直延伸這些人物們的價值,用各種不同的形式拍攝新作品。這就是迪士尼的核心賺錢能力:「用我們喜歡的人物,說出好故事。」

另一類則是媒體訂閱費,像是ESPN、國家地理頻道等,不論現在當紅的體育明星是哪個,我們對體育節目的喜愛不會消失。這,是迪士尼的另一大類賺錢方式。

所以基於這兩大賺錢方式,才衍生成迪士尼的一堆營業項目….

迪士尼 股票 的營業項目分類

迪士尼因為推出了Disney+和新任CEO上任,2019年時更改了營業項目分類方式, 2021年再改了一次,2023年迎回傳奇CEO Bob Iger後又改了一次,而2023年這次最大的改變,是把以體育為主的業務獨立出來。說實話我滿喜歡的,因為這樣的分類很清晰。你會發現,做影像內容的被擺到一起,做體育的被擺到一起,做現實世界的體驗被擺到一起,這種分類有助聚焦和資源整合。

最新的分類方式如下:

| 大項目 | 內容 |

|---|---|

| 迪士尼娛樂 Disney Entertainment | 包括所有跟內容有關的業務,像電視、電影、串流、內容授權等都放在這裡 |

| 運動Sports | 就…..與體育有關的所有業務。 |

| 體驗experience | 包含佛羅里達、加州、香港、上海、巴黎的迪士尼樂園 (香港及上海各擁有48%及43%),和授權東京迪士尼營運的收入(對,東京迪士尼樂園不是迪士尼母公司經營的),還有迪士尼遊輪、迪士尼假期俱樂部、迪 士尼玩具等等的收入。 |

這三大項目下還可以再細分:

| 項目名稱 | 內容 |

| 迪士尼娛樂 Disney Entertainment | |

| 有線電視Linear Networks | 迪士尼旗下的有線電視頻道(體育頻道除外)業務 |

| 串流Direct-to-consumer | 市場很矚目的Disney+和Hulu |

| 內容授權Content Sales/Licensing and Other | 電影票房拆帳 / 把迪士尼的節目授權給其他公司播放的收入 |

| 運動Sports | |

| ESPN | 就….ESPN |

| Star(india) | 印度專屬的Star體育訂閱 |

| 體驗experience | |

| 迪士尼樂園及體驗Parks & Experiences | 包括全球各地的迪士尼樂園和郵輪收入 |

| 消費者產品Consumer Product | 迪士尼玩具的收入 |

好啦,如果覺得上表密密麻麻看得頭昏眼花,就謹記上一段說的,除了ESPN等媒體訂閱費用外,其他都是迪士尼「旗下人物」的延伸,只是形式不同而已,

上面這些營業項目中,最穩固的是「迪士尼樂園及體驗Parks & Experiences」。迪士尼樂園的體驗獨一無二,沒什麼競爭對手,唯一影響業績的只有國際情勢,只要經濟好,迪士尼樂園的業績就會好。

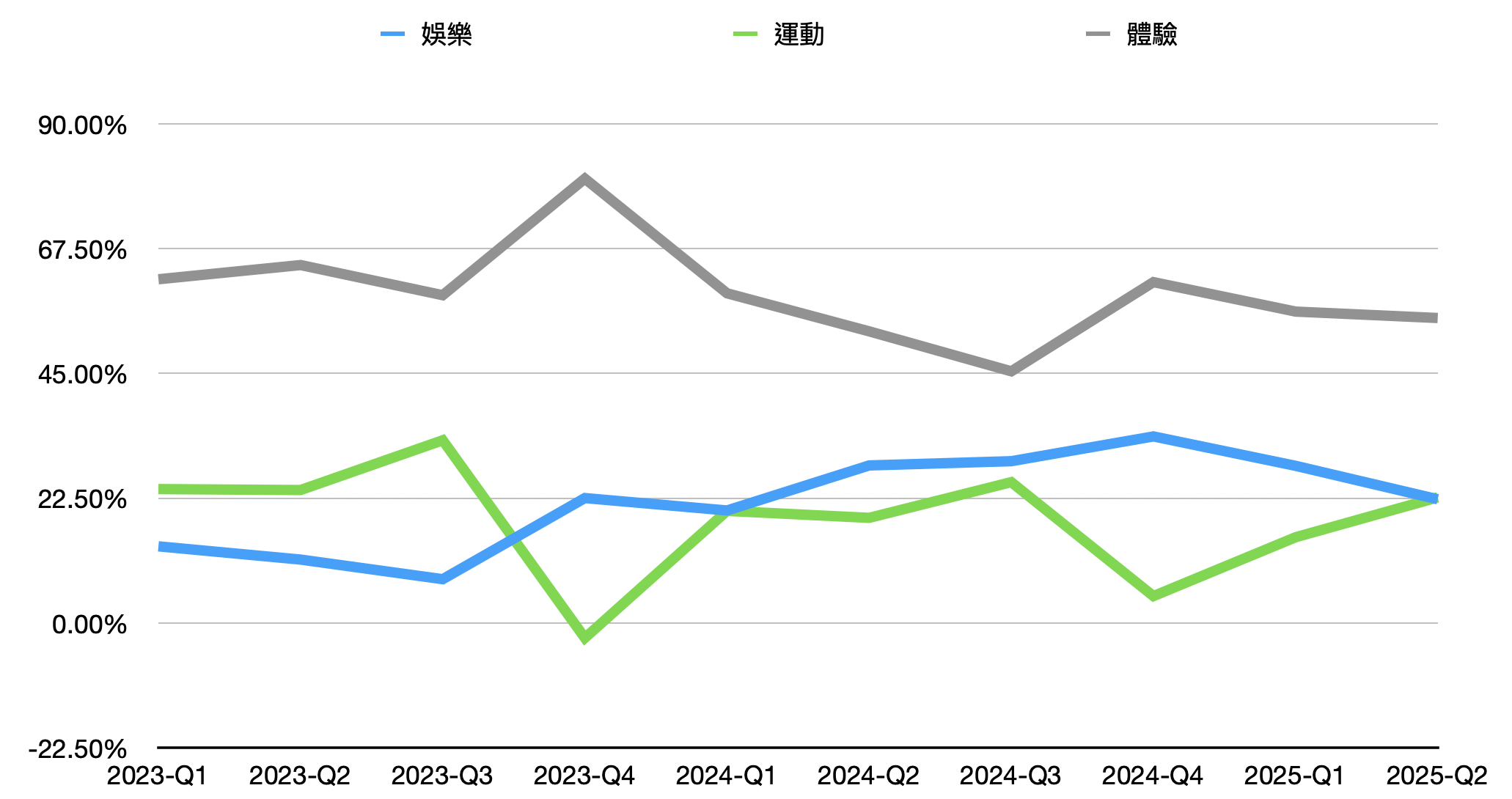

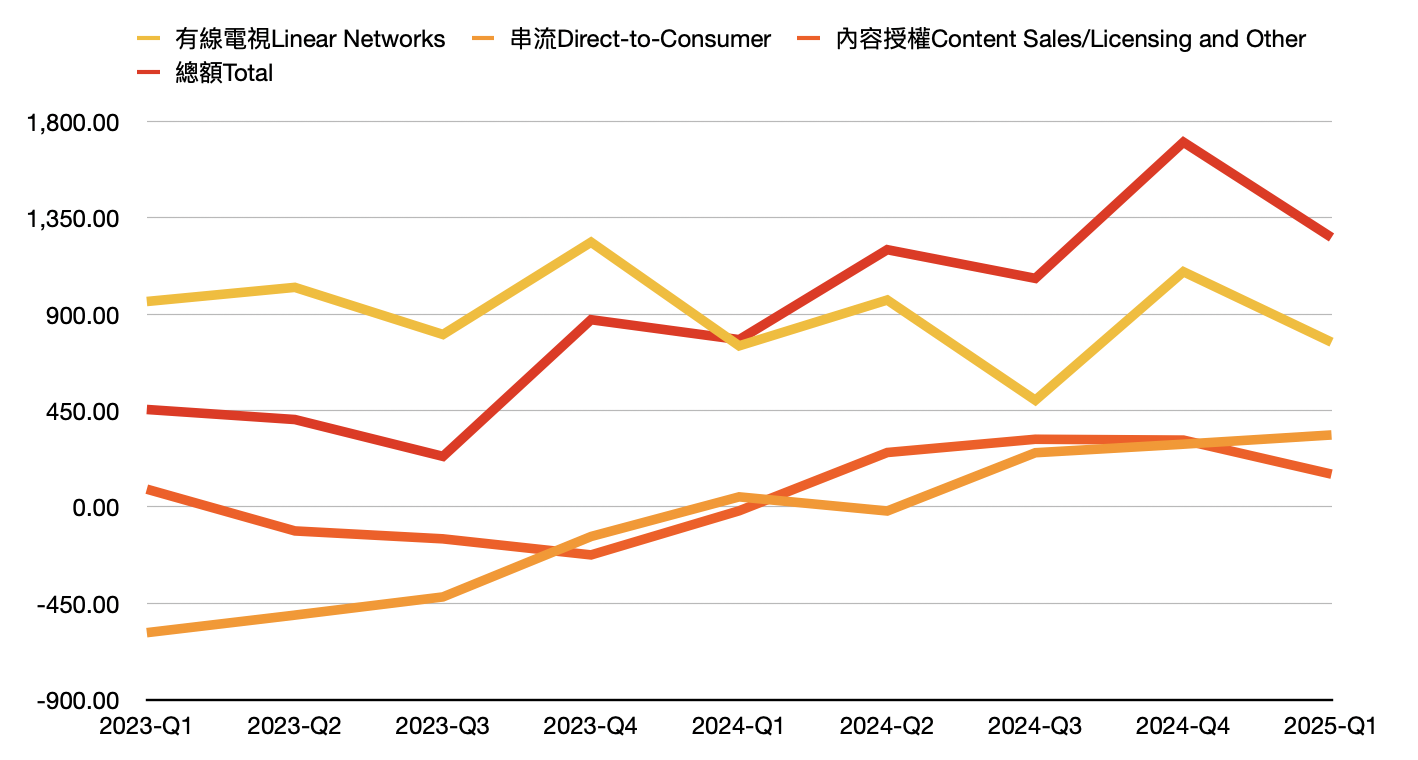

下圖是2023年第一季到2025年最新財報中各營業項目的營業利潤百分比,你會發現,「娛樂Entertainment」的比重越來越高,「體驗Experience」的比重逐漸降低,而「運動Sports」很穩固。

看好迪士尼的核心原因:迪士尼樂園競爭優勢穩固&串流訂戶穩健成長

只要經濟好,人們就會花錢旅遊,迪士尼樂園的優勢又難以取代,人們的旅遊花費就會流到迪士尼樂園裡,它的業績就會成長;而Disney+方面,只要新大作拉來新訂戶,就算有部份用戶流失,串流用戶還是會逐漸成長,業績會越來越好。但,迪士尼畢竟是個市值2000億美金左右的巨獸,而且業務發展很穩定,所以要它飆漲有點難;但只要經濟好,迪士尼先在已經走過最糟的時刻,應該能夠逐漸上漲。

迪士尼 公司債 可以買嗎?我覺得可以考慮

迪士尼的公司債如何呢?我覺得,只要別太久到期的公司債都可以考慮,我自己會選擇十年之內的,然後持有到到期。倒不是說迪士尼十年後會有問題,只是時間一久總覺得不放心,純粹感覺問題而已。

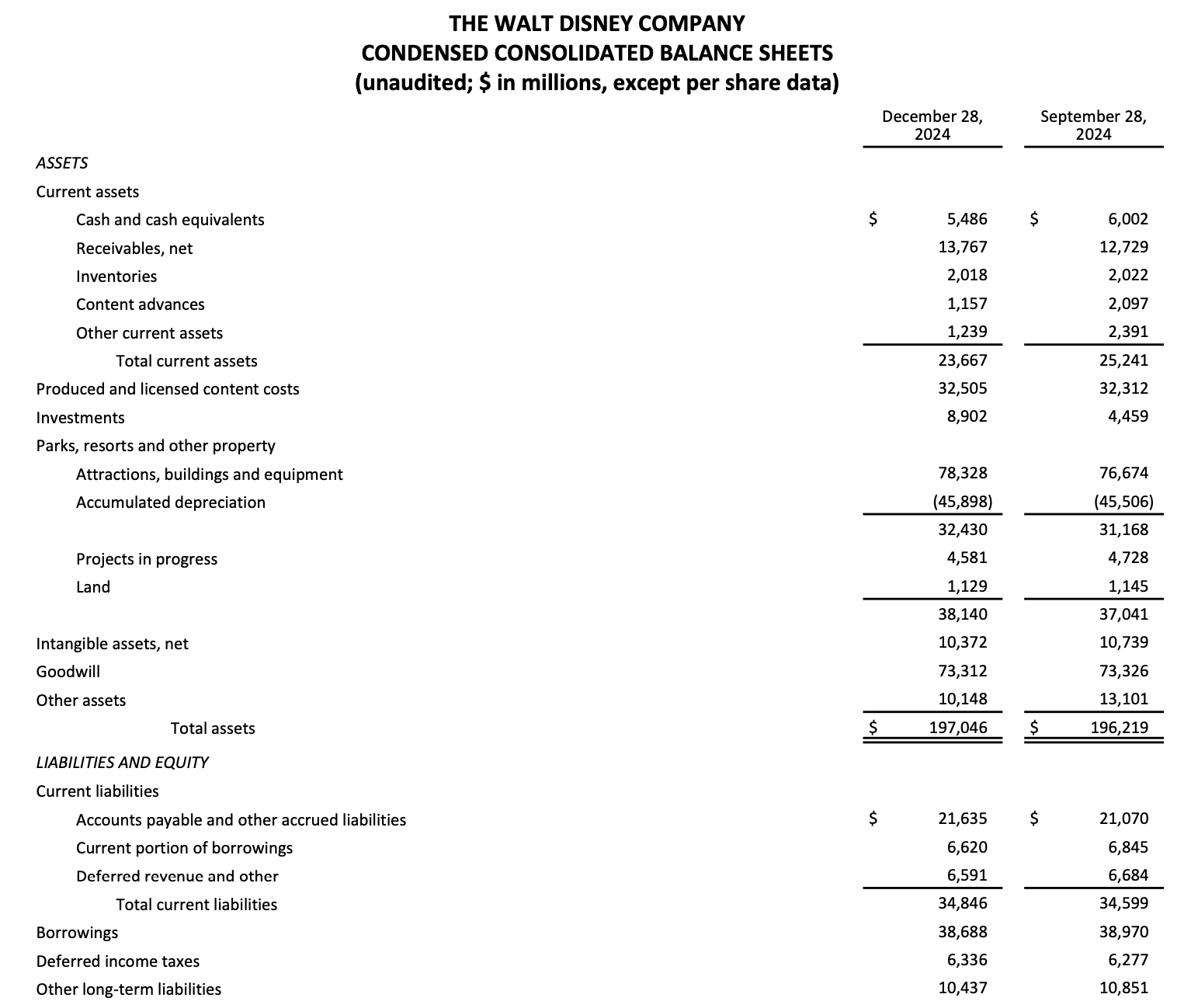

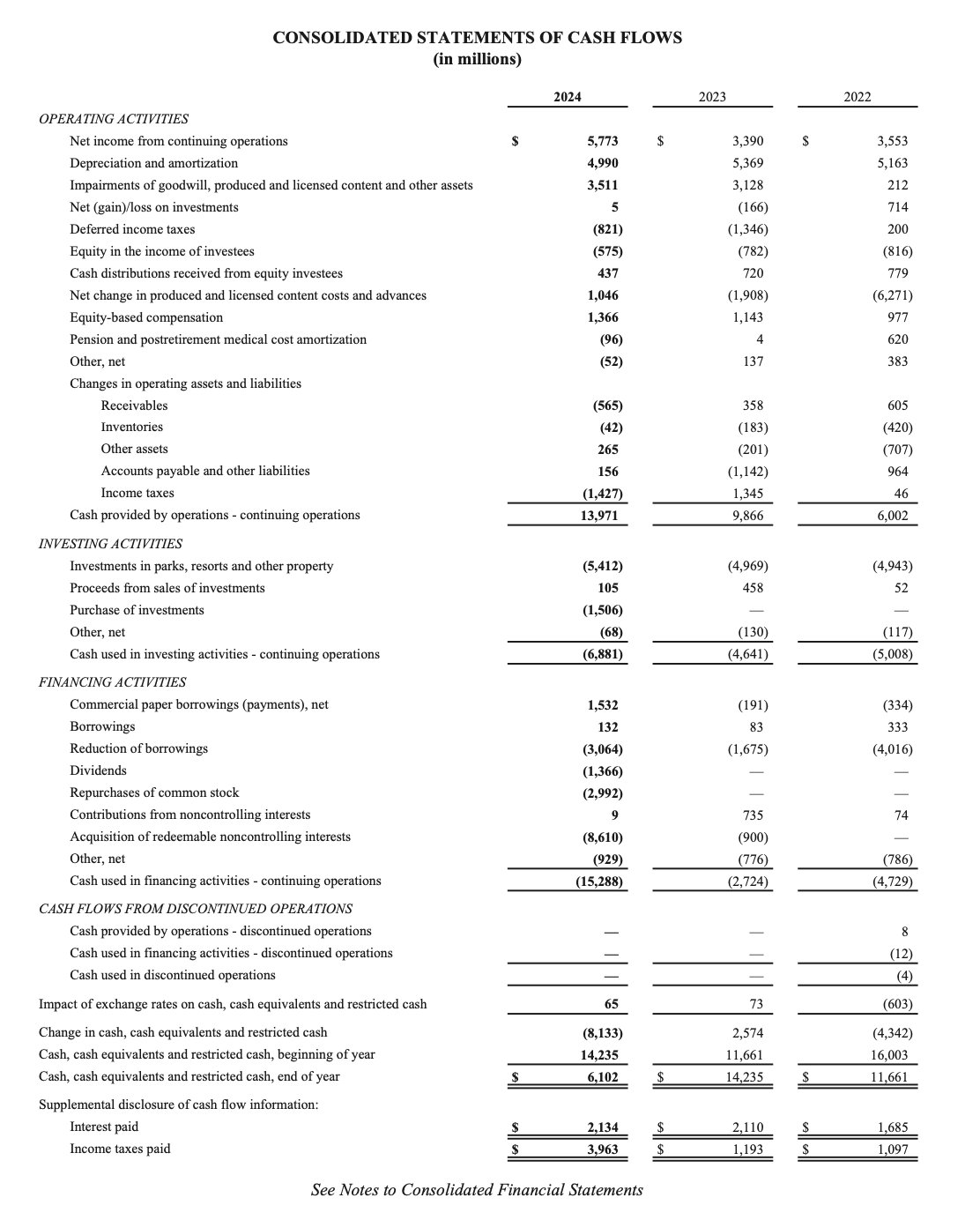

要分析公司債可不可以買,就不用去考慮到收入成長啦,要注意的是資產負債表和現金流。下圖是迪士尼的資產負債表和現金流量表,字很小我知道,別擔心,我會用文字解釋,放上報表只是用來佐證。

截至2024年底,迪士尼的流動負債(就是一年之內到期的負債)是348億美金,其中包括65.9億的遞延營收,扣掉遞延營收的話,剩餘的流動負債是282.1億美金,流動資產(就是可以立刻變現的資產)則是236億美金。

看起來好像很恐怖?負債比資產多?別擔心,迪士尼強大的印鈔機功力讓它每年都能付得出錢來。再下圖的現金流量表中,迪士尼每年靠公司營運(就是包括遊樂園、串流、電影票房拆帳等所有的業務)收進來100億美金左右的現金,像2024年就收了139億美金。

2024年,迪士尼在金融活動(Financial Activities)燒掉了152億美金,乍看之下好像入不敷出,但一方面是迪士尼在2023年還有剩現金下來可以花,一方面,迪士尼花了13.6億美金發股息,還花了29.9億美金回購自家股票,這兩個都不是必要的支出,哪天迪士尼真的陷入窘境,這兩樣都可以省下來。如果扣掉這兩個,迪士尼的金融活動只花了108.5億美金,遠遠少於靠營運產生的現金。

再說,就算不考慮現金好了,迪士尼下面的迪士尼樂園、迪士尼遊輪等也是它的資產,這些資產合計也有381億美金。

所以,太久以後的事情不敢說,但至少近期不用擔心迪士尼會違約,它的公司債都可以考慮。

關於我:

Hi, 我是百舜。證券分析師(CSIA)合格,曾在全台前五大券商任美股分析師,服務法人客戶,專長是挖掘法人尚未注意到的好公司。我會在這裡分析常見的美股,以及介紹各類投資策略。

如果你想瞭解更多我的背景,請看這篇文章;

如果你想看更多我的碎碎念,歡迎追蹤我的臉書粉絲頁;或者X粉絲頁

如果你想收到本站的最新文章,請在此輸入email;

如果你喜歡聽美股Podcast,歡迎追蹤我在Spotify以及Apple Podcast的「百舜說美股」

如果你想瞭解更多「生活中的美股」,歡迎參加我的付費課程

如果你想瞭解更多美股好公司,歡迎參考我的付費訂閱

本專欄和盈透證券合作,如果您覺得本篇文章有幫助,歡迎點擊此盈透證券的官網連結

此內容由盈透證券的付費影響者(paid Influencer)提供。 影響者不以任何其他方式受僱於盈透證券、與盈透證券合作或以其他方式附屬於盈透證券。 該內容代表影響者的觀點,不一定得到盈透證券的認同。 影響者的經驗可能不能代表其他客戶,且本內容中的任何內容都不能保證未來的表現或成功。

本文所包含的任何資訊均不構成盈透證券購買、出售或持有任何證券、金融產品或工具或參與任何特定投資策略的推薦、促銷、要約或招攬要約。 投資涉及風險。 投資者在做出投資決定之前應獲得自己的獨立財務建議並了解與投資產品和服務相關的風險。 風險揭露聲明可在盈透證券網站上找到。

盈透證券是 FINRA 註冊經紀商和 SIPC 會員,也是美國國家期貨協會註冊期貨佣金商。 盈透證券為其客戶提供執行和清算服務。 有關盈透證券或本影片中提到的任何盈透證券產品或服務的更多信息,請訪問 www.interactivebrokers.com。

文中的任何股票代號或投資產品僅用於說明目的,並非旨在描述建議。

—–以下是附錄—–

迪士尼 財報,沒有驚喜也沒有驚嚇,串流訂閱人數持平。

這次財報,沒有驚喜也沒有驚嚇。「娛樂Entertainment」的營業利潤比去年同期衰退15%,因為它的有線電視廣告持續衰退,Disney+又沒增長,兩個加起來就變成衰退15%了。

(延伸閱讀:營收是什麼?營業利潤、毛利、淨利又是什麼?何者最重要?這篇文章告訴你)

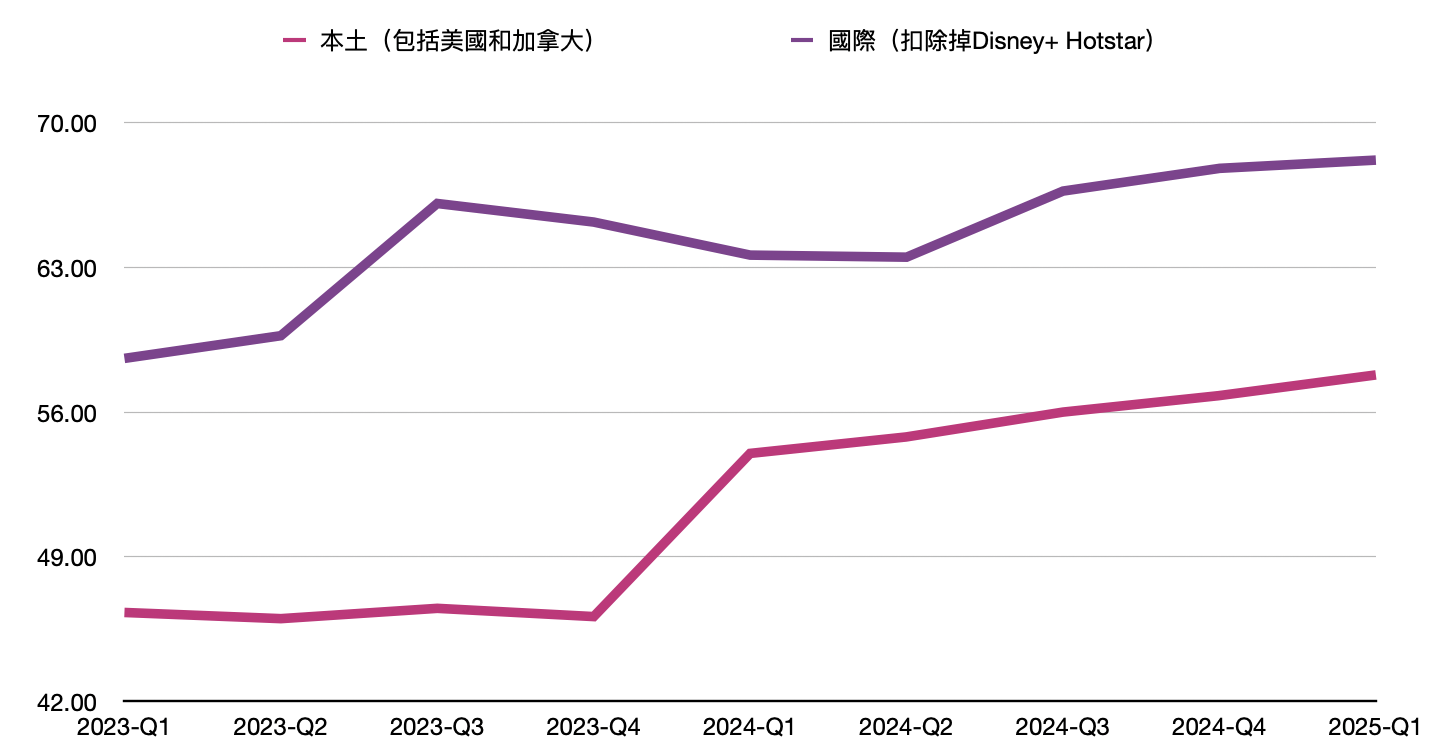

Disney+表現平平,美國的訂閱人數與去年同期持平,國際的訂閱人數小小增長2%。

因為,沒有大作啊。

我是Disney+的長期訂戶,最近打開來看一下有沒有新片就關起來了,沒什麼想看的。不過,本來Disney+就不可能季季有大作,所以它一、兩季沒大作也可以理解,不用擔心。等到它之後有大作時,就有望再衝一波了。

另外像以遊樂園和郵輪為主的「體驗Experience」成長了13%,正常發揮。

以下是本季的財報結果:

| 營業項目 | 金額(百萬美金) | 與去年同期相比的成長率(%) |

| 營收Revenue | 23,650 | 2% |

| 營業利潤Operating income | 4,575 | 8% |

| 營業利潤細項 | 金額(百萬美金) | 與去年同期相比的成長率(%) |

| 娛樂Entertainment | 1,022 | -15% |

| 運動Sports | 1037 | 29% |

| 體驗Experience | 2,516 | 13% |

| 娛樂Entertainment 營業利潤細項 | 金額(百萬美金) | 與去年同期相比的成長率(%) |

| 有線電視Linear Networks | 697 | -28% |

| 串流Direct-to-consumer | 346 | 去年同期為負值,無法計算成長率 |

| 內容授權Content Sales/Licensing and Other | -21 | 今年為負值,無法計算成長率 |

| 運動Sports 營業利潤細項 | 金額(百萬美金) | 與去年同期相比的成長率(%) |

| ESPN | 1011 | -7% |

| Star India | 1037 | 29% |

| 體驗Experience營業利潤細項 | 金額(百萬美金) | 與去年同期相比的成長率(%) |

| 迪士尼樂園及體驗Parks & Experiences | ||

| 美國本土 | 1,650 | 22% |

| 國際市場 | 422 | -3% |

| 消費者產品Consumer Product | 444 | 1% |

| Disney+訂戶(百萬人) | ||

| 本土Domestic (U.S. and Canada) | 57.8 | 0% |

| 國際市場International | 69.9 | 2% |

| 整體Total | 127.8 | 1% |

| Disney+的平均每用戶營收(美金) | ||

| 本土Domestic (U.S. and Canada) | 8.09 | 0% |

| 國際市場International | 7.67 | 2% |

(財報出處請看此)

講完迪士尼最近期的財報,來看它的過去。迪士尼在2019年以前很會漲…

迪士尼 股票,2010年到2019年,比S&P500多漲一倍!

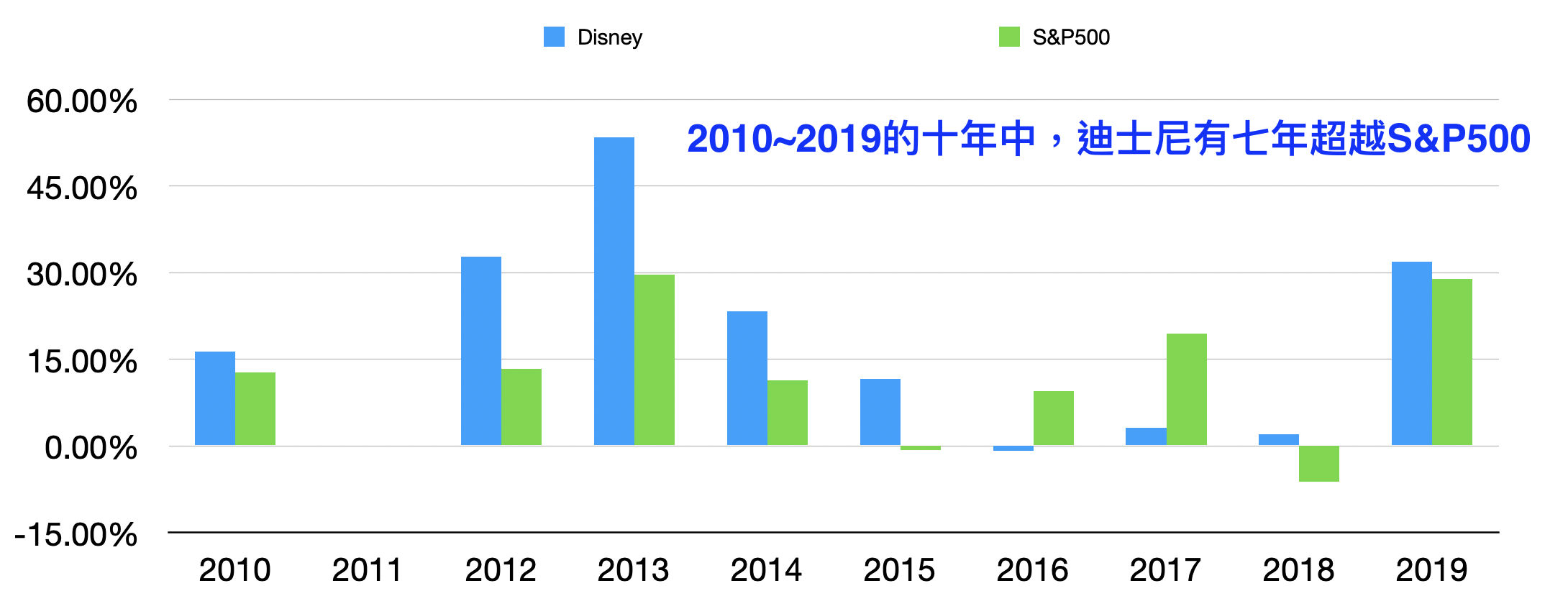

下圖是2009年一月到2019年十二月底的迪士尼 股價績效,足足比S&P500多漲一倍!真的很猛!

如果分開看每年表現也相當平均,不是某兩年暴衝的類型。下圖是2010~2019年的迪士尼與S&P500年度漲跌幅比較圖,藍色柱狀是迪士尼該年的股價表現,綠色柱狀則是S&P500該年的股價表現。為什麼不算到2021年呢?因為2020年的疫情對迪士尼是個超級重拳,旅遊都不行了當然不用說去迪士尼樂園玩啦,這不是迪士尼的營運和競爭力問題,所以不放進來討論。

可以看到,2010~2019年的10年多頭中,迪士尼有七年超越大盤。迪士尼在這十年中做對了什麼?

迪士尼 股票 的三大成長核心:媒體、電影票房、樂園收入

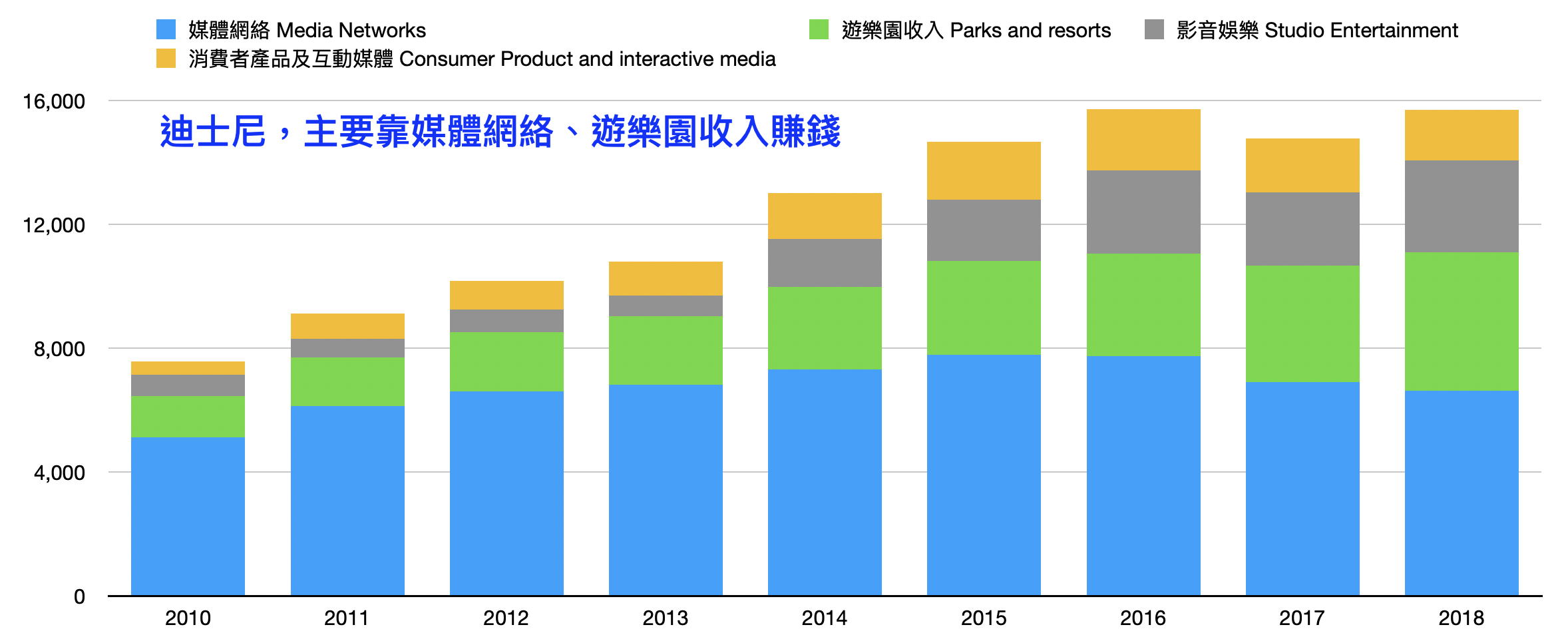

我們先來看看過去十年迪士尼靠什麼賺錢,所以先用過去的營業項目分類。下圖是2010~2018年迪士尼的營業利潤(operating income)分佈

可以看到,營業利潤當中佔比最高的是「媒體網路Media Network」,次高的則是「遊樂園收入Parks and resort」。覺得分類跟前面的表格不太一樣?沒關係,我們可以把「媒體網絡Media Network」當成新分類的「迪士尼娛樂 Disney Entertainment」,把「遊樂園收入Parks and resort」當成新分類的「體驗experience 」,這樣更容易理解。

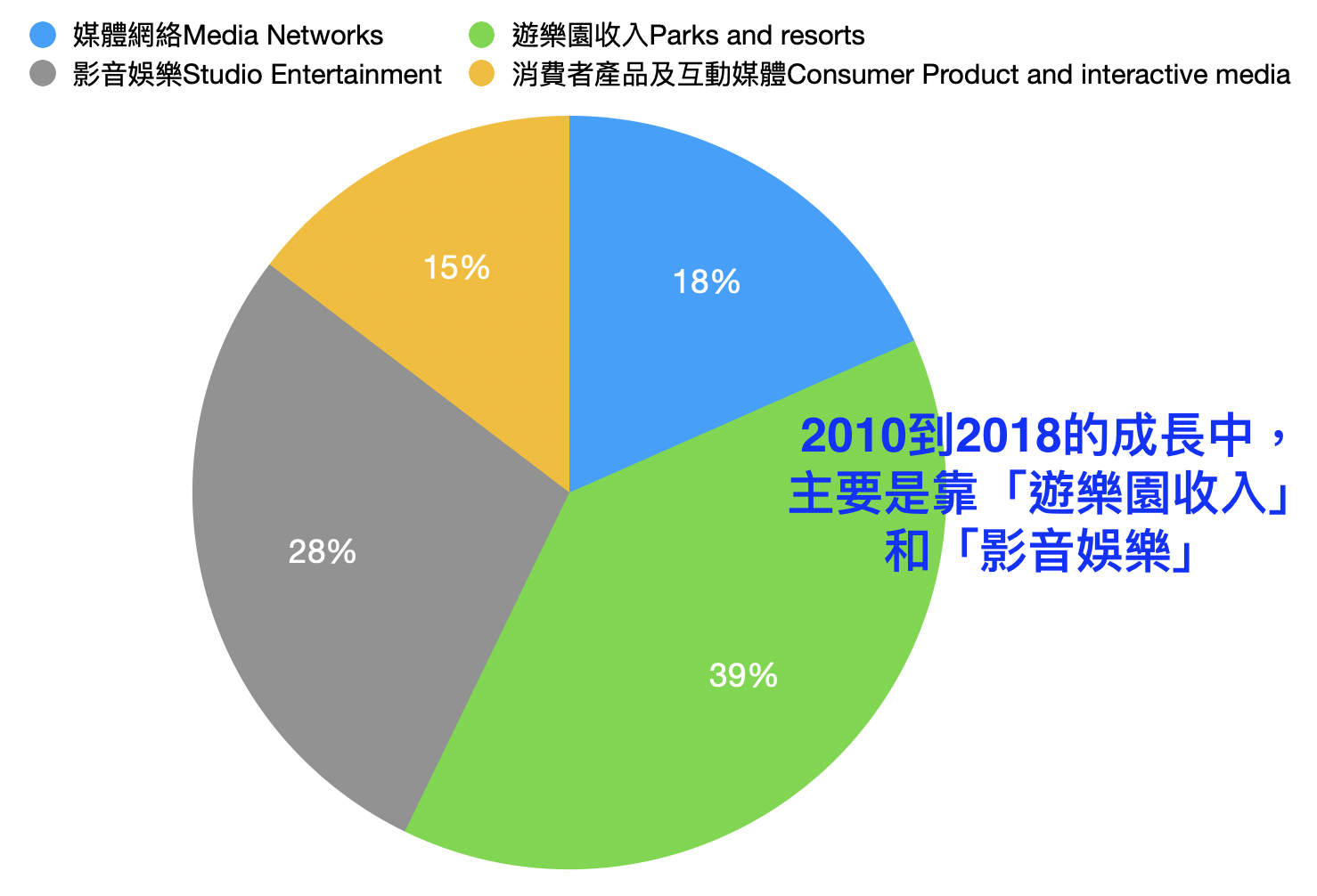

但是股價成長要的是「賺更多錢」,從2010年到2018年尾,迪士尼的營業利潤從75.86億美元成長到157億美元,成長了107%、也就是81.2億美元。這81.2億美元中,有39%的增長來自「遊樂園收入」,佔比最高;28%來自「影音娛樂(主要來自電影票房分潤)」,佔比次之;18%來自媒體網絡,第三;最小的只有15%,是「消費者產品及互動媒體」。

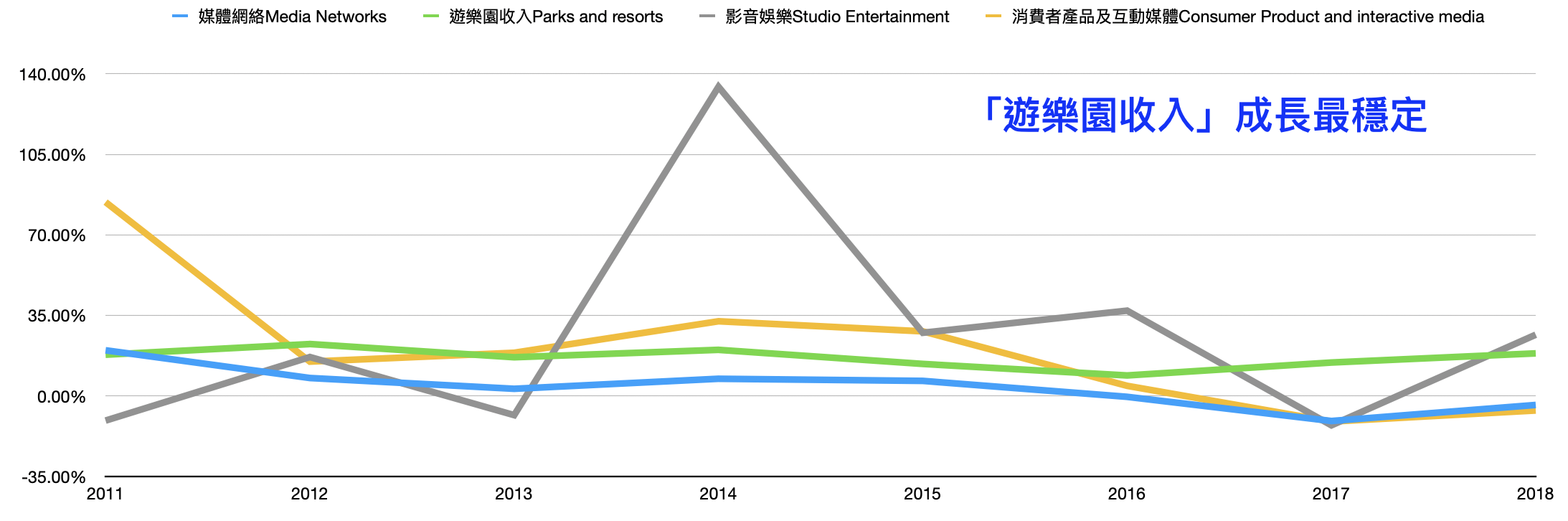

接下來我們不看總成長量,來看每年的成長率。下圖是這四大業務的營業利潤年成長率,可以發現,綠色線條的「遊樂園收入」的成長最穩,其他業務都不太穩定,2017、2018年藍色線的「媒體網絡」甚至還衰退了:

看來,「遊樂園收入」這一塊最不用操心,這應該沒啥問題,我們最後再來討論。我們先來看「媒體網絡 Media Network」這個業務:

迪士尼 股票 的廣告營收 – 成長性被眾多競爭者分食

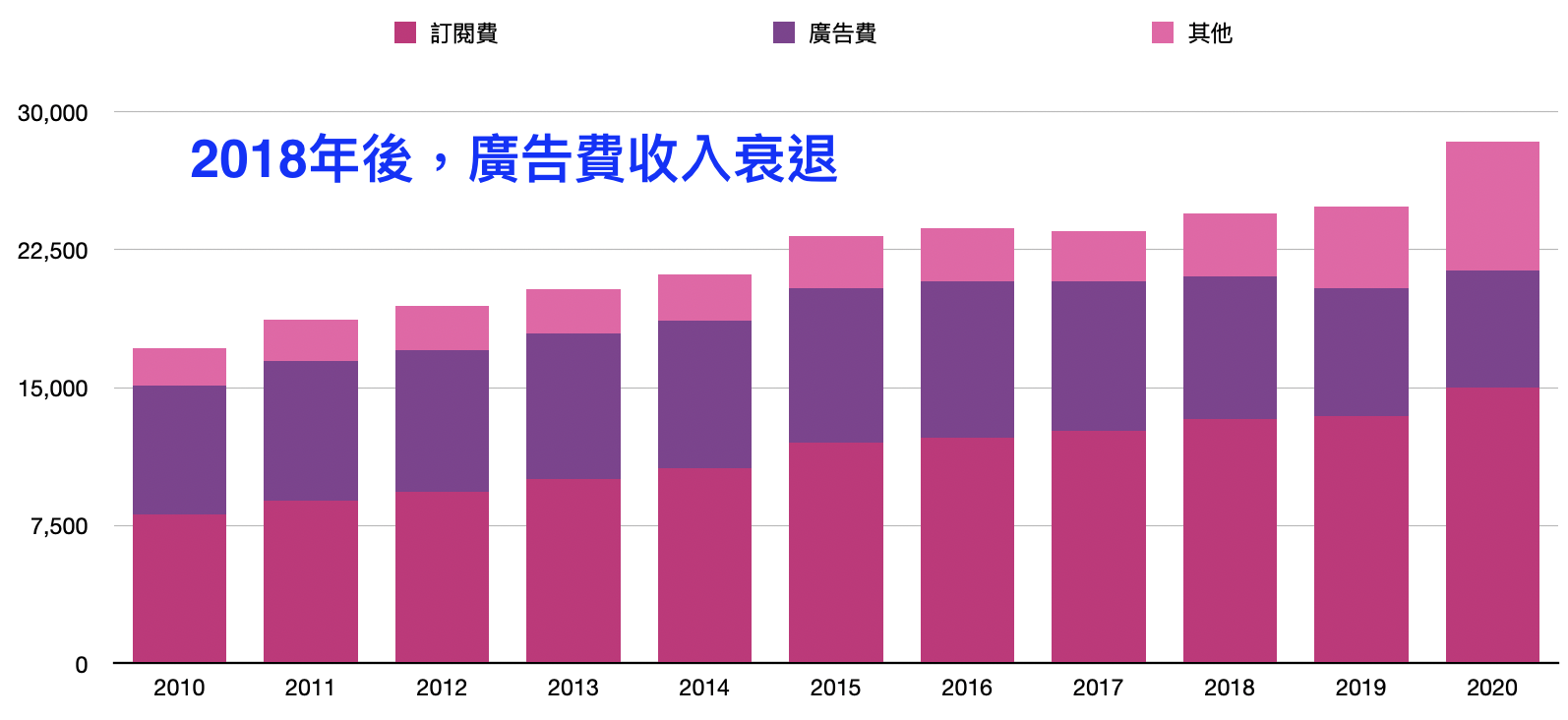

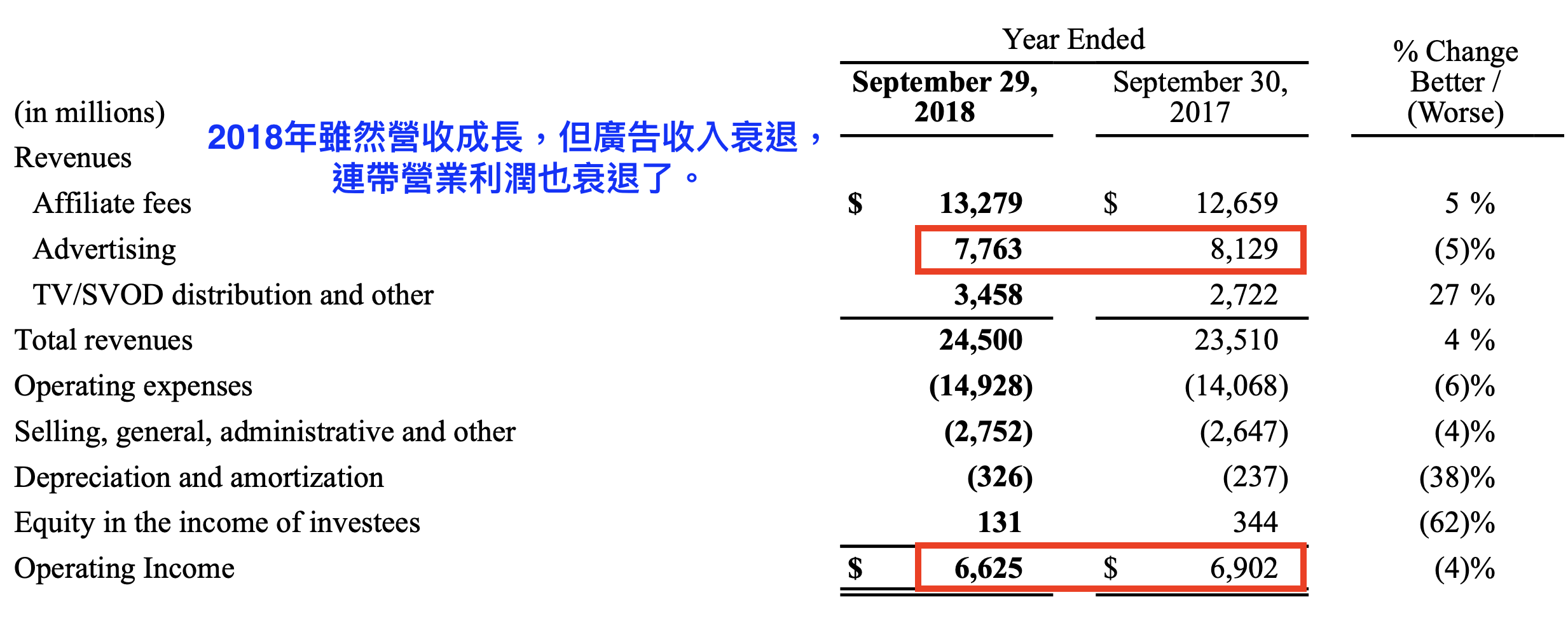

「媒體」這個業務又可細分成三類賺錢方式:訂閱費、廣告費、授權費。訂閱費和廣告費不用多說,授權費則是把節目授權給其他頻道播放的收費(以前可以在Netflix上面看迪士尼電影就是其中之一)。下圖是2010年到2020年「媒體網絡Media Network」這個營業項目各類賺錢方式的營收柱狀圖(因為2019年重新分類的營收當中媒體網絡這塊沒有變,這邊就重新放進來):

可以看到,2018年後,迪士尼的廣告費收入甚至還衰退了,訂閱費和授權費(就是”其他”)倒是穩定成長。授權費成長可以理解,迪士尼的節目本就很受歡迎,那為什麼訂閱費能穩定成長、又會說廣告收入有強大基礎呢?因為…

熱門體育賽事轉播權利金越來越貴,但迪士尼老子有錢

美國最受歡迎的體育賽事是NFL(美國國家美式足球聯盟),依據這篇工商時報的新聞,2021年美式足球聯盟的11年轉播權利金,高達1,100億美金!(迪士尼市值也才不過2,000億美金),每家公司的轉播費用平均上漲75%~80%(他們也吃定媒體就是得買),由CBS、亞馬遜、NBC、和迪士尼旗下的ESPN&ABC 分食。亞馬遜獨家轉播週四晚上賽事,ESPN轉播週一晚上賽事。

越受歡迎、越多人看的體育賽事,轉播權利金就越貴,就越只有媒體巨擘可以搶到轉播權。而這些媒體巨擘有廣大的用戶、有早已鋪好的基礎設施,自然他們砸大錢買的權利金就能夠回收了,迪士尼就是其中之一。迪士尼砸大錢簽了這麼貴的轉播權(這還只是NFL),當然要轉嫁到訂戶身上啊,所以訂閱費就跟著水漲船高了;再來,這些體育節目也有穩定的觀眾基礎,也是廣告收入的保證。有了這個轉播權,幾乎可以確定能帶來一定數量的廣告費;

可是,有基礎之外還要成長才行,光靠體育節目沒法持續成長;而且光訂閱費和授權費成長沒用,這兩塊的成本很高,像製作節目要花錢、轉播權要花權利金等等,靠這些節目帶來的廣告收入才是最好賺的。所以,當2018年廣告收入衰退時,連帶讓整個媒體網絡Media Network的營業利潤也衰退了:

為什麼廣告收入會衰退呢?這怪不了迪士尼,而是因為網路速度變快….

網路變快,讓串流等其他媒體興起,稀釋了迪士尼頻道的收視率,傷害了廣告費用收入

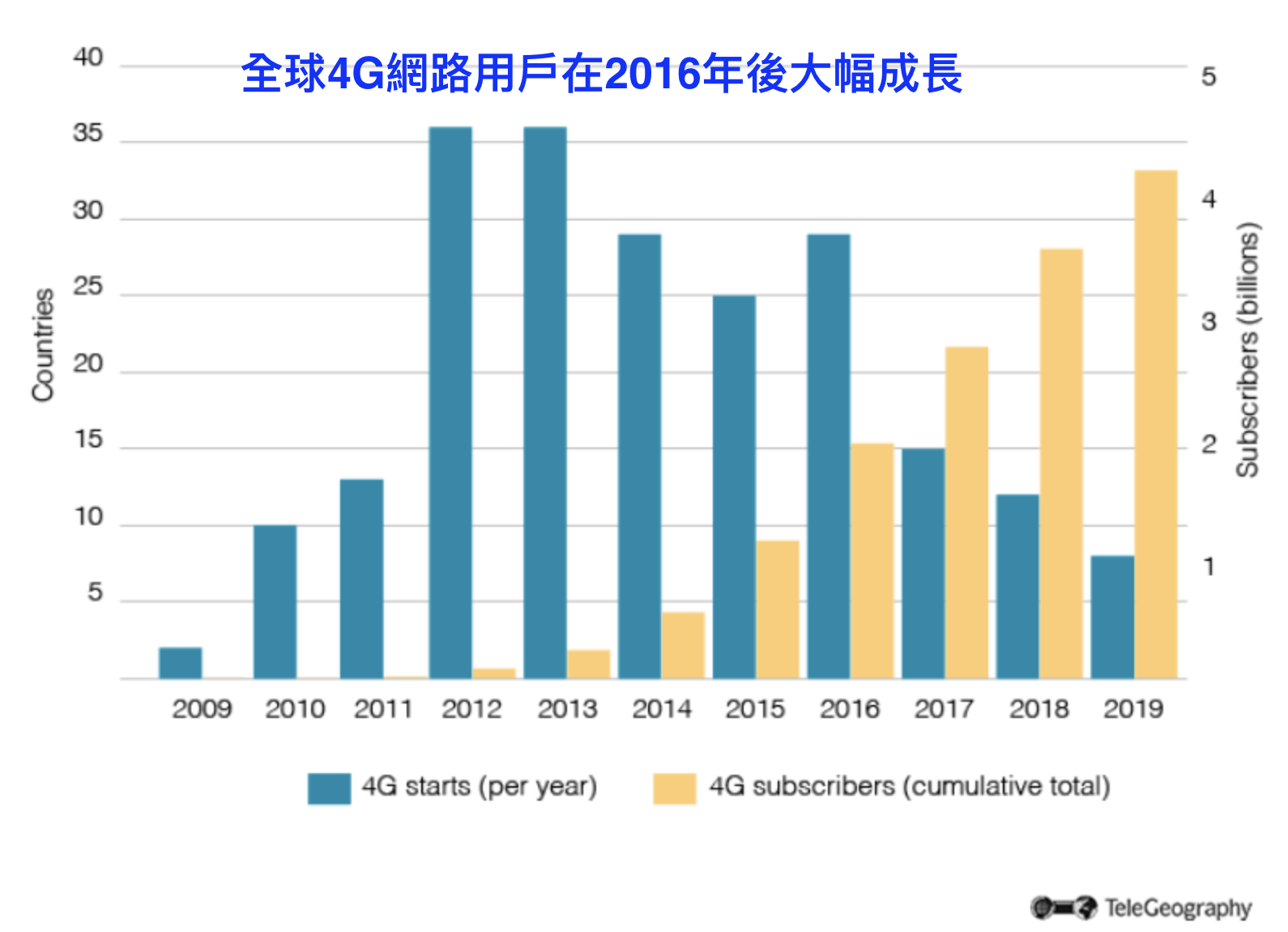

還記得中華電信的499之亂嗎?當時台灣的中華電信直接推出499吃到飽方案、讓大家搶成一團。那是什麼時候的事?2018年五月。而全球在2018年前後,4G行動網路的用戶正急遽成長。下圖是全球4G行動網路的開始國家數和訂閱用戶,藍綠色柱狀圖是開始國家數,黃色是4G行動網路的用戶,可以看到,2016年後全球的4G行動網路用戶快速成長,2018年時更突破30億用戶大關。

網路速度變快之前,廣告主要下廣告時只有幾家可選,迪士尼就是其中一家,誰叫他老子有錢、是媒體巨擘呢?網路越來越快之後就不是這樣了,我們的娛樂選擇瞬間變多,再也不用依賴電視了。像Youtube就趁著網路變快的趨勢,賺進不少廣告費。

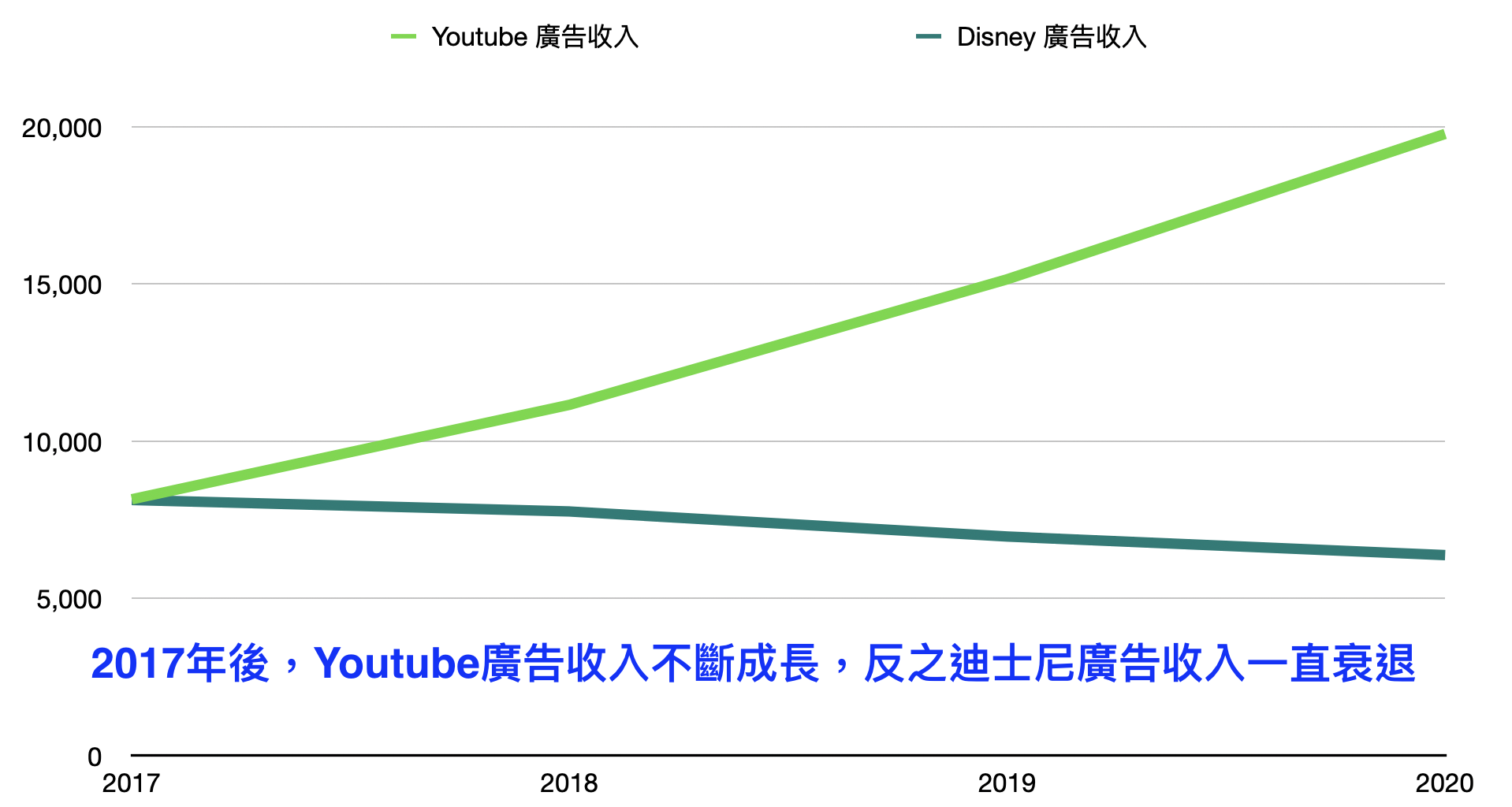

2017年時,Google開始把Youtube的廣告收益單獨列出來(表示佔比夠高了)。下圖是2017~2020年的Youtube和迪士尼的廣告收益,淺綠色是Youtube廣告收益,深綠色則是迪士尼,可以看到,兩者走勢完全相反,Youtube年年成長,迪士尼卻年年衰退(為迪士尼擦眼淚)(2021年迪士尼重新分類營收,就不列入了):

廣告主就是同樣那群人,他們當然是看哪邊吸睛就往哪邊投廣告啊,強大如迪士尼也很難擋。這也是迪士尼現在努力想往Disney+轉型的原因,數位廣告好賺又精準多了…

跟傳統電視廣告相比,數位廣告打擊更精準!

這其實就是Facebook用的那套,只是現在搬到電視來。傳統有線電視要靠尼爾森收視率調查等方式,來瞭解每個節目觀眾的屬性,像是年齡、性別、職業等等,藉此推敲出廣告胃口,讓廣告商投放適合的廣告;現在串流媒體不需要,因為我們每個人都綁定信用卡,上面就有年齡、性別、國籍等資訊啦!而且串流還能自動記錄我們的收視習慣、紀錄我們喜歡的節目,這都是精準推送廣告的好素材!

這,也就是為什麼大家喜歡看到Disney+訂戶創新高的原因,除了訂閱費之外,還有後續的廣告費可以期待啊。但是,Disney+雖然用戶創新高、迪士尼正式成為串流界一哥,訂戶數超越Netflix,但未來的廣告收入能重返過往的榮耀嗎?老實說,我覺得很難。現在除了Netflix,還有Youtube、抖音、IG….,數位廣告現在是戰國時代,非常難預測。可能要等到Disney+的廣告方案推出後一段時間,我們才更能看出端倪;

所以,媒體這塊業務,現在的廣告收益還不明朗。

接下來我們來看看電影票房的收益…

電影 – 星際大戰九部曲結束了,復仇者聯盟元老退役了….

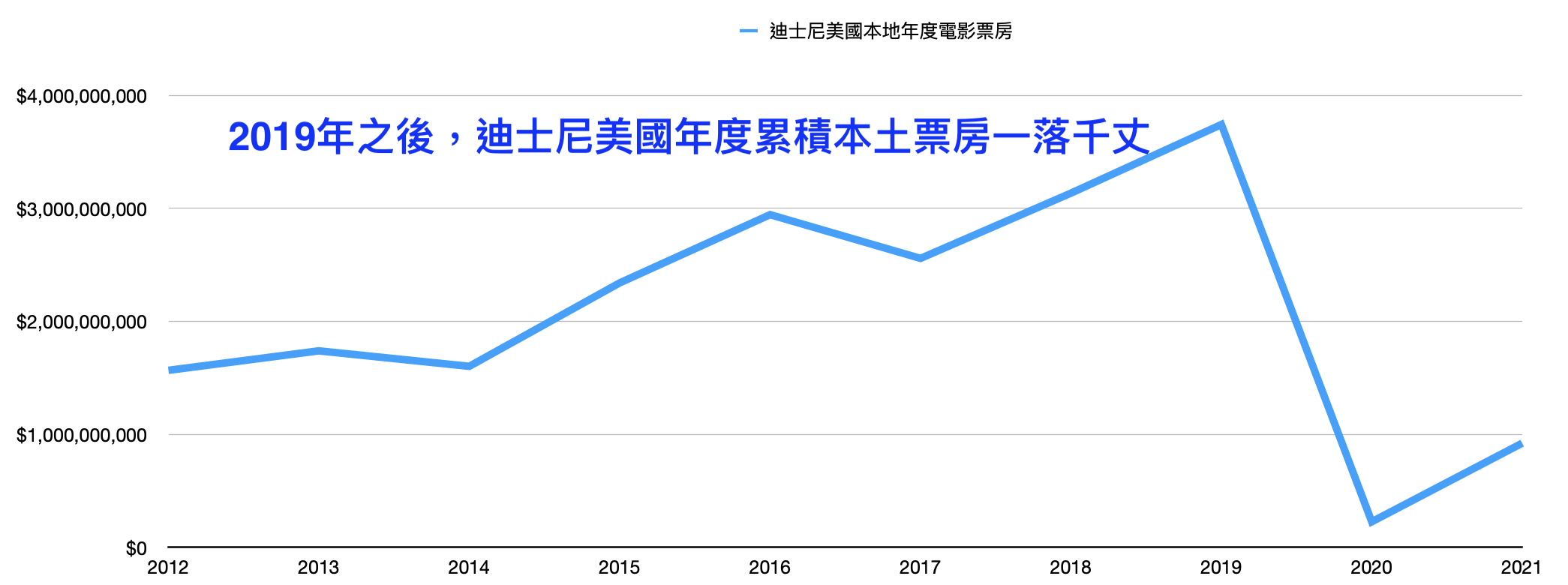

下圖,是迪士尼在美國的歷年本地票房曲線圖:

可以看到,2012年到2019年,迪士尼的美國本土票房一年比一年高,直到2020年一落千丈。

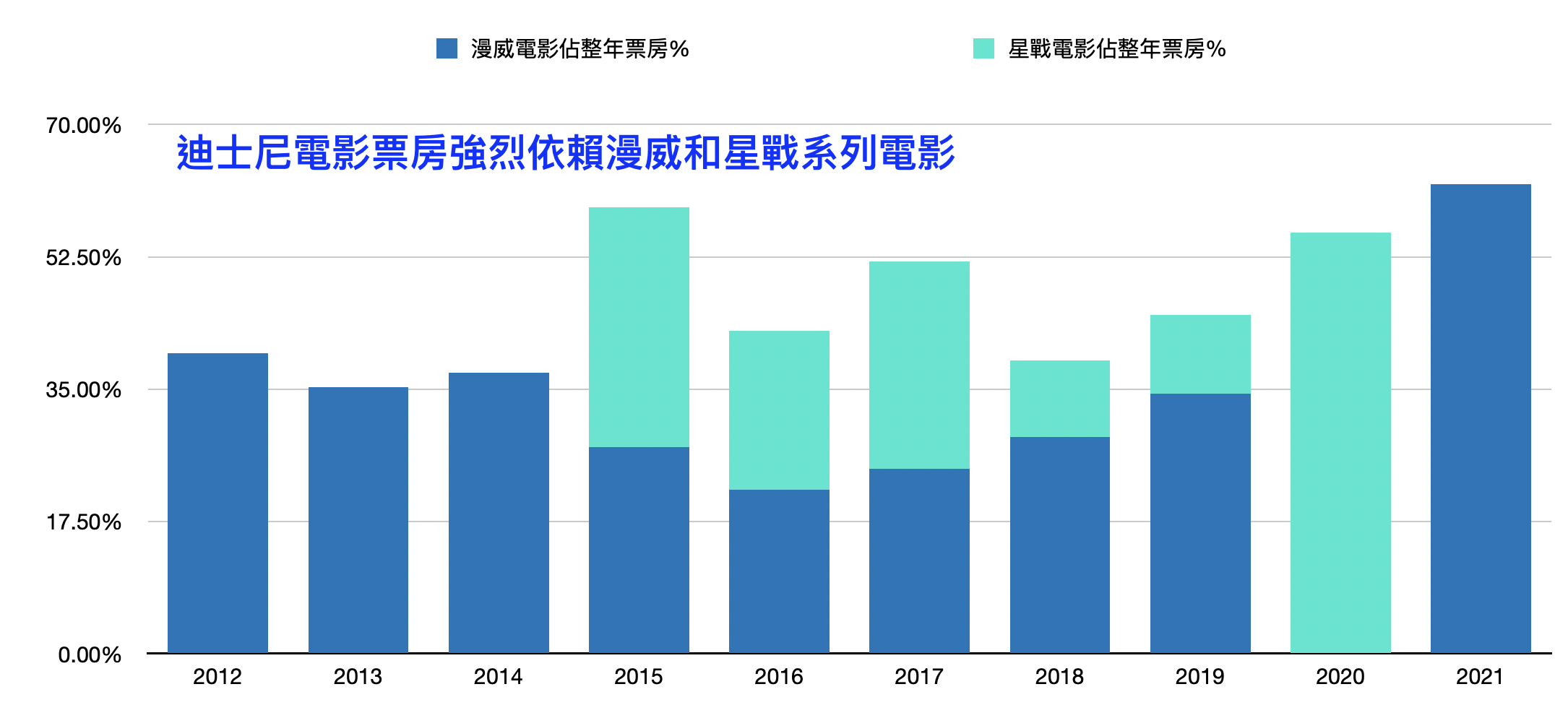

為什麼呢?又是因為疫情嗎?部份是吧,但最重要的,是2012~2019年一直都有漫威和星戰這兩大系列撐場,而到2019年時星戰系列完結、漫威系列則告一個大段落。

2019年有兩部超級大片上映:「復仇者聯盟 – 終局之戰」和「星際大戰九部曲 – 天行者的崛起」,這兩部片就佔了整年票房的33.3%(想看詳細清單的,請看這個網站),那一年還有驚奇隊長、獅子王真人版、冰雪奇緣2、玩具總動員4等強片。

但如果拉掉冰雪奇緣2、獅子王真人版、玩具總動員4等電影,2019年,「星際大戰」+「漫威系列電影」的票房就佔了整年票房的的44.7%,而且不是只有2019年這樣,從2012年復仇者聯盟一上映後都年年如此。

下圖是2012年~2021年每年漫威系列電影和星戰系列電影佔迪士尼當年美國本土票房的百分比,可以看到,從2012年復仇者聯盟一上映以來,迪士尼電影票房有多麽強烈的依賴漫威和星戰系列電影,就算是票房不佳的2020、2021年,星戰和漫威系列電影仍佔了美國全年本土票房的50%以上。

那現在怎麼辦?薩諾斯被滅了,天行者退隱了,接下來誰能再撐起迪士尼電影票房?

雖然2021年漫威系列電影佔了全年票房的62.15%,但那是因為整體電影票房低,如果看票房金額的話,「尚氣+黑寡婦+永恆族」三部電影加起來金額是5.72億美金,還不到十年前2012年復仇者聯盟一的6.23億美金(而且這十年來通膨嚴重)。目前看來,新一代復仇者的鈔能力不夠啊。

好啦,講完兩個前景迷濛的業務,來看看比較樂觀的「遊樂園收入」…

迪士尼 股票 的遊樂園收入仍然強勁,但貢獻有限

迪士尼樂園,是迪士尼在2010~2018這段黃金時期後,唯一維持住的競爭力。迪士尼樂園連現在新一代的小朋友都征服啦,真的很厲害。但,包含遊樂園業務的「體驗Experience」這塊營業項目,也只佔迪士尼整個營業利潤的50%左右,光靠它不行。還好,現在迪士尼的串流起來了….

迪士尼 股票 的串流業務,轉虧為盈後持續增長,越賺越多!

之前市場關注迪士尼的串流能不能轉虧為盈,結果,現在還越賺越多!

下圖是2023年第一季到最新一季的迪士尼付費訂戶曲線圖,下面的線是美國本土,上面的線是扣除美國以外的國際訂戶(也扣掉訂閱Disney+Hotstar方案的訂戶)。可以看到,美國本土在2024年第一季暴增,足足增加了100萬人左右。這歸功於真田廣之演的幕府將軍。結果在幕府將軍退燒後迪士尼不但沒退燒多少、還繼續微幅上漲。

你知道,訂閱制的好處之一是,當你靠一部爆紅大作吸引了100萬人進來後,可能會留下90多萬個訂戶。這些訂戶會繼續交錢,以後也會在Disney+翻翻看有沒有好東西。Disney+只要持續推出新作,就算沒有爆紅,這些訂戶也不會全部跑光。總之,Disney+這塊業務算是做起來了,不再像以前一樣是拖油瓶,現在它也可以貢獻部份獲利了。

還記得前面提到迪士尼在傳統有線電視廣告的衰退嗎?也不用擔心了,因為Disney+撐起一片天了。下圖是迪士尼「娛樂Entertainment」這塊業務的營業利潤細分圖,鮮紅色是「總額」,其他則是有線電視、串流等細項。可以看到,有線電視業務Linear Networks雖然越來越衰弱,但串流Direct-to-consumer卻越來越成長,也讓總額逐漸成長。

再說,迪士尼也可能會賣掉電視頻道….

迪士尼 可能會賣掉旗下電視頻道?

根據這則2023年七月的新聞,回鍋的迪士尼傳奇CEO Bob Iger說,他們可能會打算出售旗下的電視網絡。因為創意才是迪士尼的關鍵,而不是這些電視頻道。

其實我覺得這還不錯,這些電視頻道現在廣告費收入不若以往,也被Youtube、Netflix等影音平台打得七零八落。以投資的角度來說,出售這些電視頻道能夠降低公司營運成本,甩脫負累。到時候,迪士尼成長強勁的迪士尼樂園收益,就佔整間公司獲利比重更高、也更能拉抬股價了。套用前段飛機的比喻,就是迪士尼把整台飛機變輕,原本要靠三具引擎,現在只要靠一具(或兩具)引擎就拉得動了。

這個好讚

感謝稱讚:D

感谢建议!!

不客氣~

想訂閱

想訂閱Disney+嗎XD. 如果是說想訂閱我的文章的話…, 謝謝你:D。

不過目前我還沒有訂閱文,所有的文章都放在部落格和粉專上(還有podcast),以後如果有付費訂閱的話再多請支持

分析的真好,解答了心中的一堆問號,感謝

分析的真好,解答了心中的一堆問號,感謝

訂閱了Netflix Disney+ prime ,Disney 真的是最少打開的

Hello Ivan , 謝謝您的稱讚:D

非常認同你的觀點,迪士尼的財報下跌確實讓人擔心。不過,我覺得觀察市場對於未來的預期以及流媒體表現才是關鍵,尤其是他們的訂閱成長。如果能夠穩定成績,那或許會是個進場的好時機。期待你的後續分析!

沒問題,後續會陸續更新,敬請期待!

謝謝版主的分析!

不過我個人覺得在2024年第一季訂閱數暴增原因是Taylor Swift的演唱會電影The eras tour 在Disney+上映耶,全球Swifties的消費力很強的

喔對,這也有可能!因為我不是泰勒絲迷所以忘記這件事了XD 謝謝妳的補充~

迪士尼的股價漲幅真讓人驚喜!我同意文章中提到的,這可能是佈局的好時機,尤其是考慮到他們在內容創作和主題公園方面的潛力。期待看到他們在未來的表現!

真的!希望未來它能繼續漲

我認為迪士尼的股票小跌不必過於擔心,短期波動是常有的事。公司的長期潛力依然可觀,尤其是其強大的品牌和內容資源。至於公司債,若財報表現基本穩健,可以考慮作為一個穩定的投資選擇。不過,還是要根據自己的風險承受能力來做決定。期待你的下個分析!

謝謝您!