蘋果即將發表iPhone17,那可以買蘋果股票了嗎?我統計了歷代iPhone發表後的蘋果股價表現(表格我放在後面的附錄),建議你可以等一等。依據歷代統計數據,蘋果發布iPhone後股價會先跌後漲。發布後24小時下跌的次數多過上漲次數,但發布後60天卻是上漲次數遠多於下跌次數。

所以,明後天新聞可能會寫「iPhone 17讓華爾街失望了」,但60天後頻果總會還以顏色。如果明後天蘋果股價大跌,那可以考慮佈局,然後放到11月中旬。

再來,蘋果也宣布將攜手康寧打造全新產線 iPhone螢幕玻璃以後將全面「美國製造」。這是蘋果投資美國6,000億美元計畫的一部份。如果你想多瞭解康寧Corning(GLW.US),歡迎看我的分析文章。

那蘋果 公司債 可以買嗎?我覺得,十年內的公司債可以考慮。蘋果不太可能倒債,買了放到到期風險很低。蘋果每年賺1,000億美元的現金;其中8、900億拿去回購自家股票,只花100億出頭還債。如果哪天蘋果真的生意變差,那他們可以不回購自家股票,全力還債。所以蘋果不太可能倒債。

為了怕篇幅過長,本文前半段會重點講述蘋果的競爭力和現狀;針對新聞、財報的分析則會放在最後的「附錄」,有興趣的話可以滑到最後。

Table of Contents

蘋果 股票,「服務」才是近年成長主力

蘋果業務分兩大類:「產品(Product)」和「服務(Service)」。所有有形的產品就是「產品Product」,無形的就是「服務Service」:

| 營收項目名稱 | 業務說明 | 2023年佔整體營收比重 | 2023年佔整體毛利比重 | 2025年第二季佔整體毛利比重 |

| 產品Product | 包括一切有形的硬體產品銷售獲利,像iPhone、iPad、Apple Watch、Mac、Apple TV、Homepod、AirPods 等 | 77% | 64.3% | 52.59% |

| 服務Serivices | 包括一切無形的業務,像是廣告(App Store和iTunes Store裡的廣告收入,主要是讓廠商的app排名可以更靠前);Apple Care(蘋果產品的延長保固,很貴);雲端服務(嫌iPhone 硬碟容量太小嗎?可以買iCloud多存些照片); 數位內容 – 包括蘋果稅,以及蘋果的自製內容,像Apple Music、Apple News、Apple TV+等等;還有支付服務的收費(就是Apple Pay和Apple Card等) | 23% | 35.7% | 47.41% |

單看營收,好像蘋果主要靠賣產品賺錢,賣產品的營收占77%;但看毛利就不是了,賣產品的毛利只佔整體的64.3%,賣服務的毛利卻佔整體的35.7%,2024年第一季的佔比更上揚到42.13%。因為產品的毛利率不高,只有35%上下,畢竟每台iPhone都有螢幕、晶片等硬體成本;「服務」的硬體成本卻只有伺服器等等,所以毛利率能高達70%。

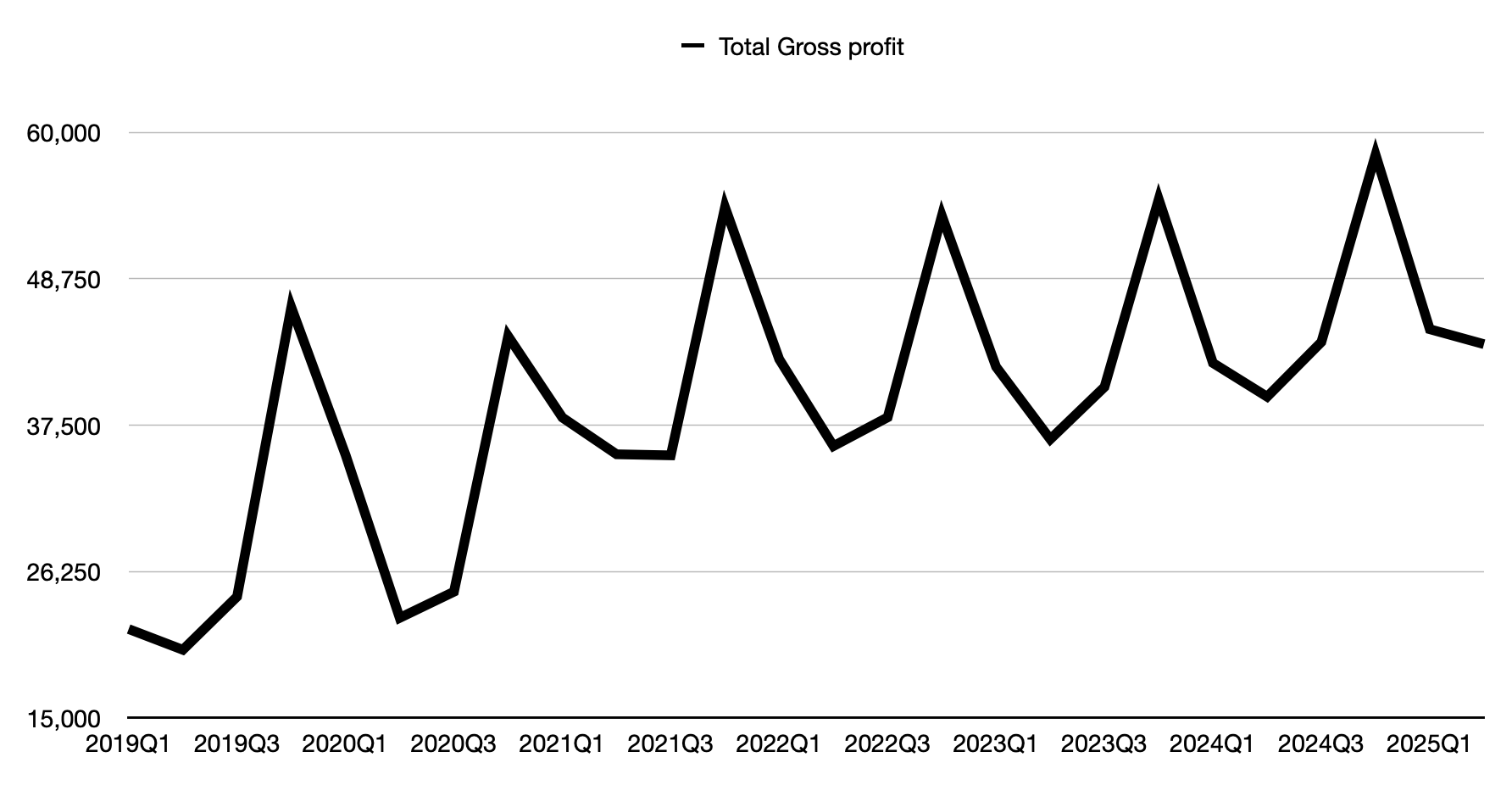

所以,最近蘋果的利潤成長主要是靠「服務」,而不是「產品」。下圖是蘋果從2019年第一季到2025年第二季的總毛利金額:

雖然iPhone被批評擠牙膏已經很久了、銷量早就停滯,但蘋果的毛利仍然持續上升。靠得就是「服務」

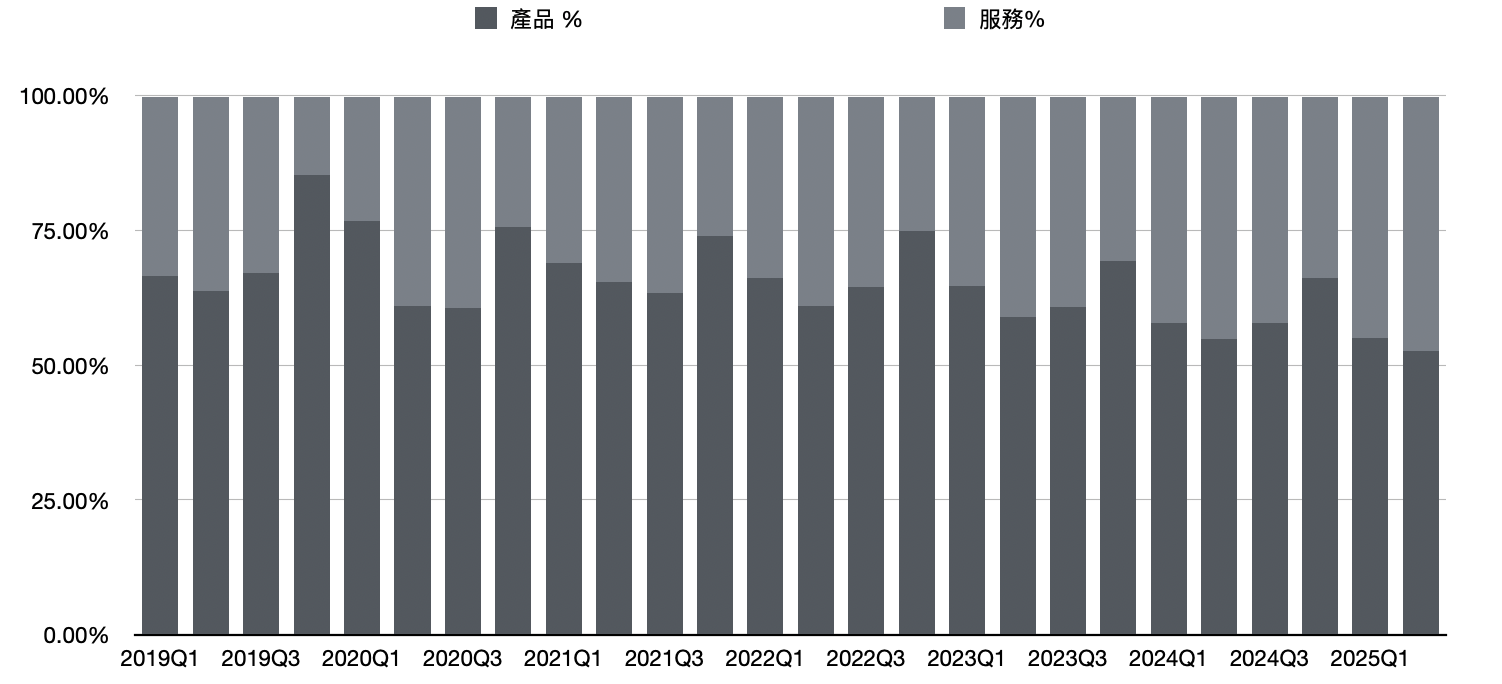

下圖是蘋果從2019年第一季到2025年第二季兩大業務的柱狀分佈圖:

可以看到,蘋果在「服務」的毛利佔比逐漸上升,百分比逐季增高:

「產品」的毛利卻起起伏伏、有明顯的週期。2020年第四季「產品」的毛利是335億美金,2024年第一季則是380億美金。但「服務」的毛利卻逐漸上升,從2020年第四季的107.8億美金漲到2024年第一季的178億美金,漲了65.12%!只有經濟不太好的2022年有些衰退而已。

再說,蘋果的「服務」這塊業務的優勢很難破壞…

蘋果的生態系威力:黏性高,難以取代。

生態系(Ecosystem)是科技公司的主戰略,他們打造相關的服務,讓你離不開它。這在金融業早就有了,像銀行除了存錢之外,還可以辦房貸信貸信用卡,還可以買保險、基金、股票和債券等等,除了主管機關禁止的事情外,幾乎所有跟錢有關的事情,銀行都能做。

假如我往來銀行是中國信託,現在想辦房貸。中信的房貸跟國泰世華利率差不多,那當然在中信就好,我就不用去國泰世華開新戶頭,能省下許多時間。這就是生態系的「黏性」,當生態系內容越完整,客戶越不容易跑。

蘋果也打造了「生態系」。像我是果粉,我用Mac,iPhone的備份都放在Mac裡。如果我想換成Android呢?那不但要重新學習如何備份,還要再重新下載所有的App,麻煩得很。

再來,如果你像我一樣,跟3C有關的一切都用蘋果產品,那要換就更難了。比方說Apple TV,我可以很輕易的把iPad或者iPhone的畫面投影到大螢幕上;換成Android雖然一樣有相同的功能,但對我來說就需要重新學習。花心力重新學習有什麼好處嗎?沒有,還是那些功能。所以幹嘛換?除非蘋果出了大問題,或者Android端出超強功能(或者超低價格),不然用蘋果就好。

可惜,就像開頭說的一樣,現在沒那麼好了….

經濟越好,蘋果的「服務」毛利越好?沒有以前那麼好了。

經濟越好,我收入越好,花錢就大方。比方說當我買新iPhone,如果剛領了獎金,那就會順便買Apple Care延長保固;如果是好不容易存錢才能買iPhone,那Apple Care就算了;

結果,現在蘋果抽不到「蘋果稅」了。

「蘋果稅」是蘋果的金雞母,什麼叫蘋果稅?

只要在蘋果的iOS上架App,那所有的App消費蘋果都能抽15%~30%。比方說我用iPhone 打手遊,很想買某個虛寶,我花了100塊,那蘋果可以拿15~30塊,開發商只能拿70~85塊。而且這還逃不了,因為蘋果規定你一定要走iOS內建的支付路徑,不然就別想在iOS上架。

所以:經濟越好,我花錢越大方,我就會多買些虛寶、多訂些App。我花的錢蘋果都能分杯羹,蘋果就能賺更多錢,就會隨著經濟成長而上漲。

但在2025年4月30日,美國法院命令蘋果需要提供別的支付路徑給這些開發商。所以….,經濟越好我還是會花更多錢,但蘋果不見得抽得到了。這是蘋果股票的危機,而且還不確定影響有多大。

蘋果 股票 結論:新的聯邦禁令會損傷蘋果的服務獲利,微軟更有機會。

新的法院禁令,讓蘋果沒辦法像以前一樣強制抽App開發商的「蘋果稅」。可是蘋果的黏性還是在,我要換新的iPhone、新的iPad,都還是非蘋果不可,這讓蘋果的股價還是會慢慢上漲。只是,蘋果原本能吃到蘋果稅的大餅,現在不知道還剩多少。所以它未來的利潤增長可能會變慢,這要留意。

蘋果 公司債 可以買嗎?我覺得,十年以內的債券都可以考慮

分析 蘋果 公司債 可不可以買,比分析蘋果 股價 簡單多了。我不敢保證買了蘋果 公司債 後就一定會漲,但只要別買太久的公司債(比方說十年左右的),然後放到到期,蘋果違約的機率很低。

(延伸閱讀:債券是什麼?跟債券ETF、債券基金有何不同?升降息真會影響價格嗎?買債券有什麼專有名詞?要注意哪些事情?)

(延伸閱讀:<美債入門> 如何用盈透證券買美國公債 / 公司債?)

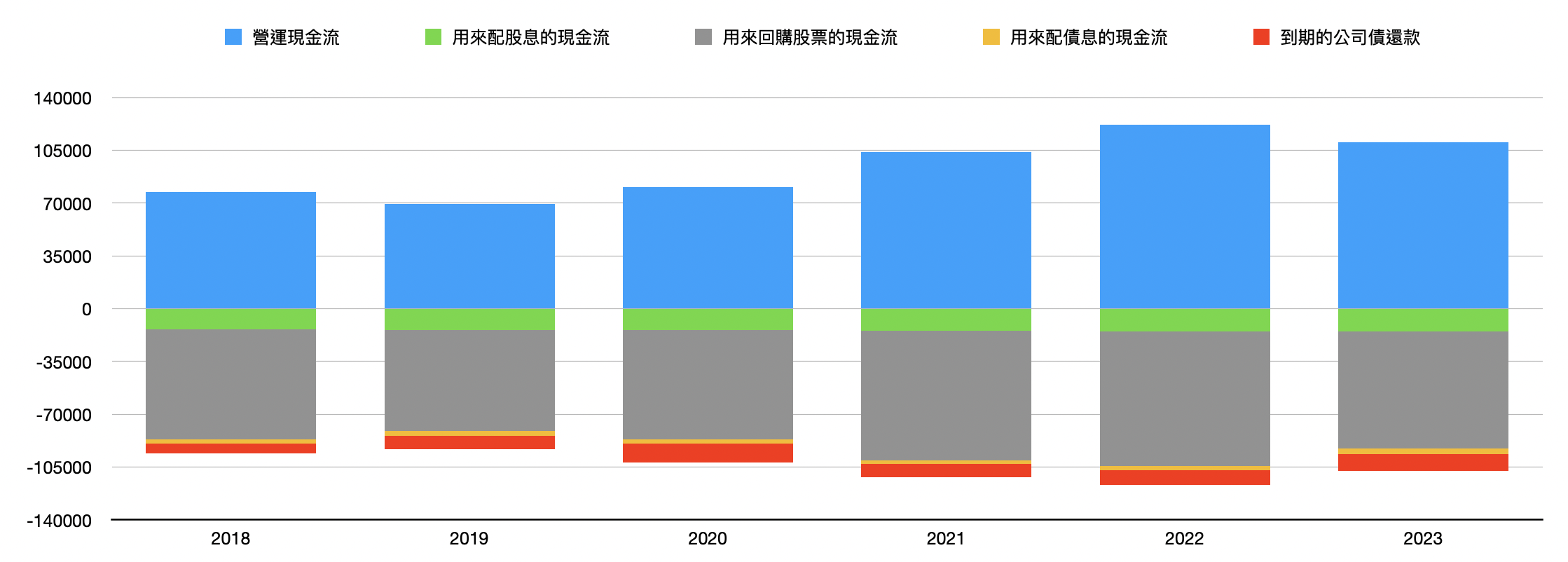

下圖是蘋果從2018~2023年的現金流柱狀圖:

現金流量表的種類繁多,我們只要看重點就好。第一個是「營運現金流(cash generated by operating activities)」,意思是「靠營運項目帶進來的現金」,也就是靠賣iPhone、iPad、抽蘋果稅那些東西賺進來的現金。這個是分析債券會不會倒帳的關鍵,因為這是公司的本業,才可長可久。如果某間公司的營運現金流很弱,但是「金融現金流(也就是靠融資拿進來的現金)」很強,這種公司的債券就別碰了。因為哪天萬一它沒辦法再靠融資籌現金的話,它就會倒債啦。

蘋果目前沒這問題,它的營運現金流每年至少690億美金以上,2023年更高達1,100億美金。再來,它每年還債還多少錢呢?就是紅色那一塊,每年大約還款90億美金左右,2023年還比較多一點,還了111億美金。花在配債息的現金2023年是38億美金左右。

蘋果比較大宗的現金支出是「股票回購」,也就是買回自家公司的股票。2023年,它就花了770億美金回購自家公司的股票,這還算少的,2022年它花了890億美金回購股票。

但是,「花多少錢回購股票」是蘋果可以自己決定的。也就是說,萬一哪天它真的很不幸很不幸的、營運出了問題,當年賠了大錢。那它完全可以不回購自家公司股票,把這些錢拿去還債和付債息。所以需要擔心蘋果倒債或者付不出債息嗎?我是覺得風險很低啦。

如果你對公司債有興趣,歡迎參考下面兩檔公司債的分析:

美國電信產業大剖析:AT&T(股票代號:T)這間老公司為什麼股價今年可以漲21%?未來又會如何?公司債可以買嗎?

高特利 / 奧馳亞Altria(MO.US)股價 適合存股嗎?公司債可以買嗎?這是我的想法…

關於我:

Hi, 我是百舜。證券分析師(CSIA)合格,曾在全台前五大券商任美股分析師,服務法人客戶,專長是挖掘法人尚未注意到的好公司。我會在這裡分析常見的美股,以及介紹各類投資策略。

想瞭解更多我的背景,請看這篇文章;

想看更多我的碎碎念,歡迎追蹤我的臉書粉絲頁;或者X粉絲頁

想收到本站的最新文章,請在此輸入email;

喜歡聽美股Podcast,歡迎追蹤我在Spotify以及Apple Podcast的「百舜說美股」

想瞭解更多「生活中的美股」,歡迎參加我的付費課程

想瞭解更多美股好公司,歡迎參考我的付費訂閱

本專欄和美國盈透證券Interactive Broker合作,如果您覺得本篇文章有幫助,歡迎點擊此盈透證券的官網連結

此內容由盈透證券的付費影響者(paid Influencer)提供。 影響者不以任何其他方式受僱於盈透證券、與盈透證券合作或以其他方式附屬於盈透證券。 該內容代表影響者的觀點,不一定得到盈透證券的認同。 影響者的經驗可能不能代表其他客戶,且本內容中的任何內容都不能保證未來的表現或成功。

本文所包含的任何資訊均不構成盈透證券購買、出售或持有任何證券、金融產品或工具或參與任何特定投資策略的推薦、促銷、要約或招攬要約。 投資涉及風險。 投資者在做出投資決定之前應獲得自己的獨立財務建議並了解與投資產品和服務相關的風險。 風險揭露聲明可在盈透證券網站上找到。

盈透證券是 FINRA 註冊經紀商和 SIPC 會員,也是美國國家期貨協會註冊期貨佣金商。 盈透證券為其客戶提供執行和清算服務。 有關盈透證券或本影片中提到的任何盈透證券產品或服務的更多信息,請訪問 www.interactivebrokers.com。

文中的任何股票代號或投資產品僅用於說明目的,並非旨在描述建議。

——-以下為附錄——

蘋果 股票:發布新iPhone後可能會先跌後漲

下表是蘋果歷年發布iPhone後的股價表現,總共19次。發布後24小時,下跌次數9次,不變次數2次,上漲次數8次,「下跌+不變」機率是57.8%;發布後30天:下跌次數9次,上漲次數10次,下跌機率是47.3%;發布後60天:下跌次數5次,上漲次數14次,下跌機率僅剩26.3%。而且5次下跌中,一次是2008金融海嘯,一次是2012財政懸涯,一次是2016年3月蘋果發表iPhone SE,一次是2018川普搞了貿易戰,一次是2022年通膨高漲。只有iPhone SE是蘋果自己的鍋,其他都是大環境害的(果粉表示欣慰)。

蘋果會在9月發新iPhone是為了衝刺美國人的感恩節購物季(約在11月中)。有錢沒錢換支新iPhone好過年,所以蘋果股票在發布60天後易漲難跌。

| 發布產品 | 發布日(月/日/年) | 發布後24 小時(%) | 發布後30 天(%) | 發布後60 天(%) |

| iPhone | 6/29/07 | 0 | 18 | 4 |

| iPhone 3G | 7/10/08 | -2 | -4 | -11 |

| iPhone 3GS | 6/8/09 | -1 | -5 | 15 |

| iPhone 4 | 6/7/10 | -1 | 3 | 4 |

| iPhone 4S | 10/4/11 | 2 | 8 | 5 |

| iPhone 5 | 9/12/12 | 2 | -6 | -18 |

| iPhone 5S、5C | 9/10/13 | -5 | -1 | 6 |

| iPhone 6、6+ | 9/9/14 | 3 | 3 | 12 |

| iPhone 6s、6s+ | 9/21/15 | -2 | -1 | 4 |

| iPhone SE | 3/21/16 | 1 | 1 | -10 |

| iPhone 7 | 9/7/16 | -3 | 5 | 1 |

| iPhone 8 | 9/12/17 | -1 | -3 | 9 |

| iPhone XR、XS、XS Max | 9/12/18 | 0 | 0.46 | -11.85 |

| iPhone 11 | 9/11/19 | -0.23 | 5.66 | 17.53 |

| iPhone 12 | 10/13/20 | 0.07 | -1.4 | 5.78 |

| iPhone 13 | 9/15/21 | 0.61 | -2.81 | 0.79 |

| iPhone 14 | 9/7/22 | -1 | -10.1 | -10.78 |

| iPhone 15 | 9/13/23 | 0.8 | 2.66 | 6.21 |

| iPhone 16 | 9/10/24 | 0.9 | 4 | 1.98 |

蘋果 財報:開得漂亮,但對未來沒什麼影響

蘋果於7月31號公布了最新財報,業績好得超乎預期,但股價卻不給力。8月1號盤前僅上漲1.98%。為什麼呢?

- 關稅原因讓消費提前 – 蘋果說,因為顧客擔心iPhone會變貴,所以先買再說。這預計提升了iPhone和Mac的銷售1%。這只是一次性的刺激,未來關稅會讓蘋果賺得更少。

- 蘋果稅的影響還沒出來 – 蘋果跟Epic的訴訟輸了後,蘋果的「服務Service」項目出了問題。但,這個判決是在2025年4月30日法官才判定,蘋果在六月才提供新的機制,還沒完全反映到財報裡(想看詳情,我放在後面的附錄)。

所以,蘋果財報雖然開得漂亮,但還是不建議買蘋果股票。

聯邦法官認定蘋果違反禁令,可能損傷蘋果的”服務”獲利

先前情提要一下發生了什麼事。

蘋果和知名手遊 – “要塞英雄Fortnite”的開發商「Epic」打了多年反壟斷訴訟,Epic認為蘋果收的蘋果稅違反了反壟斷法。

Epic就一狀告上法院,認為蘋果違反了反壟斷法。

法院在2021年宣判,認為蘋果沒有壟斷,但要求蘋果放寬限制,要提供App開發者額外的支付選項。

結果,蘋果做得不夠好,法官不爽。

2025年4月30日,美國聯邦法官認為蘋果違反了2021年的禁令,放寬限制放得不夠寬。你蘋果必須要讓App開發商有選擇的權利,不能強制規定一定要用你iOS的支付路徑。開發商可以選擇用你iOS的支付路徑,也可以選擇用別的支付路徑。

那誰還要用iOS的支付路徑啊…..。

以後,App開發商可以讓我連到外部網站,用別的付費方式來買虛寶,比方說用Paypal。開發商可能會祭出折扣,用更優惠的價格,吸引我用別的付費方式。

比方說原本的虛寶100塊,開發商會說「只要你用其他付費方式,就只要付90塊喔!」那我當然會連到外面去啊。對開發商來說,我透過iOS花100塊買虛寶,其中有15~30%會被蘋果抽走,開發商只能賺到70~85塊;但如果我用其他外部付費方式花90塊買虛寶,開發商可以扎扎實實的賺到90塊,那開發商當然願意給我折扣。

蘋果也當然對這個結果很不爽,現在提出上訴中。但蘋果也從善如流的允許App引導客戶到外部網站付費了,在美國已經開始實施。新的上訴判決預計還需要幾個月。

蘋果的股價會受影響嗎?當然會。

蘋果的生態系一樣很棒、很好用,絲滑的使用者體驗一樣難以匹敵,所以用戶和開發商們還是會留在蘋果生態系裡。只是原本蘋果很鴨霸,規定你要待在它的生態系裡那每筆消費它都要抽15%~30%;現在聯邦法院說你不准這麼鴨霸,就算人家喜歡待在你的生態系裡,他們也有選擇的自由。

經濟越好,用戶還是會越花越多錢,但不會像以前那樣都灌在蘋果身上了。所以,經濟越好,蘋果的利潤應該還是會越來越高,只是速度會變慢許多,蘋果能用黏性賺得錢變少了。

蘋果 股票 的助攻手 – 股票回購!

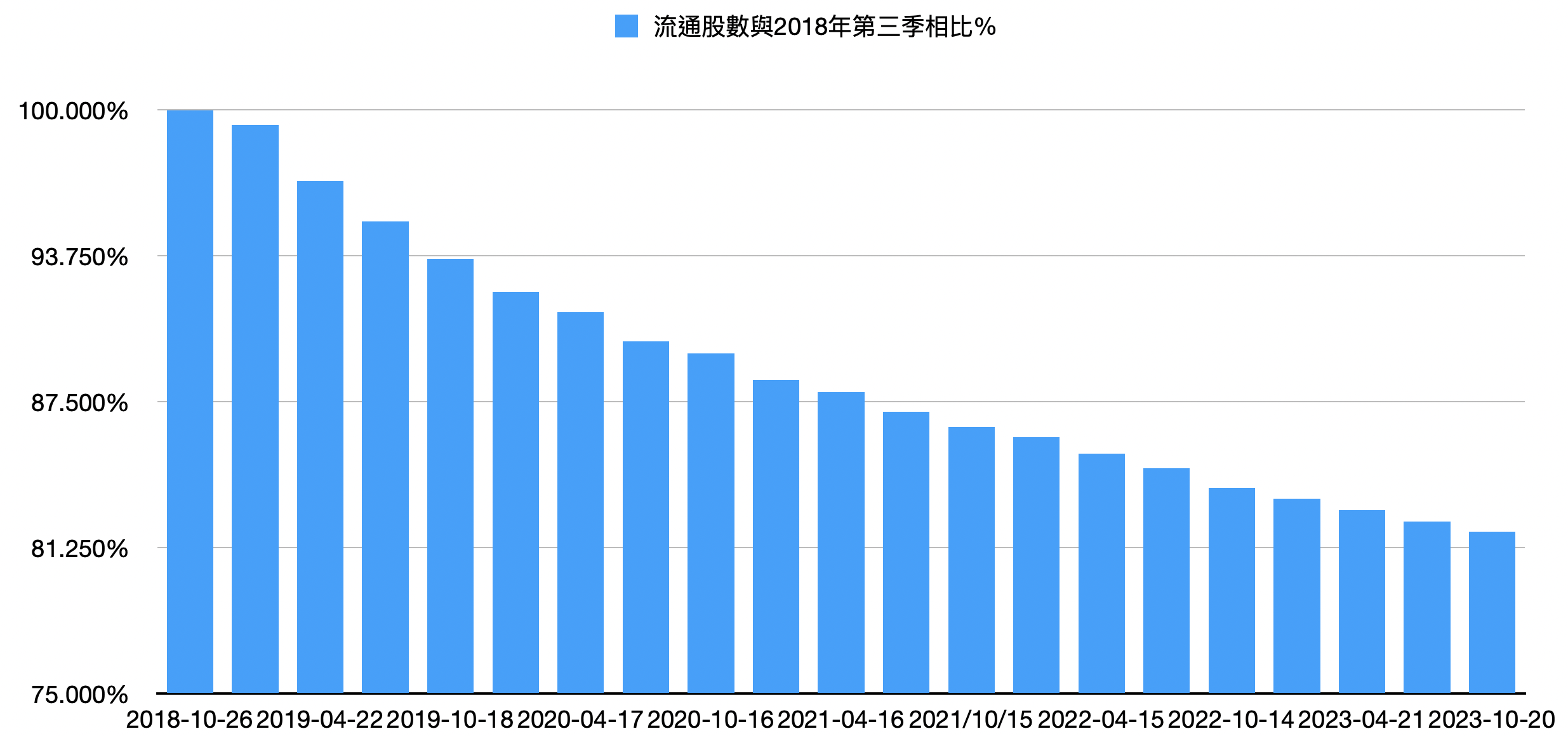

而蘋果除了毛利逐漸增高之外,蘋果每年都花數百億美金買回自家股票(專有名詞叫股票回購)。下圖是蘋果從2018年第四季以來的流通股數%

(延伸閱讀:什麼是股票回購?它可以作為買進訊號嗎?)

2023年10月,蘋果在外的流通股數只有2018年10月的20%!物以稀為貴嘛,當市場上的蘋果股票少了,蘋果 股票 自然就變貴了。就算蘋果這五年的利潤完全沒成長,光是流通股數少了20%,就能推升它的股價了。

3 留言

Roten

2024 年 9 月 10 日 於 下午 7:441.謝謝版大分享乾貨,雖然PE與forward PE有點高,但是蘋果願意導入AI,還是繼續持有,加上降息有助促進消費與投資,希望如版大說的一樣,可以期待第4季。

2.另外不情之請,可以請版大分享$GOOGL受反托拉斯法影響的看法嗎?雖然上網查詢分析師的想法,是說不影響,現在是撿便宜的時候,也查詢微軟當時受反托拉斯法影響,但是看股價一直跌,心裡也是在想要先脫手還是繼續持有。

[email protected]

2024 年 9 月 12 日 於 下午 3:15Hello Roten, 幾大科技巨頭中,Google的確受到反托拉斯影響比較大,可是我覺得要有結論還久,而且應該不會有太嚴重的後果。反托拉斯要判定之前,檢方要先判定公司是否真的有獨大地位,臉書在社群軟體中不算獨佔(看看抖音和Snapchat),蘋果當然不算獨佔( 三星手機那麼多),亞馬遜不算獨佔(好市多、Walmart也都有電商),但Google在搜尋引擎這一塊就真的很獨佔了,微軟的Bing毫無招架之力。

.

可是就算反托拉斯成案要拆掉Google,法院可能也不知道該怎麼拆。把Youtube跟Google分割嗎?那不會破壞掉Google的搜尋引擎地位,拆掉它的Google Map或者Gmail等等也都不痛不癢。所以,只要法院動不了Google的搜尋引擎,我就覺得沒有問題。而且,反托拉斯要成案通常都要個三到五年,還久。

[email protected]

2024 年 9 月 16 日 於 下午 3:29Hello Roten, 前一則回覆的留言我研究得不夠深入,不好意思。深入瞭解後,我覺得這次司法部的裁罰有可能會破壞掉Google的核心競爭優勢。所以,我的想法是建議保守點較好。詳細的想法可參考這篇文章:https://usstockinvesting.com/introduction-and-analysis-of-google-goog-googl/