身為果粉的我很不想承認,但,未來微軟Microsoft(股票代號:MSFT)比蘋果Apple(股票代號:AAPL)有機會得多。我覺得它是AI浪潮下最大的受惠者之一。幾大科技巨頭中,Google深陷反壟斷風暴,Amazon有AWS,但AWS僅佔整個營業利潤的58%;臉書?它跟微軟不在同一個戰場上。

台灣時間10月30號清晨,微軟公布最新一季財報,好得要命,但因爲它投資了Open AI 高達130億美金,讓每股盈餘衰退了0.41美金,盤後跌了3%。它唯一的問題是股價貴,其他都沒問題。可以考慮趁下跌時佈局。

Table of Contents

微軟 股票 營業項目整理

下面我整理了微軟 股票 的營業項目:

| 項目名稱 | 說明 | 2024年佔營業利潤比重 |

| 生產力及商業流程Productivity and Business Processes | 包括下面四個子項目 | 37% |

| Office商用版Office Commercial | 包括Office 365的訂閱、Microsoft 365商用版的訂閱等 | |

| Office消費者版Office Consumer | 包括Microsoft 365消費者版的訂閱、Copilot Pro的訂閱等 | |

| Linkedin產生的收益,包括訂閱費及廣告費等 | ||

| Dynamics | 微軟為客戶客製化的商用軟體 | |

| 智慧雲Intelligent Cloud | 包含租賃伺服器業務及後續的服務,像Azure就被算在這裡 | 45.3% |

| 伺服器相關產品以及雲端服務Server products and cloud services | 包含Azure、Windows Server等雲端服務 | |

| 企業以及夥伴服務Enterprise and partner services | 包括微軟提供給企業的伺服器支援服務 | |

| 個人處理More Personal Computing | 包含下面四個子項目 | 17.64% |

| Windows | 包括個人版Windows作業系統的銷售金額、Windows授權給硬體製造商賺取的授權金額等 | |

| Devices | 微軟自家出版的設備,像是Surface筆電等 | |

| Gaming | Xbox和其他遊戲服務都算在這裡 | |

| Search and news advertising | 微軟的Bing搜尋引擎,以及微軟的Edge瀏覽器等 |

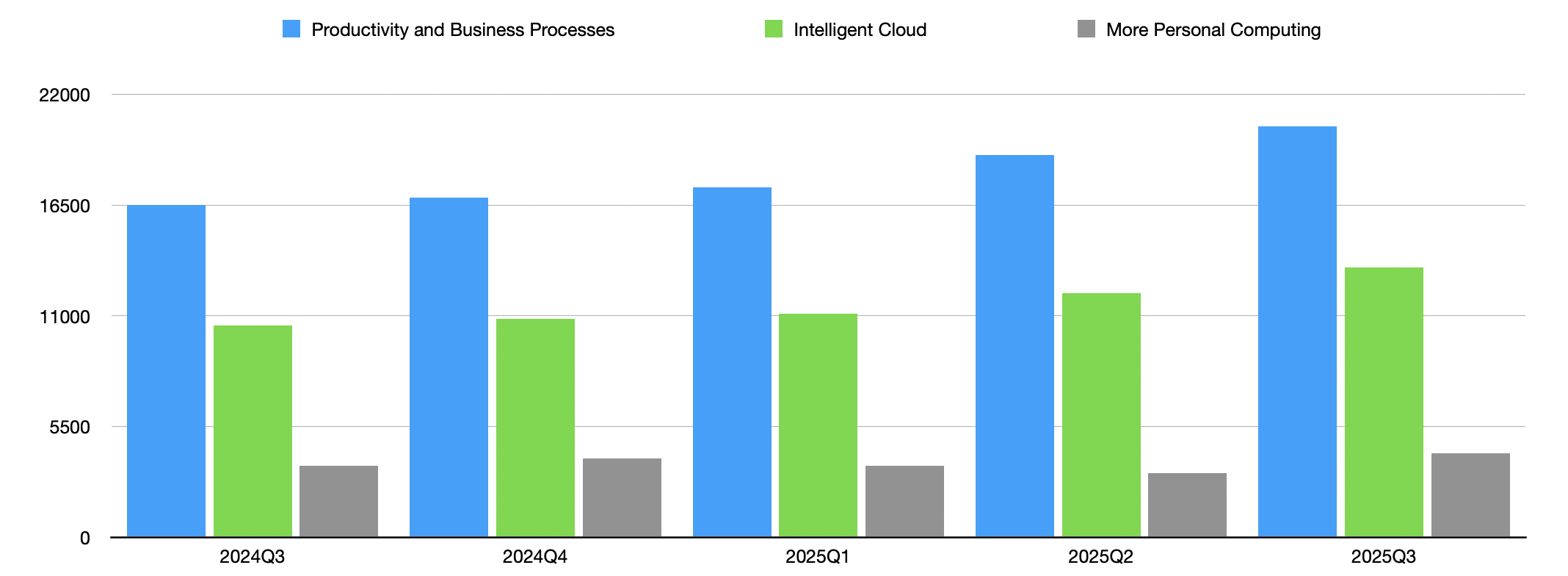

以賺錢比例來說,微軟主要靠「生產力及商業流程Productivity and Business Processes」賺錢,其次是「智慧雲Intelligent Cloud」。下圖是2024Q3~2025Q3的營業利潤分佈圖,因為2024Q3微軟有重新調整了營業項目的分類,所以Q3之前的數據會跟後期不一致,這邊就不放了:

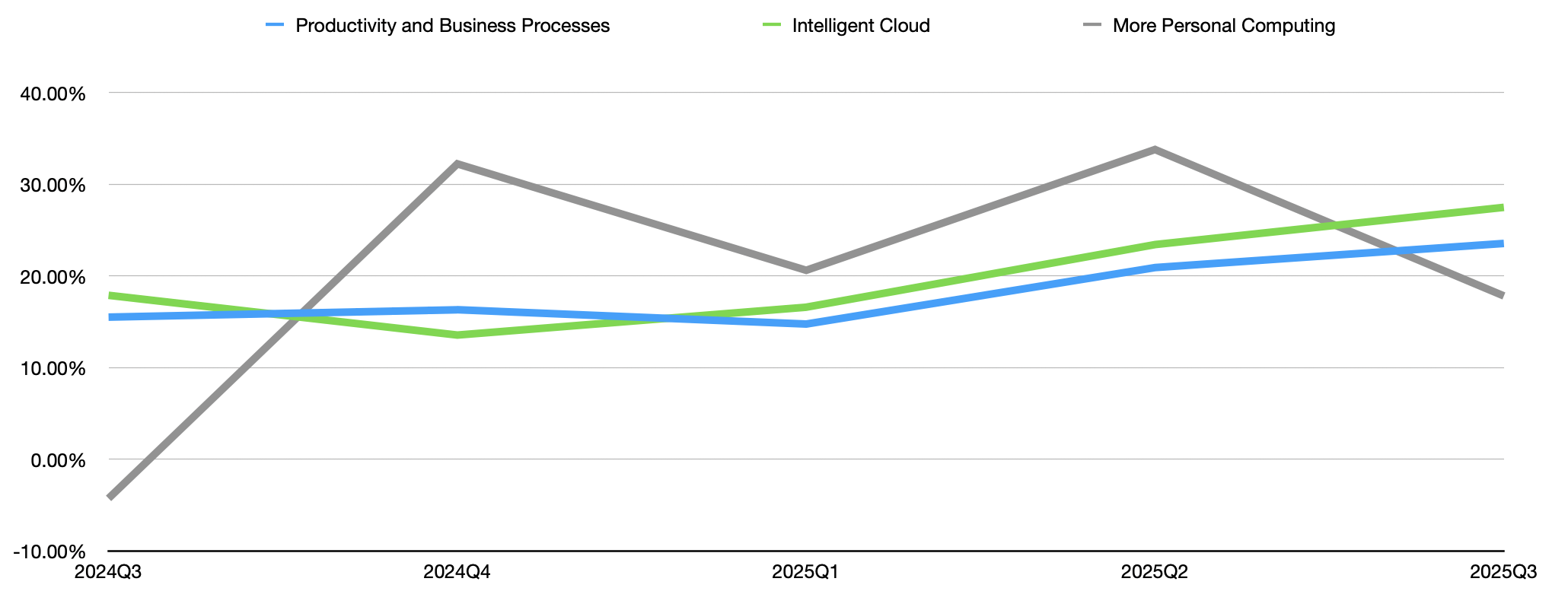

下圖是年成長率,雖然「個人處理More Personal Computing」成長率高,但它佔整體營業利潤的比重很低,所以實際貢獻不大;而另外兩塊則穩定成長,而且成長率越來越快:

這些項目看似複雜,但概略可分成三大塊:

- 微軟做好給你用的軟體 – 就是Office系列、Microsoft系列、Windows等一堆

- 微軟給你做軟體的土壤和工具 – 就是伺服器租賃和公有雲Azure,讓你可以用來自己設計App或者網站

- 硬體系列 – Xbox和微軟出的筆電。

(如果你不知道公有雲是什麼,後面的附錄我有寫。)

而微軟股票的成長動能很單純….

微軟 股票 – 桌上型電腦市占率70%

你可能會想:「現在還有人用電腦嗎?不都用平板和手機了?」

對,微軟在移動裝置的戰場大敗,可是它在桌上型電腦和筆電的市占率仍高達70%。大部份公司行號的作業系統都是微軟。

微軟不用多搶什麼市占率,只要推出更多AI應用就好了。我們不花錢買還不行,因為競爭對手都買了提高工作效率,你可不想被超車對吧?只好買了。

就算你跟我一樣,不用微軟筆電,它還是有別的辦法賺到你的錢….

微軟 股票 – 公有雲市占率排名第二

微軟旗下的公有雲 – Azure市佔率也有22%(第一名的AWS市佔29%,第三名的Google Cloud市佔13%,資料來源在此)。

像Walmart就把自家雲端建在Azure上,Walmart是微軟客戶,你如果也用Walmart的App買東西,那微軟就間接賺走你的錢。

再說,整個公有雲市場還在擴大(這寫在後面的公有雲段落),微軟只要持續保持22%左右的市占率不墜,再推給老客戶們新的AI應用,獲利就能成長。

唯一的關鍵是「AI 什麼時候變好用」,AI 要夠好用我們才會買啊。AI 畢竟是新科技,沒人知道未來會怎樣。但我知道的是,如果AI 發展快,那微軟的位置非常有利;但如果AI 進展停滯,那微軟就會跟著停下來了。

所以,投資微軟股票很有機會賺錢,差別只在漲的快或慢而已。只要經濟好、股市持續向上,微軟股票就很可能超越大盤。

最核心的看好理由說完了,如果你想看更多分析、和科技巨頭間的比較,歡迎看後面的附錄。

關於我:

Hi, 我是百舜。證券分析師(CSIA)合格,曾在全台前五大券商任美股分析師,服務法人客戶,專長是挖掘法人尚未注意到的好公司。我會在這裡分析常見的美股,以及介紹各類投資策略。

如果你想瞭解更多我的背景,請看這篇文章;

如果你想看更多我的碎碎念,歡迎追蹤我的臉書粉絲頁;或者X粉絲頁

如果你想收到本站的最新文章,請在此輸入email;

如果你喜歡聽美股Podcast,歡迎追蹤我在Spotify以及Apple Podcast的「百舜說美股」

如果你想瞭解更多美股好公司,歡迎參考我的付費訂閱

本專欄和美國盈透證券Interactive Broker合作,如果您覺得本篇文章有幫助,歡迎點擊此盈透證券的官網連結

此內容由盈透證券的付費影響者(paid Influencer)提供。 影響者不以任何其他方式受僱於盈透證券、與盈透證券合作或以其他方式附屬於盈透證券。 該內容代表影響者的觀點,不一定得到盈透證券的認同。 影響者的經驗可能不能代表其他客戶,且本內容中的任何內容都不能保證未來的表現或成功。

本文所包含的任何資訊均不構成盈透證券購買、出售或持有任何證券、金融產品或工具或參與任何特定投資策略的推薦、促銷、要約或招攬要約。 投資涉及風險。 投資者在做出投資決定之前應獲得自己的獨立財務建議並了解與投資產品和服務相關的風險。 風險揭露聲明可在盈透證券網站上找到。

盈透證券是 FINRA 註冊經紀商和 SIPC 會員,也是美國國家期貨協會註冊期貨佣金商。 盈透證券為其客戶提供執行和清算服務。 有關盈透證券或本影片中提到的任何盈透證券產品或服務的更多信息,請訪問 www.interactivebrokers.com。

文中的任何股票代號或投資產品僅用於說明目的,並非旨在描述建議。

—–以下是附錄—–

公有雲、私有雲、混合雲是什麼?

公有雲(Public Cloud)簡單來說就是微軟租給你伺服器和網路空間。

以前要自己架網站、自己做App,都需要自己買電腦架伺服器。後來不用了,微軟、亞馬遜、Google都有一堆伺服器空間可以租給你。你只要付租金,就能省下自己買伺服器的錢,省下請IT工程師的錢,資安問題微軟也會負責。

目前在公有雲的市場中,亞馬遜的AWS市佔第一(因為它最早做),微軟的Azure第二,Google Cloud第三,市占率分別是29%、22%和13%。

但公有雲發展久了以後,就延伸出別的問題,比方說資安問題。對於大企業來說,買伺服器和請工程師的錢不算什麼,他們更重視資安;

還有大數據問題。網路上很多人抱怨亞馬遜Amazon會抄襲自己的產品,比方說小賣家在亞馬遜賣新型衝浪板賣得很好,過陣子亞馬遜就會推出一模一樣的,而且更便宜,搶這些小賣家的生意。

大企業把網站架在公有雲上,等於網站的大數據也可能被這些公有雲業者盜走。這,大企業們就不願意了。所以他們就走回老路,自己買伺服器、寫系統、自己請工程師來架雲端,這就叫私有雲(Private Cloud)

私有雲又發展了一段日子後,就有人把私有雲和公有雲的優缺點截長補短,變成「混合雲(Hybrid Cloud)」。

比方說購物網站,感恩節是美國人的購物旺季,一堆客戶會上網購物讓流量爆增。要撐住大流量,就需要更好的伺服器等配備,但購物網站不可能為了一年一次的大流量買好配備,這時就可以租公有雲幾個月,用他們的好配備來消化流量;而對購物網站來說,客戶的購買數據非常珍貴,這就可以放在自家的私有雲上面。這樣同時利用私有雲的資安好處和公有雲的好配備的做法,就叫做混合雲了。

整個公有雲市場還在成長,截至2025年第一季財報,微軟的Azure年成長了33%,亞馬遜的AWS成長了17%,Google Cloud成長了28%。所以Azure成長不光是ChatGPT的功勞,而是整個公有雲大餅還在擴張。

微軟 股票 目前AI貢獻了多少?

目前微軟沒有把AI業務單獨列出,只有在2025年一月的財報新聞稿上說,目前AI貢獻的營收有130億美金,年增率175%。而在2025年四月公布的財報中,Azure年成長了33%,其中有16%來自AI。不過,這可能只是Copilot或者其他直接與AI相關的應用,而沒包括AI帶來的使用量增長。當AI越來越好用,AI 對微軟的貢獻應該會更高。

微軟 股票 vs. Google 股票 – 各有長處

微軟的金雞母是Office和Windows軟體,Google的金雞母則是搜尋引擎。兩者看似不相干,但,微軟跟Google有些業務是正面競爭。像是微軟的Office工具軟體和Google Workspace;還有微軟的Azure和Google Cloud。

以Office和Google Workspace來說,我覺得是各擅勝場,誰也動不了對方的市場。

像我也曾待過新創公司一年。在新創公司大家都用Google Workspace,人人都拿著筆電跑來跑去,Google Workspace在不同裝置間串連得很好,雲端共同編輯檔案的功能非常順暢。

而在券商等金融機構就不同了,根本沒有Google Workspace的生存空間,幾乎所有金融機構都用Office 365,因為這些金融機構掌握大量的客戶資料,深怕資料外洩。而微軟的Windows市占率高達70%,大部份金融機構都用Windows作業系統,這也讓Office 365在網路安全上更可靠。

所以,Google Workspace主打輕盈靈活,微軟的Office 365主打安全。各有長處。

不過,微軟也不用真的搶下Google Workspace的市場。它只要持續在Office 365上增加AI應用,就能讓我們掏錢、獲利就成長了,Google也能幹一樣的事。未來的大AI時代也是大掏錢時代啊…..,微軟和Google都可能因為我們買越來越多的AI應用而賺更多錢。

微軟 股票 vs. 亞馬遜 股票 – 不完全在同個戰場上

微軟有作業系統、辦公室軟體、公有雲,亞馬遜只有公有雲,沒有作業系統和辦公室軟體。亞馬遜的AWS和微軟的Azure在公有雲這塊直接競爭,但在作業系統、辦公室軟體這一塊,亞馬遜和微軟不是競爭對手。

下面我把微軟、Google、亞馬遜做了綜合比較:

| 微軟(MSFT.US) | Google(GOOGL.US) | 亞馬遜(AMZN.US) | |

| 桌上型電腦作業系統及辦公軟體 | 有Microsoft 365等系列 | 有Google Workspace | 無 |

| 公有雲 | Azure(市占率22%) | Google Cloud(市占率13%) | AWS(市占率29%) |

| 近期的麻煩 | 無 | 反壟斷訴訟 | 無 |

| 綜合評論 | 可以將AI應用到桌上型電腦和公有雲市場,兩邊通吃 | 雖然和微軟一樣,可以將AI應用到桌上型辦公軟體和公有雲市場,但反壟斷訴訟是個大麻煩 | 只有公有雲市場 |