自從開了

「理財規劃全方位概念講堂」、

「三小時ETF速成班」等入門課程後,

認識了許多剛接觸投資的朋友,

讓我想起當初剛入行時滿頭問號的感覺。

(甚至曾以為「期貨選擇權」是一種金融商品!

後來才知道真是錯大了😂)

因為,投資商品真是一大堆!

光股票基金就數十、甚至上百種,

除此之外還有債券基金、債券ETF、股票ETF等等…

真是一團混亂。

但後來我漸漸發現,

雖然這些商品的名字很複雜,

但背後卻有一定的脈絡。

就像「科技股票基金」和「科技股票ETF」不會差太遠;

「全球股票基金」多半比「全球債基金」會漲一樣。

因此,只要能抓住核心工具的特性,

我們就能有個初步的概念。

這就是此篇文章的目的。

首先,

無論你碰到多複雜的投資商品,

其實核心都只有這四大類:

Table of Contents

四大核心:股票、債券、外匯、原物料

「外匯(Currency)」就是指「貨幣」、「外幣」等東西,

也就是美金、歐元、日圓等;

而「原物料(Commodity)」,

則是「自然界中本就有的東西」,

像是「黃金」、「石油」、「可可豆」、

「棉花」、「白銀」、「天然氣」等等。

這些是自然界中本就存在的,

和「股票、債券、外匯」等人造概念不同。

就這樣。

然後再加上額外的架構而已。

就像炒飯、燴飯、粥的材料都是米,

只是煮的方式不同。

而基金、ETF、選擇權、期貨、權證等都只是架構,

是奠基於四大類核心上的延伸。

(這也是期貨和選擇權被叫做「衍生性商品」的原因)

就像「股票基金」就是集合大家的錢去買股票,

「債券基金」是集合大家的錢去買債券一樣。

而股票ETF、

股票選擇權(這在美國有)、股票期貨、股票權證、

債券基金、債券ETF、債券選擇權、債券期貨…

等也是如此,都只是在架構上做變化。

但是不論架構怎麼延伸,

這四大類核心的特性是不會變的。

以下,我們就來逐一簡介這四大類核心,

以及他們的特性…

股票,可能賺好幾倍!但波動也最大

所以,

蘋果公司的股票,

波動一定比蘋果的債券還大。

而股票也較適合喜歡「買進賣出賺價差」的朋友。

欸?股票不是還可以放著領股息嗎?

其實與股票相比,

債券更適合「放著領配息」。

債券,是公司的「借據」

因為簡單又能賺股息,但是股息無法保證。

因此,

公司必須先付利息給債主,

如果還有剩,剩下的錢才能付給股東。

所以,如果公司不幸倒閉了,

那債主可以先拿走剩下的東西,

(比方說餐廳倒閉,那債主能拿走那些廚具等東西)

等債主都拿完了,再來才是輪到股東。

所以債主的風險比股東小,這是法律保障的。

而每間公司在發債時,

都會先說好該給的利息和還款期限。

就像我跟朋友借錢時,

會說好給他多少利息和什麼時候還一樣。

如果我今天跟朋友借錢,

原本答應年底還、年息5%,結果後來沒做到,

那朋友除了生我的氣之外也會不相信我,

以後我如果要再向他借錢,可能年息就要給20%才行;

公司也是。

公司如果沒有照付利息、或者到期還錢,

那它就違約了。

它的信用會變差,

以後要借錢就要給更高的利息才能借到,

用金融術語來說就是「籌錢的成本會變高」。

因此,債息比股息可靠多了。

公司除非萬不得已,不然都會乖乖付債息。

付完債息剩下的錢才會拿去付股息。

利息會更有保障。

而如果您喜歡買低賣高賺價差,

就別碰債券了,去研究股票吧。

股票有機會賺好幾倍,債券卻很難。

(大概只有公司從破產邊緣翻身才有機會吧)

說完了債券和股票,

我們來看看「貨幣」。

這個工具的波動是最小的,

因為….

貨幣,跟生活息息相關!

「貨幣」就是我們平常買東西的工具,

要是台幣今天漲個3%,

(就是台幣對美金從30.5漲到31.4!一天之內!)

明天跌個5%,

(就是一天之內又從31.4跌到29.8)

那大家不就瘋掉了?

所以,

除非這個國家出了大麻煩,

(像是近期的委內瑞拉)

不然貨幣通常都很穩定。

因此,

外匯適合「會用到外幣」的朋友。

像如果您需要到美國出差,

那就可以趁美金便宜時買些美金放著,

如果虧損的話去美國花掉就是了。

但也因為通常貨幣都較穩定,

因此很多人有個迷思,

就是會去追逐定存利息較高的貨幣,

以為這就是白白送上門的好康。

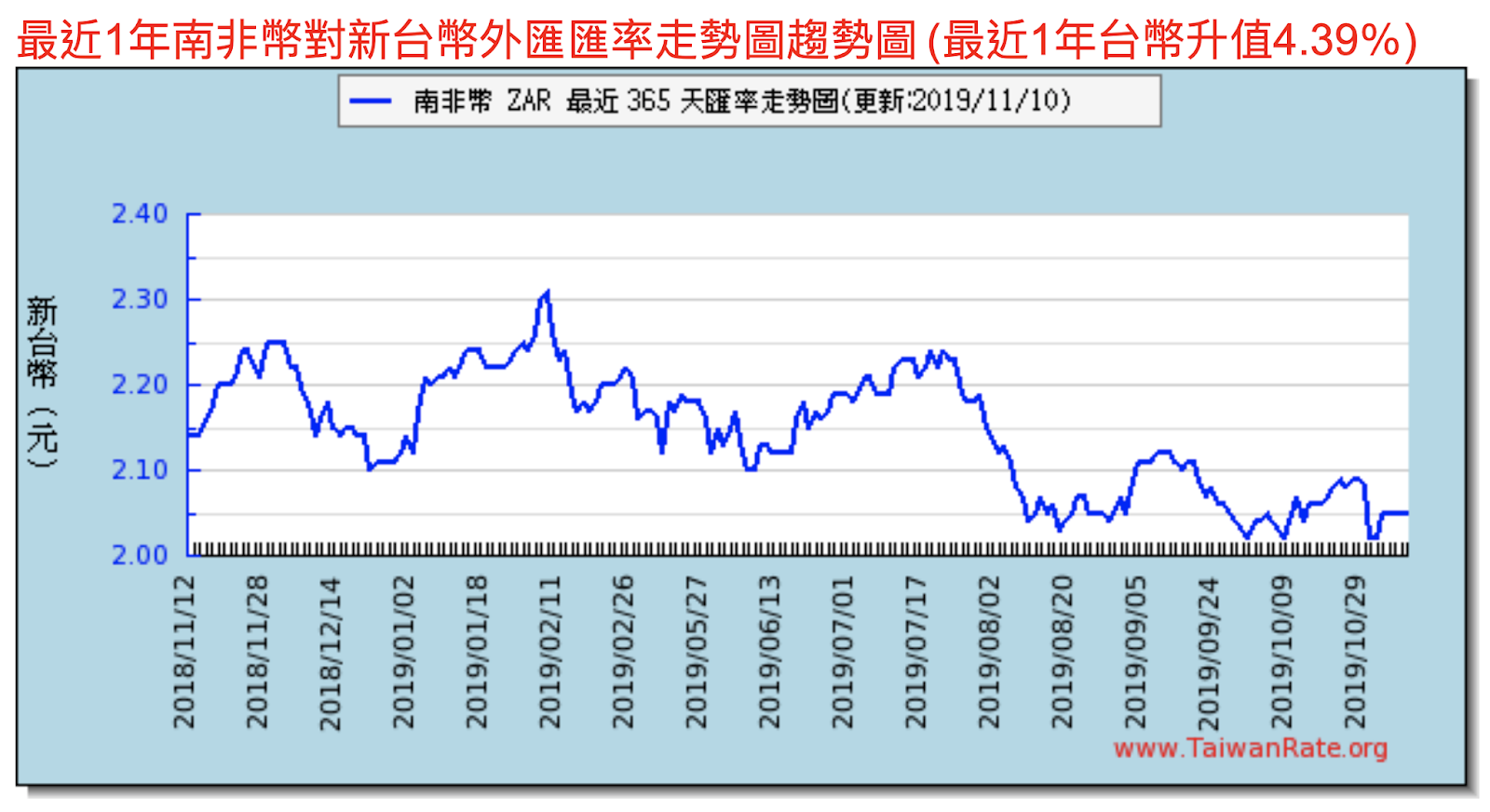

比方說南非幣一年定存利息高達3~4%,

(台幣定存一年利息只有1%上下)

就讓很多朋友心動。

可是,定存利率越高的貨幣,波動越大!

像南非幣2019年初至今就跌了4.39%,

所以如果去做南非幣定存,今年說不定還賠錢呢。

因此「存外幣定存領利息」不是好方法,

除非您真的將來會用到那種外幣。

那買低賣高賺匯差呢?我認為判斷匯率走勢遠比判斷股票更難,

因為…

判斷匯率高低,要同時考慮兩個國家

比方說台積電的股價是一股300塊台幣,

萬一台積電賺了更多錢,股價就會漲到350塊台幣。

非常單純。

匯率卻不是如此。

比方說台幣兑美金是30:1,

也就是一美金可以換30元台幣。

結果台灣沒發生什麼事,

美國政府卻突然升息,

美金就漲了,一美金就能換到30.5元台幣了;

或者美國那邊什麼事都沒有,

台灣政府卻升息,

就反而變成一美金能換到29元台幣了。

看到這邊有覺得很複雜嗎?

如果有的話,很正常。因為我也這麼覺得😂

這也是當初我鎖定股票、不投資外匯的原因,

因為賺匯差光考慮自己國家的經濟還不夠,

還需要考慮另一邊才行,太複雜了。

(對了,說到複雜,

銀行換匯時的「買價」和「賣價」常會搞瘋一堆人,

很難知道什麼時候該看買價、什麼時候該看賣價,

我當初也被弄到快瘋掉。

後來發現,只要看

「兩個數字中您拿到比較少錢的那個」就對了,

因為銀行一定拿比較多啊。)

聊完外匯,

我們再來看第四大類工具 – 原物料

原物料,很難漲贏股票

所有原物料都是製作某種商品的材料,

如果漲得太快,製造商成本會瞬間增加,

價格會突然暴增,

客戶會跳腳,製造商也會抓狂。

因此,如果運氣好的話,

股票可能會三年漲三倍,

原物料卻很難這樣。

但相對來說,股票有可能變壁紙,

原物料卻幾乎不可能。

或許會有朋友想到:

那他可能投資的是黃金期貨,不是黃金現貨。

在台灣投資原物料有三種方式:

現貨、期貨和ETF。

「現貨」就是指

「可以立刻一手交錢、一手交貨」的東西,

像是股票、金幣、銀幣等等,

這些都好收藏,也好保管。

但是,

我們大多數人家裡都沒辦法擺一堆可可豆、

一堆棉花、一堆糖、甚至幾百桶石油,

對金融法人來講也是一樣。

如果銀行看好石油漲勢,

結果必須先去租倉庫來擺石油,

那還是算了吧,太麻煩了。

因此,就需要用到「期貨」和ETF等金融工具了。

期貨的英文是「Future」,也就是未來的意思。

期貨都只是一份份合約,

不需要真的租地方去放石油或可可豆,

所以對投資人來說方便很多。

而期貨的發明,則是因為商人們怕手上的貨物將來貶值。

比方說,

我手上有價值十萬塊台幣的金幣,

但我怕一個月後這些金幣會貶到九萬塊,

我就會賠一萬塊。

因此,我可以跟另一個人訂期貨合約,

保證我一個月後可以用十萬塊台幣賣這些金幣給他。

或許您會問:

如果一個月後金幣真貶值到九萬塊,

怎麼會有人這麼好心花十萬跟我買?

嗯,他可能認為一個月後金幣會漲到十五萬啊,

如果真漲到十五萬,那他花十萬跟我買不就賺到了?

畢竟未來的事誰都不知道。

但是,我要怎麼相信他到時候真的會跟我買?

他必須要押「保證金」才行。

他不用押足十萬,可能押個一萬就行了。

每種商品的保證金比例不同,這邊不多談,

但也因為這種「押一萬塊做十萬塊生意」的特性,

讓期貨變得能以小搏大,也因此風險更高。

如果您會看這篇文章,

相信您很可能是投資新手。

我強烈反對投資新手直接接觸期貨,

因為那波動非常大,是更進階的投資方式。

我曾經有個朋友,用一年多的時間,

靠台灣指數期貨把一百萬台幣變成三千多萬!

「後來呢?」我興奮地問。

“後來…,當我想再變成一億時,

它就賠到剩六十幾萬了。然後我就心死不碰了。”

嗯,期貨界真的很多這種暴起又暴落的故事。

「那石油ETF和黃金ETF呢?」

這就是直接投資石油和黃金等原物料了,

如果您對投資原物料有興趣,可以考慮投資ETF,

如此一來就既能享受到原物料的漲勢,

又不用冒太大的風險。

「那石油基金、黃金基金呢?」

所有台灣能合法投資的基金,都是投資股票。

所謂「石油基金」,是「石油公司的股票」;

「黃金基金」,是「黃金公司的股票」。

他們都不是投資石油和黃金本身喔!

這要特別留意。

結論就是:

近期活動

無留言