順勢交易(Trend Following)非常簡單又有效,只是有點反人性。本文前面會討論順勢交易的進出場方式和資金管理,想看更多順勢交易的討論,我會放在附錄。

Table of Contents

順勢交易 – 在上漲時進場

買低賣高最直覺、最生活化。很多人喜歡用各種方法花式判斷股價便宜還是貴,本益比就是常用的數字(延伸閱讀:本益比(P/E Ratio)是什麼?要用本益比之前,得先確認哪兩件事情?)。

問題是,股價便宜可能是公司有問題。如果沒詳加研究就進場,可能會賠大錢。如果你沒時間心力研究,「順勢交易」就是個好方法。

「截斷虧損,讓利潤向前奔跑」完美解釋了順勢交易的哲學。如果我們買到飆股,那就希望抱好抱滿。像Netflix之前飆漲時那樣:

「順勢交易」既然是「順著趨勢走」,就要等趨勢發動才進場,所以進場價位會比逢低買進高,這是缺點。但「順勢交易」是「趨勢還在就不用賣」,也就不用考慮股價貴還是便宜。

順勢交易 – 下跌就停損。有益心理健康

大多數人賺了一點錢就跑,賠錢卻擺著不理,長久下來,賺錢只會小賺,股票變壁紙卻會大賠;順勢交易卻反過來,賺了錢繼續抱著(甚至加碼買進),賠錢就停損。這樣賠錢只會小賠,賺錢卻可能大賺。

順勢交易碰到股災頂多小賠,然後就能空手看戲。心裡沒壓力,投資才可長可久。

以下是我整理的「順勢交易」和逢低買進的比較表

| 特性 | 優點 | 缺點 | |

| 順勢交易 | 漲勢發動才進場,逐漸上漲才加碼,趨勢消失就出場 | *只要趨勢還在就不賣,有機會賺好幾倍 *相較傳統的逢低買進,不用研究那麼深入。 *因為停損較緊,心理壓力較少。 | *要等待趨勢發動,進場價位較高。 *不適合大資金 |

| 逢低買進 | 越跌越買,判斷錯誤才出場。 | *持有成本極低,能賺到「低點 -> 趨勢發動前」的那一段 *適合大資金 | *必須花時間心力研究。 *買進後不知何時才會上漲,要能承擔心理壓力。 |

看到這裡,你可能會問「要如何判斷趨勢發動呢?」有很多方法…

判斷趨勢的方法舉例:漲破高檔盤整或均線黃金交叉

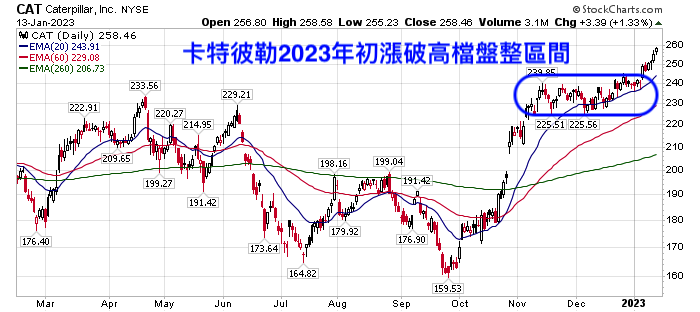

判斷趨勢發動的方法非常多,這邊只能舉例。像是「漲破高檔盤整」,像下圖的卡特彼勒(股票代號:CAT)就在2023年初漲破了高檔盤整:

就能考慮進場。進場之後可以考慮10%停損;如果順利獲利,可以一路抱到跌破季線(紅色那一條)為止。

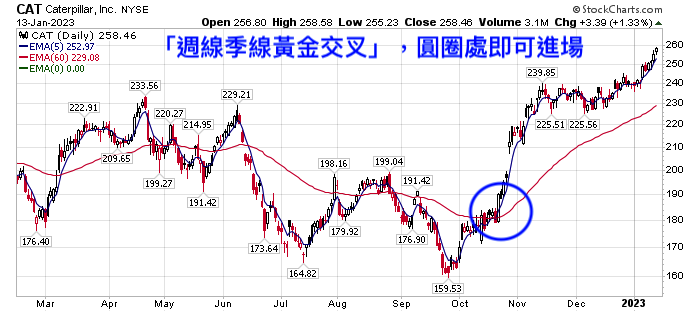

如果覺得「等漲破高檔盤整要等很久欸!」那也可以「週線季線黃金交叉進場」,這樣就會早一點進場:

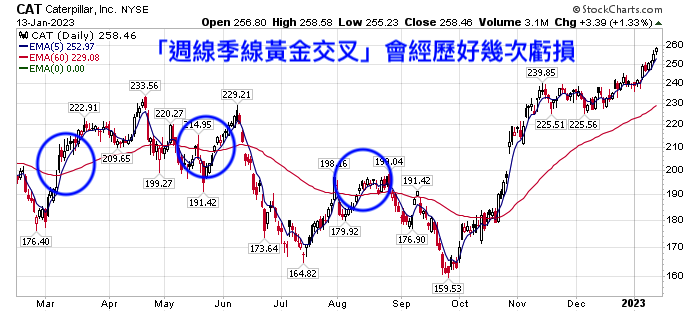

但是,訊號越敏感(意思是越容易被觸發)越可能賠錢。像上圖的前面也有好幾次「週線季線黃金交叉」,如果前面都進場了就會虧損:

以上這只是進場方式的簡單舉例,或者也可以參考「超級績效」作者的進場方式。

為了放大大賺小賠的效果,除了停損之外,也可以順勢加碼方式…

順勢交易,越漲越加碼

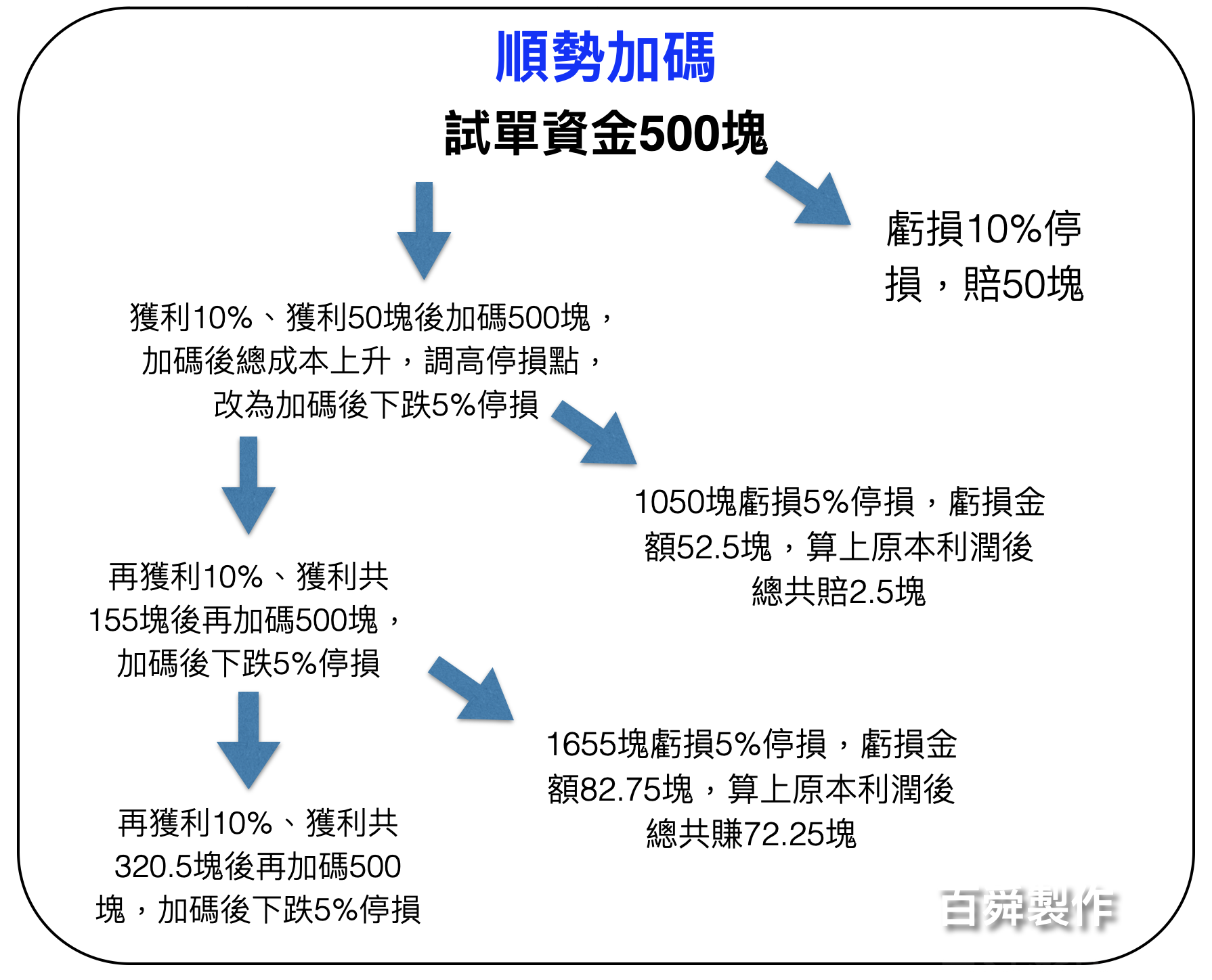

順勢交易是越漲越買。當訊號出現時,可以先用小部份資金進場,等真的賺錢再加碼。假設我有5,000塊,試單金額先拿總資金的10%,也就是500塊,過程就會像下圖這樣:

如果一開始就賠,那也只賠50塊,佔總資金(也就是5,000塊)的1%;如果這筆交易漲到第一次加碼,那加碼後停損只賠2.5塊。

如果這筆交易後續的趨勢很大,一直加碼就能放大獲利金額,直到趨勢消失。

這只是順勢加碼的概念,細節可以有很多變化。我把實戰心得寫在這篇文章,歡迎參考。

結論:順勢交易可以更簡單的大賺小賠、增加複利

順勢交易的「截斷虧損、讓趨勢向前奔跑」,有機會讓我們賺多賠少,產生複利。

不過,順勢交易也只是諸多進出場方式的一種。搭配「投資策略」的觀念,效果更好。可以參考這篇文章:要如何持續大賺小賠?你需要完整的投資策略!

關於我:

Hi, 我是百舜。證券分析師(CSIA)合格,曾在全台前五大券商任美股分析師,服務法人客戶,專長是挖掘法人尚未注意到的好公司。我會在這裡分析常見的美股,以及介紹各類投資策略。

如果你想瞭解更多我的背景,請看這篇文章;

如果你想看更多我的碎碎念,歡迎追蹤我的臉書粉絲頁;或者X粉絲頁

如果你想收到本站的最新文章,請在此輸入email;

如果你喜歡聽美股Podcast,歡迎追蹤我在Spotify以及Apple Podcast的「百舜說美股」

如果你想瞭解更多美股好公司,歡迎參考我的付費訂閱

本專欄和美國盈透證券Interactive Broker合作,如果您覺得本篇文章有幫助,歡迎點擊此盈透證券的官網連結

此內容由盈透證券的付費影響者(paid Influencer)提供。 影響者不以任何其他方式受僱於盈透證券、與盈透證券合作或以其他方式附屬於盈透證券。 該內容代表影響者的觀點,不一定得到盈透證券的認同。 影響者的經驗可能不能代表其他客戶,且本內容中的任何內容都不能保證未來的表現或成功。

本文所包含的任何資訊均不構成盈透證券購買、出售或持有任何證券、金融產品或工具或參與任何特定投資策略的推薦、促銷、要約或招攬要約。 投資涉及風險。 投資者在做出投資決定之前應獲得自己的獨立財務建議並了解與投資產品和服務相關的風險。 風險揭露聲明可在盈透證券網站上找到。

盈透證券是 FINRA 註冊經紀商和 SIPC 會員,也是美國國家期貨協會註冊期貨佣金商。 盈透證券為其客戶提供執行和清算服務。 有關盈透證券或本影片中提到的任何盈透證券產品或服務的更多信息,請訪問 www.interactivebrokers.com。

文中的任何股票代號或投資產品僅用於說明目的,並非旨在描述建議。

—–以下是附錄—–

為什麼較少人聽過「順勢交易」?因為它不適合大資金…

因為順勢交易需要「趨勢一發動就買進、一看錯就停損」,但大資金根本做不到。所以,順勢交易不是媒體上和經典書籍的主流,你也聽不到投資大師們談這個。但,它卻很適合個體戶。

你想想,投資大師們都掌管龐大的資金。巴菲特掌管上千億美金,橋水基金的達利歐也是;著名避險基金經理人Bill Ackman掌管的資金算比較少的,但也有180億美金,約5000億台幣。而知名的分析師和研究員們也多半在公司上班,協助企業管理規模數千億台幣的資金。像台灣富邦金控的海外股票部位也有3000多億台幣。

當你管理這麼大的資金時,就沒辦法做順勢交易了,因為一舉一動都可能會牽扯到股價,動輒觀瞻。他們沒辦法創新高時進場,沒辦法碰到停損點就停損。怎麼說呢?假如你跟另外九個朋友一人出一百萬、湊了一千萬合開一間店,半年過去很賺錢,但你這時候突然想賣股退出了。會發生什麼事?你需要找人接手你的股票,而且另外九個股東會好奇到底怎麼了。

當你資金大的時候就是如此,你會不小心成為公司的大股東,你要賣股時,就會有很多人好奇「到底發生什麼事了」、「他聽到了什麼消息?」搞得大家很緊張。

如果你不太明白,可以去看一部美劇 – 金融戰爭(英文片名:Billions),裡面有掌管10億美金(約300億台幣)避險基金經理人的生活。可以看到這些大資金經理人們在買進賣出時如何小心翼翼的不讓對手知道。

所以,當你管理大資金時,你需要研究得很透徹。確保自己買對股票、買在好價位,免得看錯賣出時惹麻煩。

問題是,我們大多數人根本沒這麼多錢啊。大多數人(包括我)連10億台幣都沒有…..,我們一進一出根本不會引起市場注意,完全不會牽動股價。華爾街日報會因為我賣股票嚇到,然後出報導「百舜賣出蘋果了!?」拜託,哪會啊。所以,如果你看這篇文章看到這邊,覺得順勢交易的技巧怪怪的、跟你過往熟悉的那些估值學問差不少,可能就是這個原因了。

順勢交易的資金管理哲學 – 用管員工的角度來看待持股

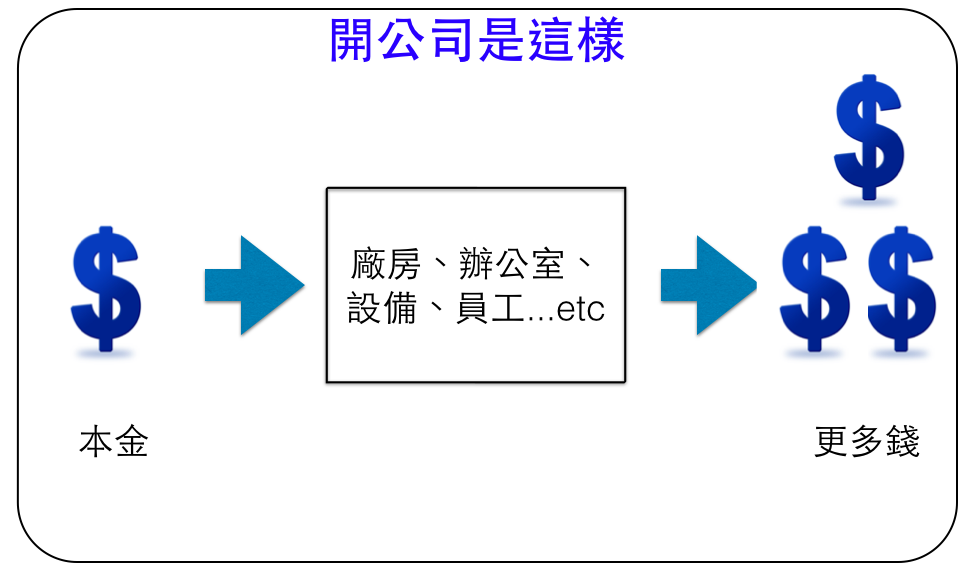

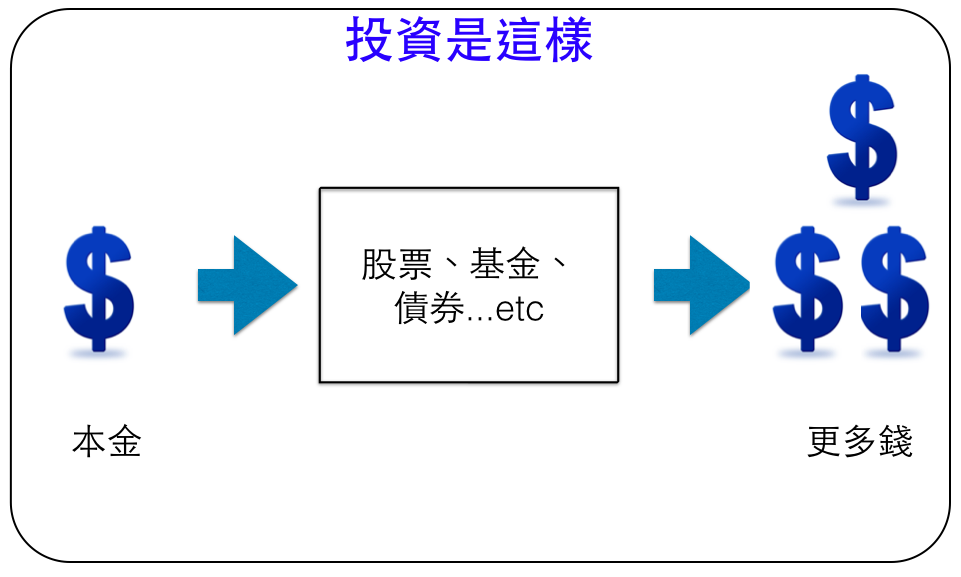

某個角度來說,投資跟開公司很像。都是用錢買了一堆東西,希望能賺錢。開公司是買了廠房、機具、請員工等等,然後將公司運作起來賺錢:

投資是買了股票、ETF、債券等一堆東西,希望能賺錢。

如果用這個角度,那虧損的股票,就像是拿錢不做事的員工,因為都讓錢變少,那當然要開除他,也就是停損他。

賺錢的股票,就像是努力工作的員工,當然要幫他加薪、給他獎金、升他官,希望他能幫公司賺更多錢!也就是加碼這檔股票。

你說,可是有些股票只是還沒漲啊!這麼急著停損,未來上漲怎麼辦?這就要看你對這間公司有多熟悉了。

NBA 有很多很棒的例子,像現在的超級巨星Steph Curry,他剛出道時深受腳踝受傷之苦,動不動就扭傷腳踝下場,被球迷譏笑是玻璃腳踝。可是,勇士隊沒有放棄他,仍持續給他機會、給他薪資和合約,最後Curry終成一代超巨,甚至扭轉了NBA球風。這,就是勇士隊管理層的慧眼,他們看到了Curry的價值,持續投資,最後帶來龐大的利潤。就像你因為瞭解一間公司,持續加碼投資、逢低買進一樣。

另一個例子是林書豪豪哥,豪哥在尼克隊打出林來瘋之前,流落各隊當浪人,這段故事大家都知道。他打出林來瘋之後,當初淘汰他的各隊經理和總教練都被拿出來檢討,其中也包括勇士隊。但,對這些球隊們來說,淘汰豪哥就叫做「停損」。很明顯的,勇士隊管理層沒看出豪哥的價值,如果勇士隊知道他後來能打出林來瘋,我想一定也是持續投資、持續跟他簽約。但當時豪哥也沒什麼表現,停損他沒什麼問題。這就像某支好股票跌到停損點我們停損出場一樣,賠了就是賠了。

那你說,看錯怎麼辦?如果停損的股票又上漲了怎麼辦?再買回來就是了。像豪哥打出林來瘋後身價大漲,更多球隊搶著要,最後也談到更大的合約。這就像我停損的股票後來漲上去、我追價買回來一樣。

那你說,如果加碼後又跌了呢?那再賣掉就好。豪哥打出林來瘋身價大漲後,卻不幸受了大傷,表現一落千丈,後來被NBA淘汰、乏人問津。這就像漲上去加碼的股票卻不如預期一樣,依然要賣掉。

所以,雖然順勢交易的資金管理哲學很違反傳統的投資概念,但如果你用開公司(或者管球隊)的角度來看他,就很好理解了。

那股價為何會有趨勢呢?因為…

股價為什麼會有趨勢?強者恆強

我用運動賭博來解釋。

運動賭博也有類似「順勢交易」的概念,也就是「押寶在常勝軍上」。人家能常勝是有道理的,可能是練會了難以破解的戰術(像Stephan Curry的超長距離三分),又或者有「喬丹時代公牛隊」的黃金陣容。總之不管為什麼,他們就是能贏球。

所以,如果找出最近勝率最高的球隊,持續買它贏,再搭配資金管理(沒錯!賭博也要資金管理),這樣也有機會大賺小賠。

其實生活中也有這樣的例子,在社會學裡的名詞叫「馬太效應」。

生活中的順勢交易 – 馬太效應解說

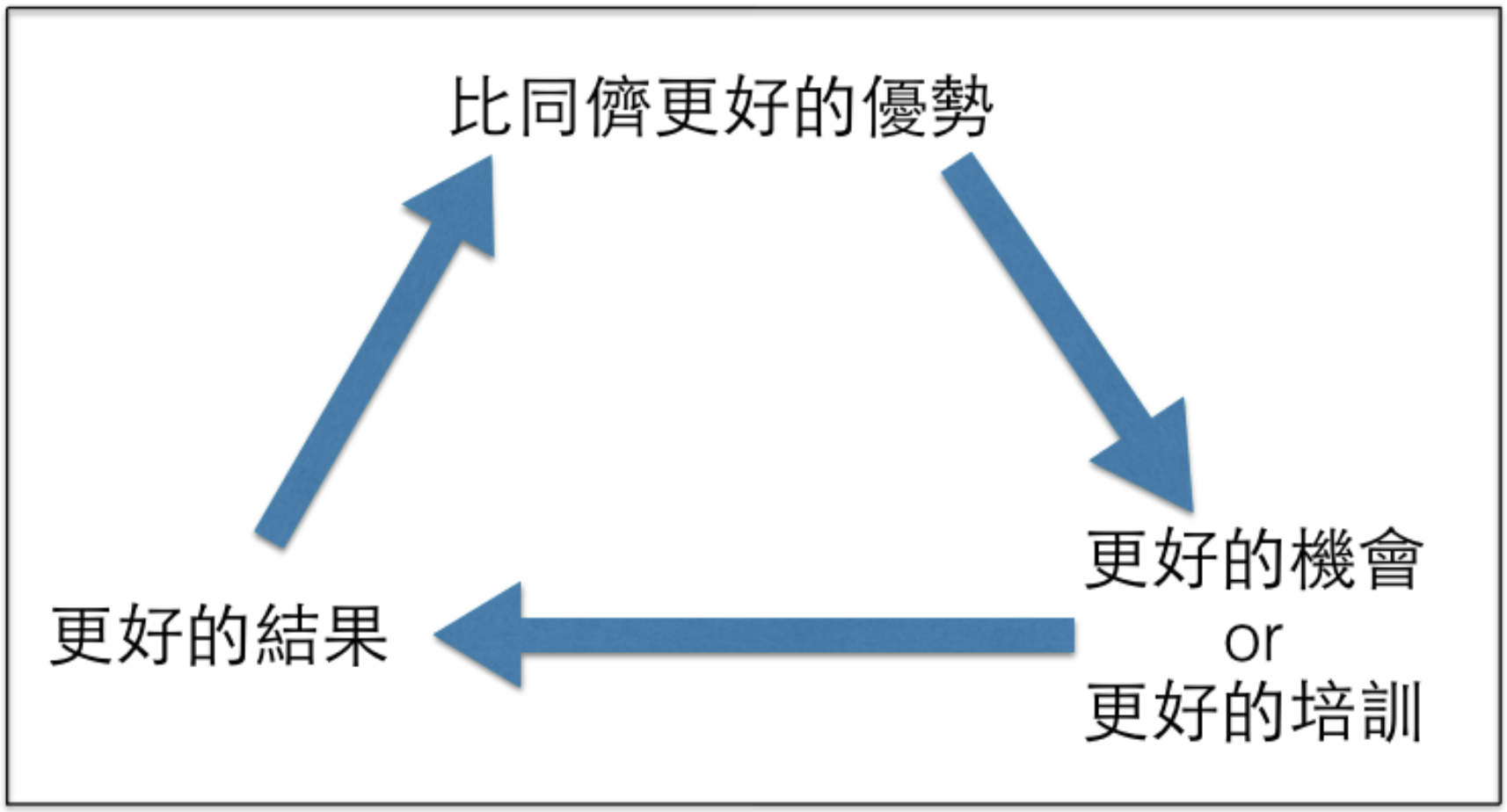

各位有沒有這樣的朋友?他家境富裕,可以請最頂尖的家教補習,因此念起書來事半功倍,成績優異。

如果他又不笨,又勤奮努力,就能因此念到臺大,甚至進入長春藤聯盟等國際名校深造。能進入這些大學裡的多半也勤奮努力頭腦好(或者家境也好),因此當他跟這些人當同學後,他就有了更優質的人脈。而等到他畢業後,因為這份優秀的學歷,找的工作會比一般人更好。而又因為有優質的人脈,所以當需要向外部求援時,他能做到比同輩優秀的績效。所以陞遷的更快。

或他從小就琴藝出眾、天份很高,小時候因為得到大人的稱讚和栽培,他就更加投入和專心,因此就比大多數人更早就開始練琴,就得到了全校冠軍,代表學校出國比賽。校方為了榮譽,就派出最好的老師栽培他。如果他又得到了全市冠軍或者全國冠軍,那更能得到頂尖師資栽培,得到比大多數人更好的資源。

這就是「馬太效應」,典出《新約》馬太福音中的一節:”因為凡有的,還要加給他,叫他有餘。沒有的,連他所有的,也要奪過來。”

說回美股。美股的股價會有趨勢,是因為美國是個大市場,天花板很高。比方說一間美國的小公司,好不容易熬出頭、稱霸了幾個州。接下來,它會想辦法在美國其他州繼續擴張規模,等到美國市場吃完後,再去英國、加拿大等文化語言與美國相近的地方繼續開疆闢土。

如果這間小公司的產品很棒、公司很有競爭力,它的股價就會隨著規模擴張一漲再漲,漲到它的成長率衰退為止(延伸閱讀:成長股是什麼?成長股要看哪些數據?判斷成長股股價貴還是便宜,要參考這兩個指標…)。

此時,它的股價可能會呈現明確的趨勢,可能是斜斜一條斜線一路往上,像前面提到的Netflix那樣。

無留言